贾东旭高级宏观分析师

赵伟申万宏源证券首席经济学家

摘要

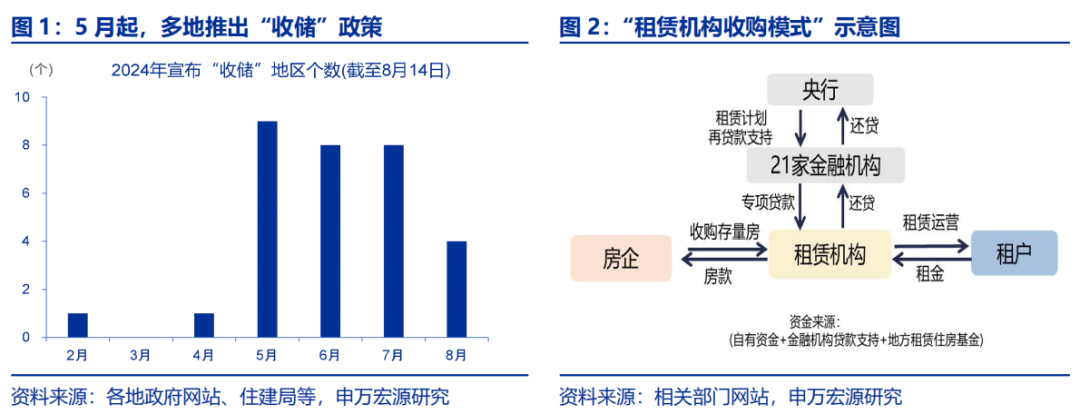

近期,深圳、南京等地宣布开展“收储”工作,“收储”城市扩围至一线、核心二线城市。地方“收储”若进一步加力提速,对地产新模式发展可能产生哪些影响?本文系统分析,供参考。

当前地方“收储”的模式与机制?以转化为保障房、租赁机构收购、拆迁安置模式为主

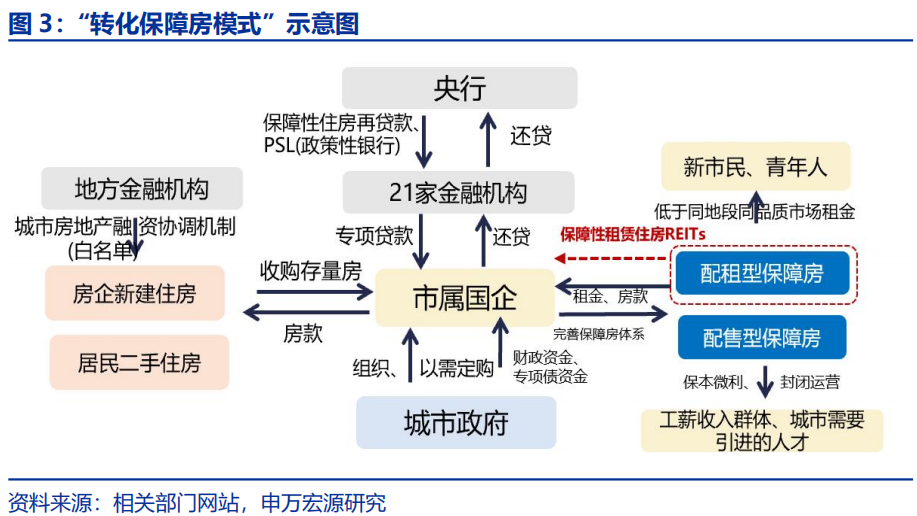

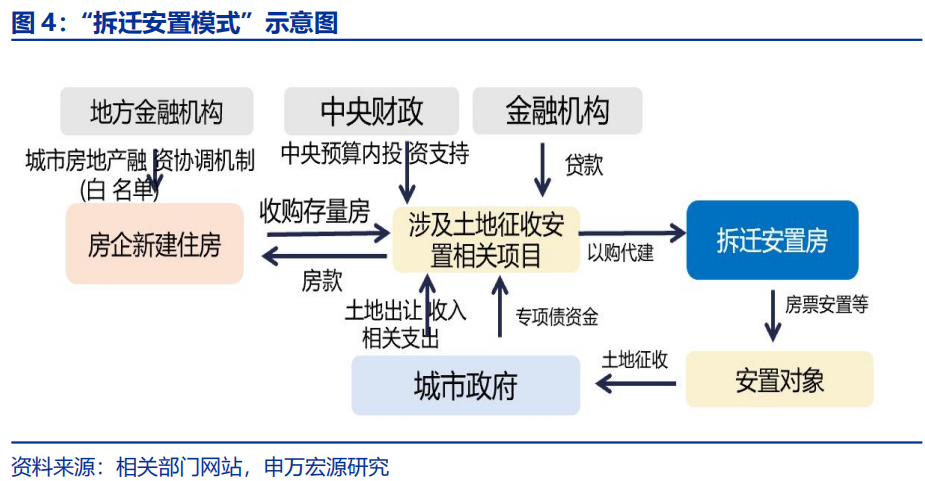

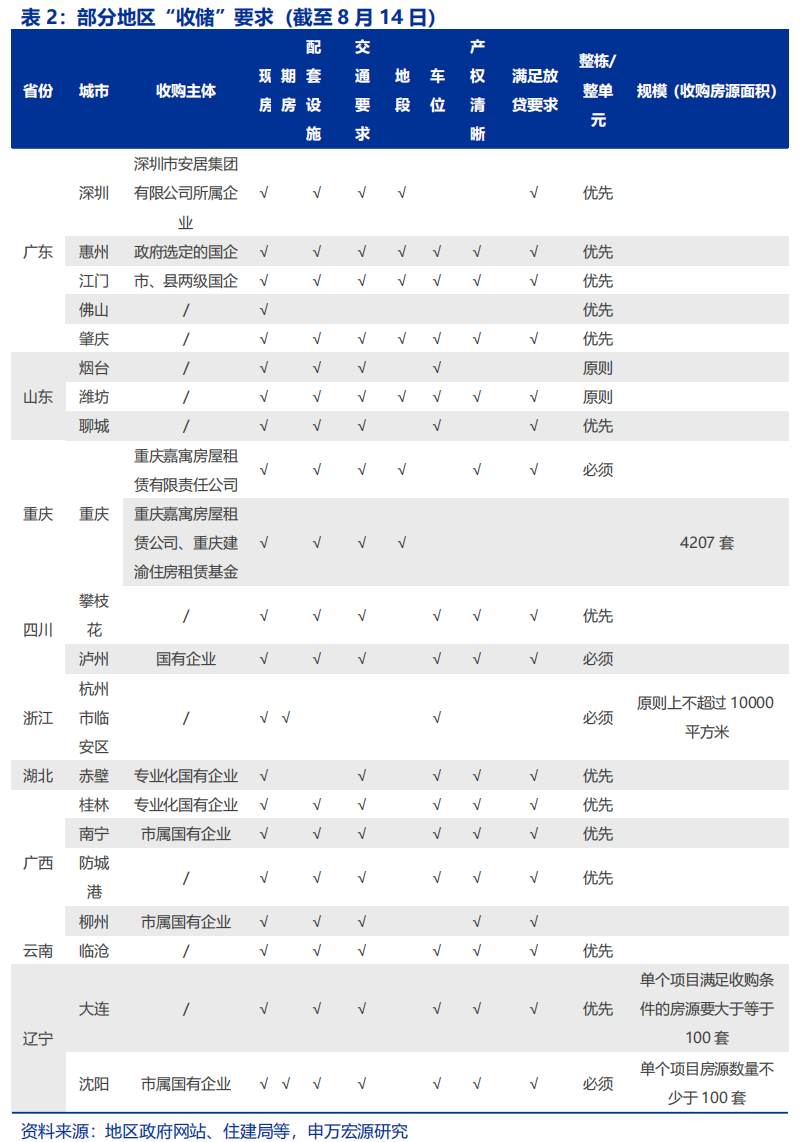

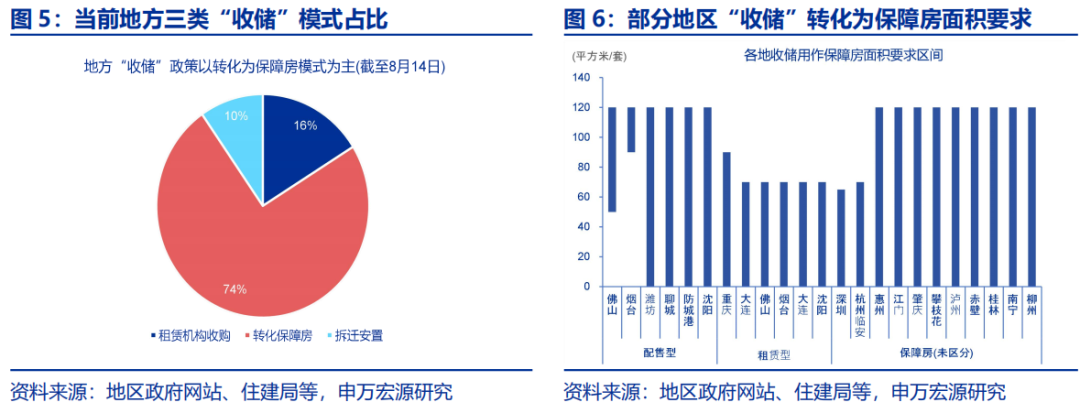

5月以来,地方“收储”工作加速推进,多个地区出台“收储”相关政策,通过转化为保障房、租赁机构收购、以及拆迁安置等模式收购存量住房。“租赁机构收购模式”为市场化租赁机构收购存量商品房用于增加租赁住房房源;“转化保障房模式”为收购存量新建商品房或二手房,用保障房等;“拆迁安置模式”为拆迁安置项目,通过购买存量商品房代替拆迁安置房建设。

多地“收储”细则显示,已建成未出售的现房,配套设施齐全的整栋商品房为重点征收对象。已建成未出售的商品房即现房为主要收储对象,个别地区虽征收期房,但也要求满足一定条件。“收储”标准中,对基础设施、地理位置、交通便利、配套车位等亦有考量。

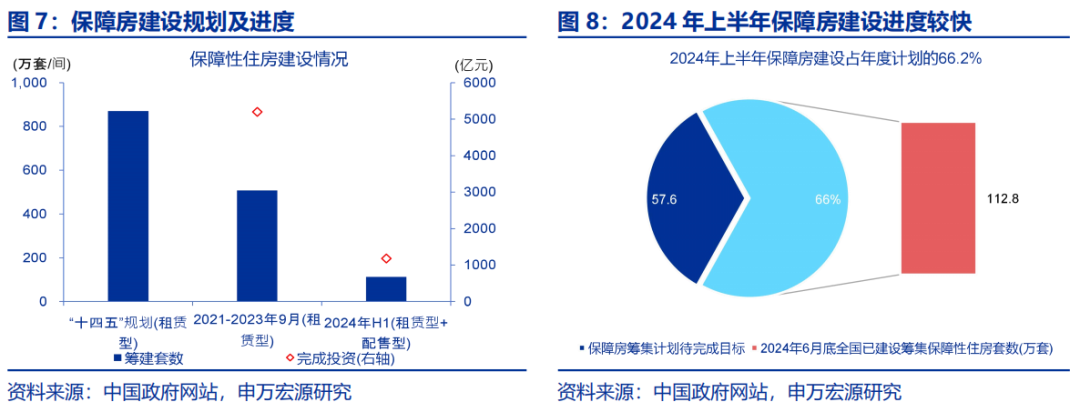

保障房转化模式成为地方“收储”的主要方式,多地提出收储价格以同地段的保障性住房重置价格为参考。已有样本中,超七成地区选择转化为保障房模式,收购价格通常以同地段保障性住房重置价格为参考上限。征收房屋面积上,配售型保障房面积上限多为120平方米。

“收储”下的保障房体系建设进展?配售型保障房加快落地,多地推出配售型申请方案

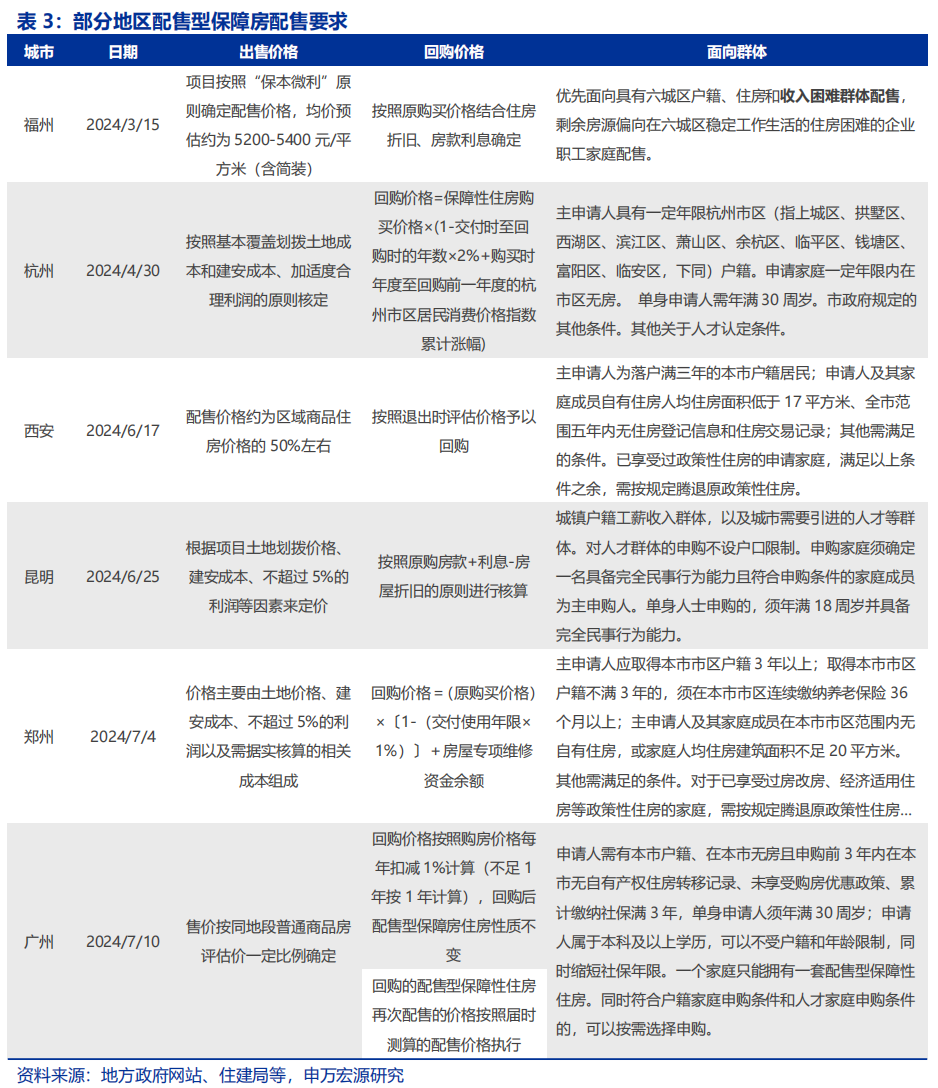

配售型保障房或是后续保障性住房体系建设的重要增量。配售型保障房相关支持政策于2023年8月推出,地产发展新模式框架指引下,配售型保障房或是后续重点建设领域。据不完全统计,22个城市2024年初设定其配售型保障房年度筹集目标约12万套。

部分地区或可通过“收储”加快完成配售型保障房筹集目标。2024年初,多地年度配售型保障房筹集目标不低、可比口径下占2023年商品住宅成交套数比例达10%。考虑到保障房建设具备财政资金等支持,地方或可“以购代建”加快完成筹集目标的同时缓解新房“库存”压力。

当前,部分地区已出台配售型保障房申请机制。3月以来,多地陆续推出配售型保障房申请方案;配售价格均按照“保本微利”原则;回购价格则多在购房价款基础上考虑房屋折旧、房款利息等因素;可申请对象主要为无自有住房或人均面积较低的当地家庭及单身居民。

“收储”及保障房或如何影响地产链?或可缓解房企现金流压力,影响居民期房需求

地方“收储”若规模加大、加速落地,或可一定程度缓解房企现金流压力。若“收储”政策力度加大、征收范围拓宽至期房,要将商品房住宅广义库销比降至18个月,参考配售型保障房单位价格收购,所需“收储”资金或在2.3万亿元左右。

若“收储”价格明显低于地产项目投资成本,大力度“收储”或主要有助于缓解房企债务压力。相比保障房建设的土地划拨、税收优惠、直接配售、融资支持等成本优势,商品住宅项目的楼面地价、销售费用、财务费用等成本或明显更高。若地方“收储”价格普遍以保障房重置成本为上限,更大力度“收储”支持或主要有助于缓解房企偿债压力。

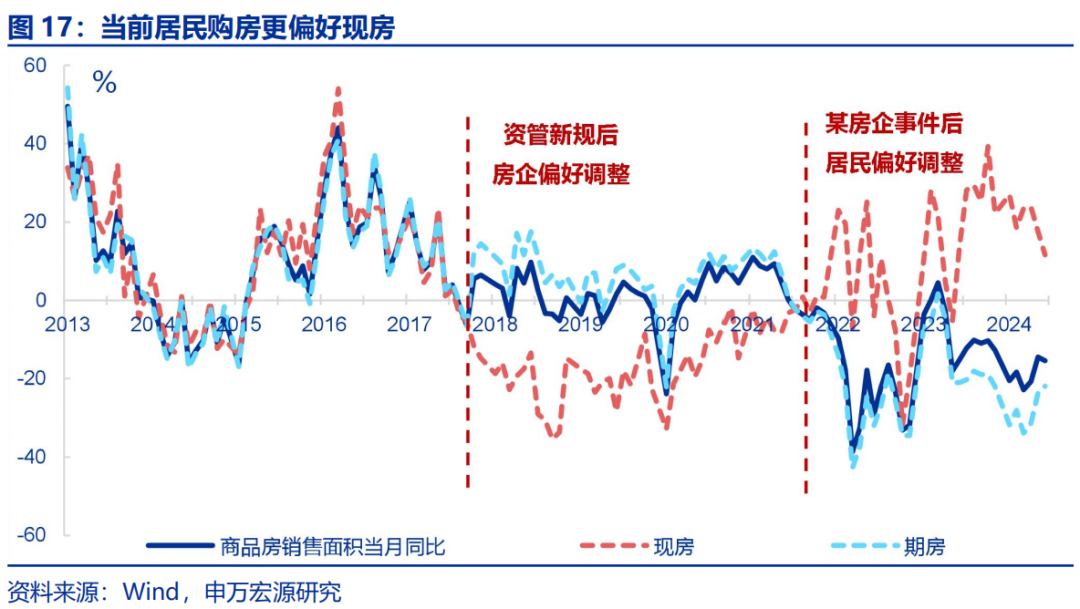

若转为保障房为后续主要“收储”模式,配售型保障房加速落地或替代部分商品住宅购买需求、尤其是期房。对于期房交付风险的担忧是眼下居民购房意愿修复较慢的原因之一。若配售型保障房后续加速落地,部分商品住宅购买需求或被保障房替代,对期房需求或进一步下降。

风险提示

政策效果不及预期;房地产形势、政策变化超预期等。

报告正文

近期,深圳、南京等地宣布开展“收储”工作,“收储”城市扩围至一线、核心二线城市。地方“收储”若进一步加力提速,对地产新模式发展可能产生哪些影响?本文系统分析,供参考。

1. 当前地方“收储”的模式与机制?

5月以来,地方“收储”工作加速推进,多个地区出台“收储”相关政策,通过转化为保障房、租赁机构收购、以及拆迁安置等模式收购存量住房。梳理各地不同机制,可大致分为“租赁机构收购模式”、“转化保障房模式”、“拆迁安置模式”三类。“租赁机构收购模式”为市场化租赁机构向开发商收购存量商品房,用于增加租赁住房房源等;“转化保障房模式”为地方政府组织地方国企向开发商或居民收购存量新建商品房或二手房,用作租赁型保障房或配售型保障房等;“拆迁安置模式”则为城中村改造、铁路建设等涉及拆迁安置项目,通过购买存量商品房代替拆迁安置房建设。

“租赁机构收购模式”以重庆最为典型。年初在央行租赁住房贷款支持计划下,重庆地方国有租赁企业就已收购4207套存量商品房转为租赁房,收购项目的资本金来源为重庆建渝住房租赁基金,配套资金则源于租赁住房贷款支持计划相关贷款。其后,在4月政治局会议政策指引下,重庆国有租赁企业于5月上旬再度发布公告,向房企批量征收存量房以增加长租房等供给。

“转化保障房模式”中,以杭州临安区为例,其2024年拟收购一万平米用作公共租赁住房。配售型保障房的资金来源主要是地方财政、企业(国企城投)自筹、国开行开发贷款、地方专项债以及中央财政以奖代补专项资金、中央预算内固定资产投资补助资金等。

“拆迁安置模式”已在广州率先落地。广州市增城区新塘镇发布《关于广州(新塘)至汕尾铁路项目(新塘段)征集符合条件商品性安置房源报名的公告》,提及拟采用购买市场化商品房作为该项目安置房源,并向社会征集符合条件的住宅房源(房企)。

“收储”对象方面,当前多地“收储”细则显示,已建成未出售的现房,配套设施齐全的整栋商品房为重点征收对象。梳理已公布“收储”细则的地区样本,可以发现,已建成未出售的商品房即现房为主要收储对象,个别地区虽同时征收期房,但也要求满足“主体已封顶且一年内能够具备交付条件”,“由供应商出具保交付资金拼盘方案”等条件。具体的“收储”标准中,对基础设施、地理位置、交通便利、配套车位等亦有考量,同时普遍要求产权关系清晰,能够满足金融机构发放贷款条件等。

“收储”价格方面,由于保障房转化模式成为地方“收储”的主要方式,多地提出收储价格以同地段的保障性住房重置价格为参考。已公布“收储”细则的地区样本中,超七成地区选择转化为保障房的“收储”模式,同时其收购价格,通常以同地段保障性住房重置价格为参考上限。考虑到保障房重点向新市民或中低收入家庭配租或配售,部分地区限制征收房屋面积上限,配售型保障房面积上限多为120平方米,租赁型保障房面积上限多为70平方米。深圳、杭州临安区重点征收小户型用作保障房,惠州等低能级城市征收面积上限更高、多为120平方米。

2. “收储”下的保障房体系建设进展?

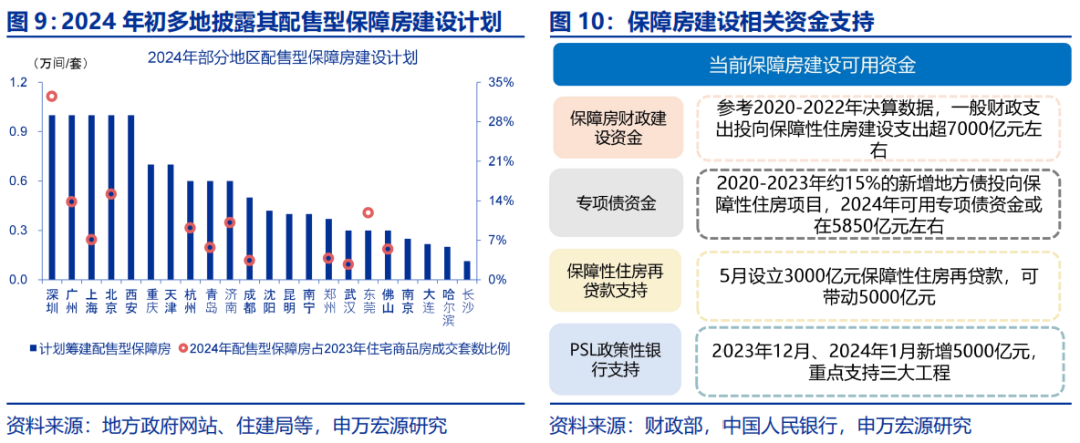

租赁型保障房“十四五”规划目标已接近尾声,配售型保障房或是后续保障性住房体系建设的重要增量。”十四五”期间,全国计划筹集建设保障性租赁住房870万套(间)。截至2023年9月,住建部披露全国已建设筹集保障性租赁住房508万套(间),计划完成进度达58%;租赁型保障房剩余建设目标或在362万套(间)左右。配售型保障房相关支持政策于2023年8月推出,地产发展新模式框架指引下,配售型保障房或是后续重点建设领域。据不完全统计,22个城市2024年初设定其配售型保障房年度筹集目标约12万套。

保障房再贷款、专项债等资金支持下,部分地区或可通过“收储”加快完成配售型保障房筹集目标。2024年初,多地年度配售型保障房筹集目标设定不低、可比口径下占2023年住宅商品房成交套数比例达10%;北京、上海、广州、深圳2024年配售型保障房筹集目标均为一万套,占2023年商品房住宅比例分别为15%、7%、14%、33%。考虑到部分地区配售型保障房筹集目标不低,且当前保障房建设具备财政资金、专项债资金、保障性住房再贷款和政策性银行等支持,地方“以购代建”的“收储”政策在加快完成配售型保障房筹集目标的同时,亦可缓解新房“库存”压力。

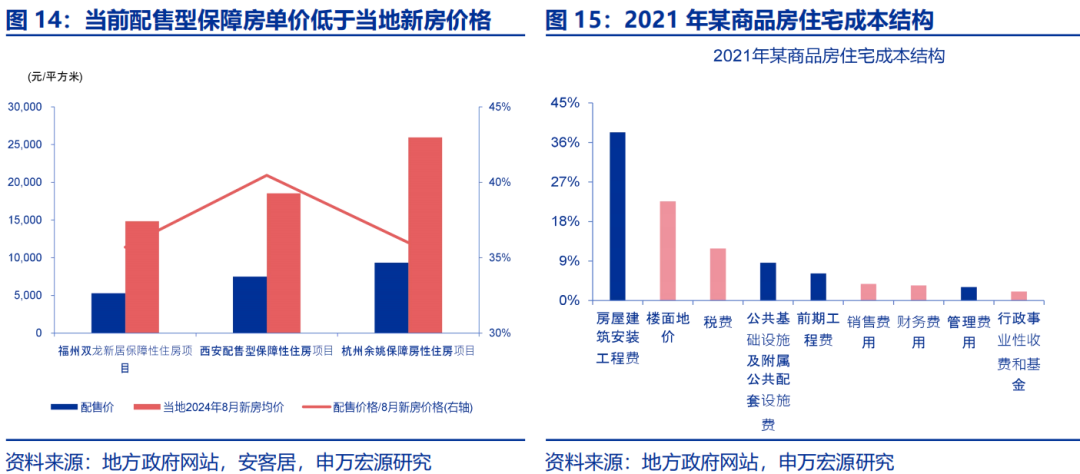

当前,部分地区已推出配售型保障房申请机制,出售价格为“保本微利”,回收价格考虑通胀、折旧等因素。3月以来,福州、杭州、西安等地陆续推出配售型保障房申请方案;配售价格均按照“保本微利”原则,多地提出按照基本覆盖划拨土地成本和建安成本、加适度合理利润(例如不超过5%)核定;回购价格则在购房价款基础上通常考虑房屋折旧、房款利息等因素;可申请对象主要为无自有住房或人均面积较低的当地家庭及单身居民,部分地区优先面向收入困难群体。

3. “收储”加速或如何影响地产链?

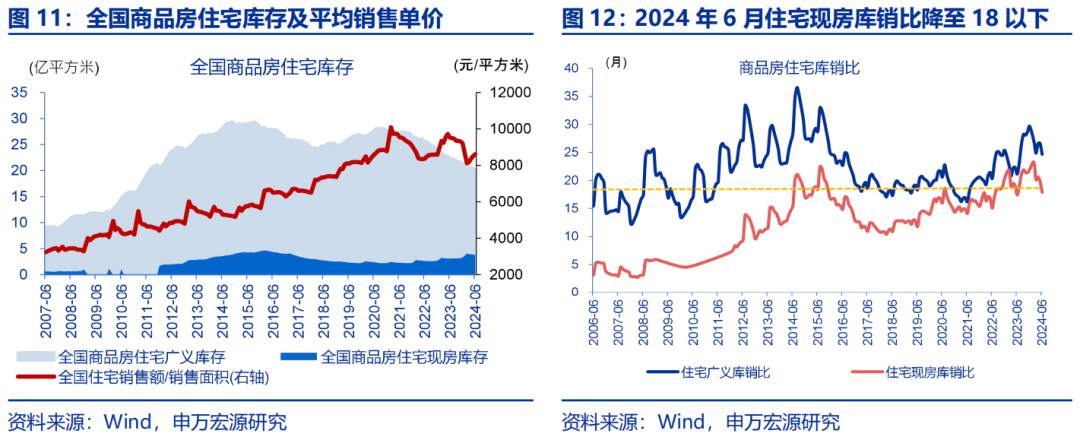

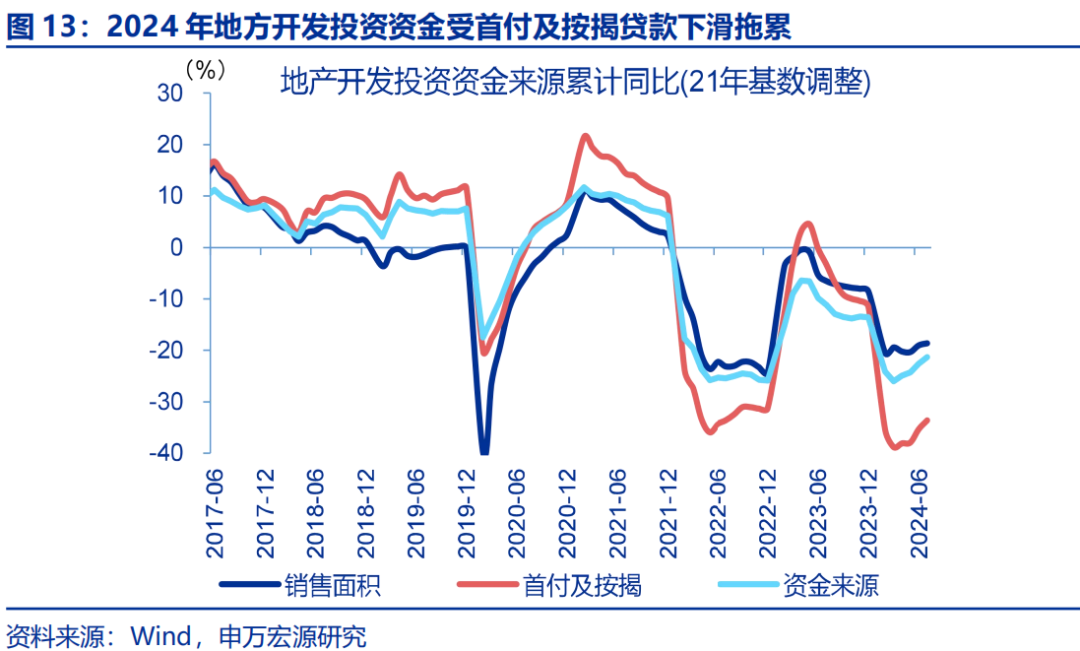

若地方“收储”政策力度加大、征收范围拓宽,或可缓解房企现金流压力,有利于“保交楼”推进。2024年6月,商品房住宅现房库存约为3.8亿平方米,期房库存约为16.3亿平方米,住宅现房库销比为17.9月,但住宅广义库销比仍达24.7月。若“收储”政策力度加大、征收范围拓宽至期房,要将商品房住宅广义库销比降至18个月,参考配售型保障房单位价格收购(以西安为参考,配售价格约为区域商品住房价格的50%左右),所需“收储”资金或在2.3万亿元左右。政策指引下,大规模“收储”或可一定程度缓解首付及按揭贷款下滑对地产开发投资资金的拖累,有利于复工竣工推进。

若“收储”价格明显低于地产项目投资成本,更大力度“收储”或主要有助于缓解房企债务压力。部分地区公布的配售型保障房申请方案显示,其配售单价为当地新建商品住宅(以2024年8月当地新建商品住宅均价为例)的40%及以下。拆分2021年某商品住宅项目成本结构,相比保障房建设的土地划拨、税收优惠、直接配售、融资支持等成本优势,商品住宅项目的楼面地价、销售费用、财务费用、行政性事业收费及税费等成本或相对更高。若地方“收储”价格普遍以保障房重置成本为上限,更大力度“收储”支持或主要有助于缓解房企偿债压力。

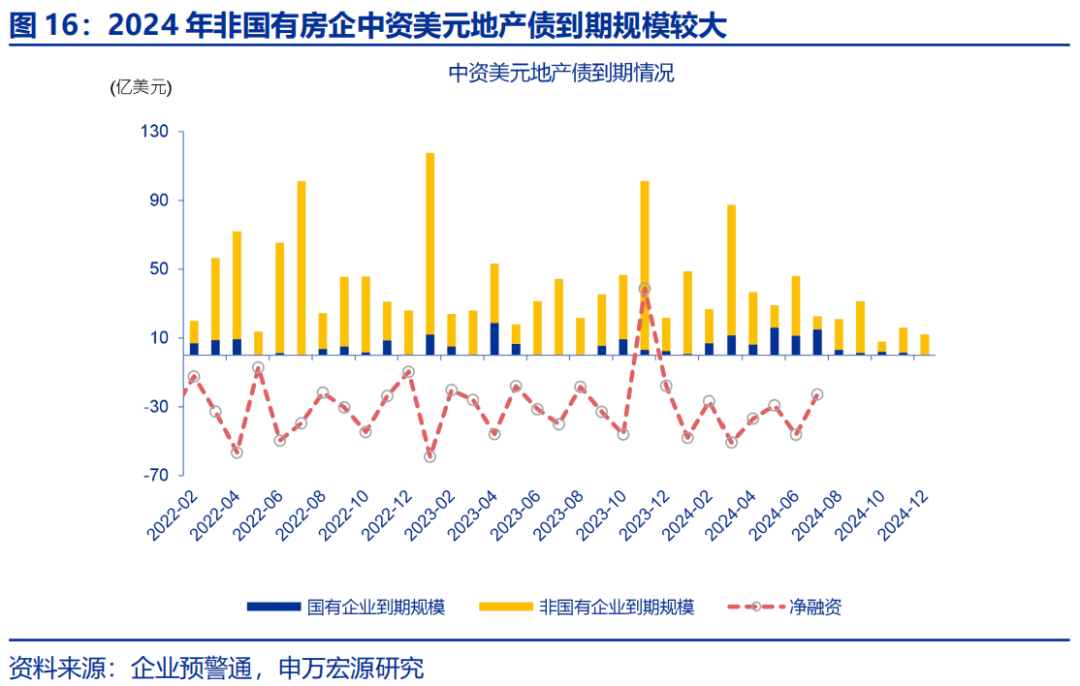

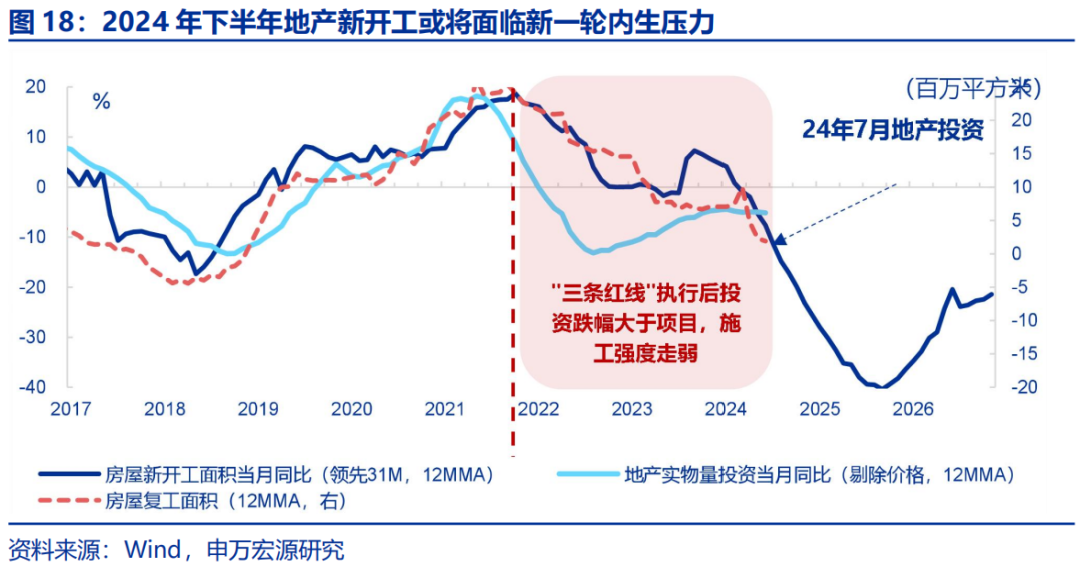

若转化为配售型保障房为后续主要地方“收储”模式,居民部分商品住宅购房需求或受影响、尤其是期房。2018年之前,地产投资由新房销售、新开工驱动,资管新规后,房企通过期房销售回款、同时放缓后续施工进度的方式融资,拉长施工周期,使得目前地产投资更多由存量房复工驱动。对于期房交付风险的担忧也是居民购房意愿修复较慢的原因之一。在此情境下,若重点征收现房的配售型保障房后续加速落地,部分居民的商品住宅购买需求或被配售型保障房替代,居民对期房需求或进一步下降。

风险提示:

1)政策效果不及预期。

2)房地产形势、政策变化超预期。

+报告信息

内容节选自申万宏源宏观研究报告:

《地方“收储”加速,可能的影响?——宏观专题报告》

证券分析师:

贾东旭 高级宏观分析师

赵伟 博士申万宏源证券首席经济学家

发布日期:2024.08.20

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 地方“收储”加速,或可缓解房企现金流压力,影响居民期房需求

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来