2024

作者:谭逸鸣/郎赫男 谭谈债市

摘 要

债市周观点

当前情形下,基本面波浪式修复仍利好债市,降准降息仍可期待,但受监管压力影响,当前债市做多情绪或一定程度受到压制,叠加政府债发行、政策发力预期以及资金面扰动,债市利率存在上行风险。

综合来看,多空博弈之下,我们预计短期内长端利率或维持区间震荡格局,10Y、30Y国债收益率区间分别按2.1%-2.3%、2.3%-2.5%区间判断,而观察当前市场情绪变化、央行对于资金的引导,以及对于曲线引导的节奏和相应点位,交易上仍有机会,但这个阶段还需保有一份审慎,等待债市监管压力、增量政策以及资金面的进一步确认,再适时应对与变化。

本周债市回顾与热点聚焦

1、本周债市受资金面边际收敛、监管压力及政策发力预期升温扰动,多空博弈之下长端利率维持区间震荡,短端上行幅度更大,曲线熊平化

2、税期临近、政府债缴款放量叠加MLF到期扰动,央行加大逆回购对冲维稳,全周资金利率先上后下

3、债市周观点:当前债市的三点关注

(1)后续货币政策和资金面怎么看?

(2)当前债市监管压力怎么看?

(3)还有哪些可能的增量政策?

4、下周重点关注

风险提示:政策不确定性;基本面变化超预期;信息滞后或不全面的风险。

1

本周债市回顾与热点聚焦

1、本周债市受资金面边际收敛、监管压力及政策发力预期升温扰动,多空博弈之下长端利率维持区间震荡,短端上行幅度更大,曲线熊平化

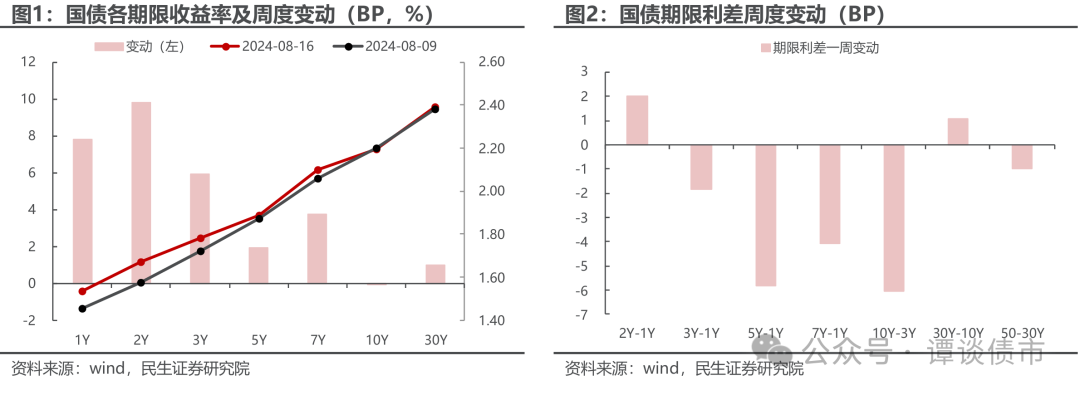

本周(8/12-8/16),受资金面边际收敛、监管压力及政策发力预期升温影响,债市情绪趋于谨慎,而7月经济金融数据一定程度不及预期,基本面仍利多债市,多空博弈之下,长端利率维持区间震荡,短端上行幅度更大,全周来看曲线呈现熊平趋势。

周一(8/12),资金延续收敛态势,上周五(8/9)央行发布二季度货币政策执行报告,其中以较大篇幅对利率风险进行提示,债市情绪明显承压,叠加部分机构长债交易有所受限,大行卖债亦加剧债市弱势,利率债交易趋于“清淡”,调整也开始向信用债蔓延,出现部分基金被赎回的迹象。当日1Y、5Y、10Y、30Y国债收益率分别变动+7.2、+6.5、+5.2、+5.5BP至1.53%、1.94%、2.25%、2.44%。

周二(8/13),央行逆回购投放加量,债市情绪有所修复,尾盘公布7月金融数据,仍一定程度不及市场预期,政府债支撑社融同比多增,信贷则在融资需求仍疲弱和数据“挤水分”影响延续之下录得负增长,债市做多热情进一步得到提振,当日1Y、5Y、10Y、30Y国债收益率分别变动-2.8、-3.5、-2.5、-2.7BP至1.50%、1.90%、2.23%、2.41%。

周三(8/14),央行逆回购继续放量,但税期叠加政府债缴款压力之下,资金利率仍处于高位,7月金融数据继续助推早盘做多情绪,而下午《金融时报》发文再度提示债市风险,同时提及市场秩序问题,债市情绪一定程度受压制,当日1Y、5Y、10Y、30Y国债收益率分别变动+0.5、-1.5、-2.9、-3.2BP至1.51%、1.89%、2.20%、2.38%。

周四(8/15),央行MLF顺延至26日续作,但逆回购加量投放之下资金面有所缓和。早盘7月经济数据公布,工增、固投同比增速回落,但债市对此反应相对平淡,而受消息面扰动,午后行情快速由涨转跌,当日1Y、5Y、10Y、30Y国债收益率分别变动+1.5、+2.0、+0.8、+1.5BP至1.52%、1.91%、2.21%、2.39%。国开板块受扰动更为明显,当日1Y、5Y、10Y、30Y分别变动+1.9、+4.3、+2.1、+1.2BP至1.69%、1.97%、2.25%、2.41%。

周五(8/16),资金面维持平稳宽松,8/15晚间《中国银行保险报》发文澄清,金融监管部门未对银行投资基金比例设限,市场紧张情绪得到明显缓解,但对监管压力与政策发力预期之下,债市情绪仍相对谨慎。当日1Y、5Y、10Y国债收益率分别变动+1.3、-1.6、-0.7BP至1.53%、1.89%、2.20%,30Y国债收益率维持在2.39%。

全周走势来看,截至8/16,1Y、5Y、10Y和30Y国债收益率分别较上周五(8/9)变动+7.8、+1.9、-0.1、+1.0BP,短端上行幅度更大,长端维持区间震荡,曲线整体平坦化。此外,本周1M、1Y存单利率分别变动+2.1、+4.2BP至1.78%、1.93%。

2、税期临近、政府债缴款放量叠加MLF到期扰动,央行加大逆回购对冲维稳,全周资金利率先上后下

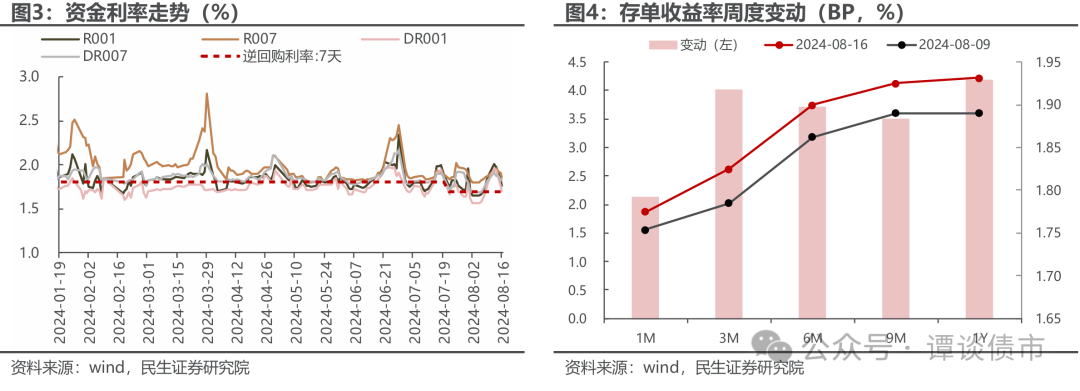

本周在税期临近、政府债缴款放量及MLF到期因素叠加扰动下,资金利率维持高位,隔夜利率与7天期利率一度倒挂,央行逆回购放量予以对冲,维稳资金面和债市情绪。

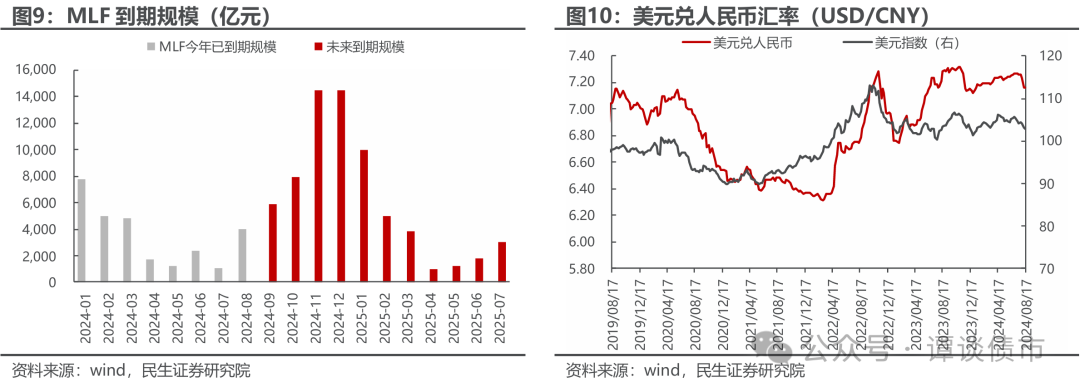

按全口径计算,本周央行净投放12926.1亿元,其中逆回购净投放15236.1亿元。具体而言,逆回购投放15449.0亿元,逆回购到期212.9亿元,MLF到期4010亿元,顺延至本月26日续做,国库现金定存1700亿元。

全周来看,资金利率走势先上后下,央行维稳下资金面回归平稳宽松。截至8/16,DR001、R001、DR007、R007分别较上周五变动-9.3、-9.1、+1.5、-0.9BP至1.70%、1.77%、1.84%、1.87%。

2

当前债市关心的三个问题

从本周债市演绎来看,短期内而言,后续债市聚焦点将落在三个方面:资金面、央行监管引导、增量政策。

我们对应来看。

1、后续货币政策和资金面怎么看?

近日,人民银行行长潘功胜在接受媒体采访时表示,今年以来,人民银行在2月、5月、7月先后三次实施了比较重大的货币政策调整,有力支持经济回升向好。

回顾来看,这三次重大调整包括了降准、降息、地产“组合拳”政策的落地:

(1)2月5日,全面降准50BP落地,2月20日,5Y-LPR利率调降25BP;

(2)5月17日,地产政策“组合拳”出台,取消全国层面房贷利率政策下限、下调公积金贷款利率、降低首付比例;

(3)7月,7天期逆回购利率、SLF、LPR、存款利率、MLF利率先后调降,7天期逆回购利率政策地位进一步凸显,MLF政策属性有所淡化。

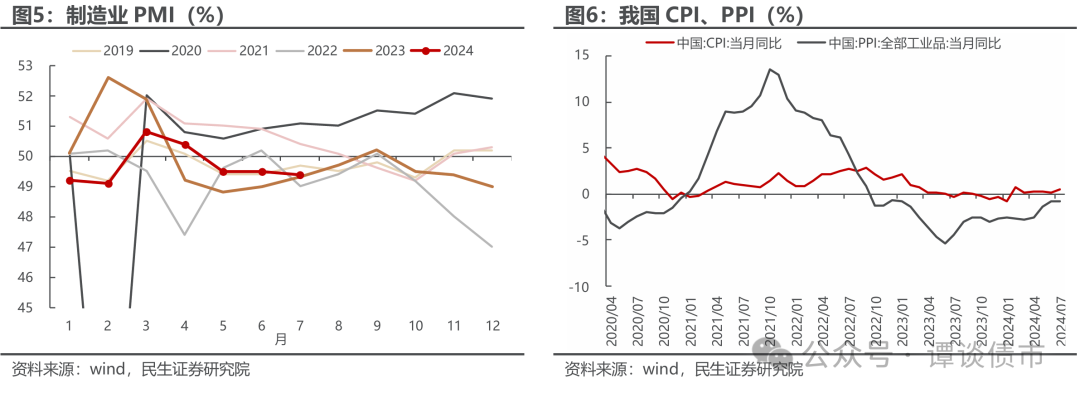

而从当前宏观图景来看,稳增长压力在凸显,对应需要政策加大发力,这便意味着货币政策也仍将维持支持性立场,加大逆周期调节力度,支持巩固和增强经济回升向好态势:

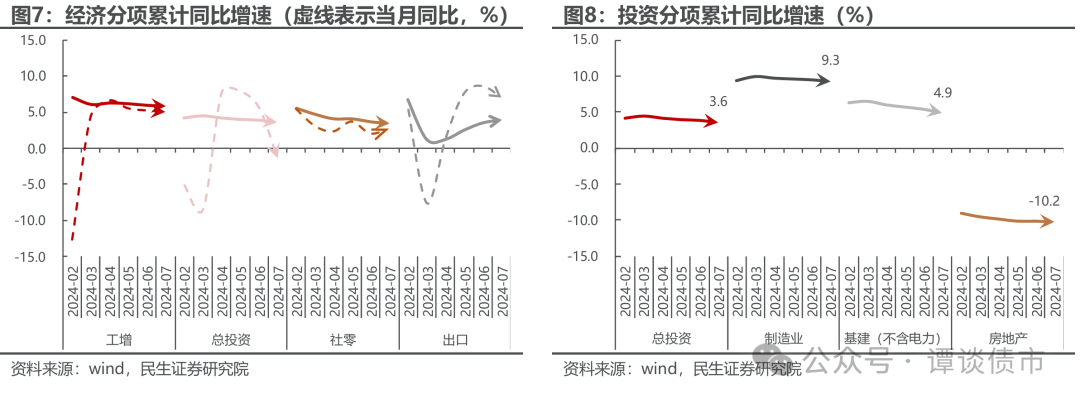

7月三中全会明确强调“坚定不移实现全年经济社会发展目标”,而二季度GDP同比增速4.7%,较一季度5.3%的增速有明显放缓,由此来看,下半年稳增长压力愈发凸显。

进一步从近期7月数据看,7月制造业PMI已连续三个月处于收缩区间,7月经济数据亦有所印证,工增、投资同比回落,尤其是制造业和基建增速的下滑,一定程度反映抓手有所乏力,而外需走弱背景下,出口韧性也还有待进一步观察,综合来看,稳增长亟需发力,7月政治局会议当中也提及宏观政策要“持续用力、更加给力”。

对应也看到,潘行长表示将继续坚持支持性的货币政策立场,加强逆周期和跨周期调节,着力支持稳定预期,提振信心,支持巩固和增强经济回升向好态势,提及“灵活运用利率、存款准备金率等政策工具”。我们预计后续降准降息均可期待,关键在于节奏的判断与把握,且这当中,还需考虑到央行对于利率风险的关注和引导节奏。

其中,对于后续降准降息节奏的判断,我们在近期报告《年内降准降息怎么看?》当中有过详细阐述和推演,核心结论如下:

(1)关于降准,其核心目的是对冲资金缺口,为金融机构提供长期稳定的低成本资金。考虑到对冲MLF到期、政府债发行以及信贷投放带来的资金缺口,三季度不排除降准的可能性,但由于降准空间已愈发逼仄,且四季度MLF到期规模将迎历史最高水平,或需考虑为后续货币政策留有一定空间,此外还需考虑对收益率曲线引导的节奏问题,综合来看,我们预计降准落在四季度的可能性预计更高,若于三季度落地,则最早或在9月份。

(2)关于降息,稳增长、降成本诉求下,我们预计后续政策利率降息仍有可能,但考虑到7月下旬降息落地不久,我们预计短期内OMO连续降息两次的概率不高,且海外约束来看,当前美联储降息时点的不确定性仍然存在,我们预计8月的杰克逊霍尔会议上或有望进一步明确,总体看当前市场对于9月落地的预期较强,且对降息幅度的预期有所上调。综合来看,后续随着美联储降息落地,外围压力有所缓解,我们预计国内OMO降息落在四季度的概率更高,而LPR和MLF方面,则不排除三季度进一步下调的可能性。

于资金面而言,货币政策仍将维持稳健宽松的政策取向,但在当前货币政策的新框架下,已淡化对数量目标的关注,更注重发挥利率等价格型调控工具的作用,相应地,7天期逆回购利率的政策地位愈发凸显,我们预计央行后续将进一步通过7天期逆回购利率,增强对资金利率的引导,使其围绕政策利率中枢平稳运行。

对此,央行在二季度货币政策执行报告中,也开设专栏《进一步健全市场化的利率调控机制》进行详细阐述,我们总结关键点如下:(1)强化OMO7天利率的政策利率属性,调整公开市场操作招标方式,将7天期逆回购操作改为固定利率的数量招标,明示操作利率,稳定市场预期;(2)引导市场利率更好围绕政策利率中枢平稳运行,增加午后临时正、逆回购操作,且其利率分别为7天期逆回购操作利率减20bp、加50bp,进一步增强7天期逆回购操作利率定价锚的作用;(3)理顺由短及长的利率传导关系,完善LPR报价机制,未来将更多参考央行短期政策利率,MLF利率的参考作用则逐步下降。

综合来看,当前宏观图景下,债券市场来看,牛市环境仍然存在,7月降息落地,反映当前国内货币政策仍处于宽松周期,稳增长诉求下,年内再度进行降准降息仍可期待,后续有望迎来海内外宽松周期的共振,降息空间将逐步打开。

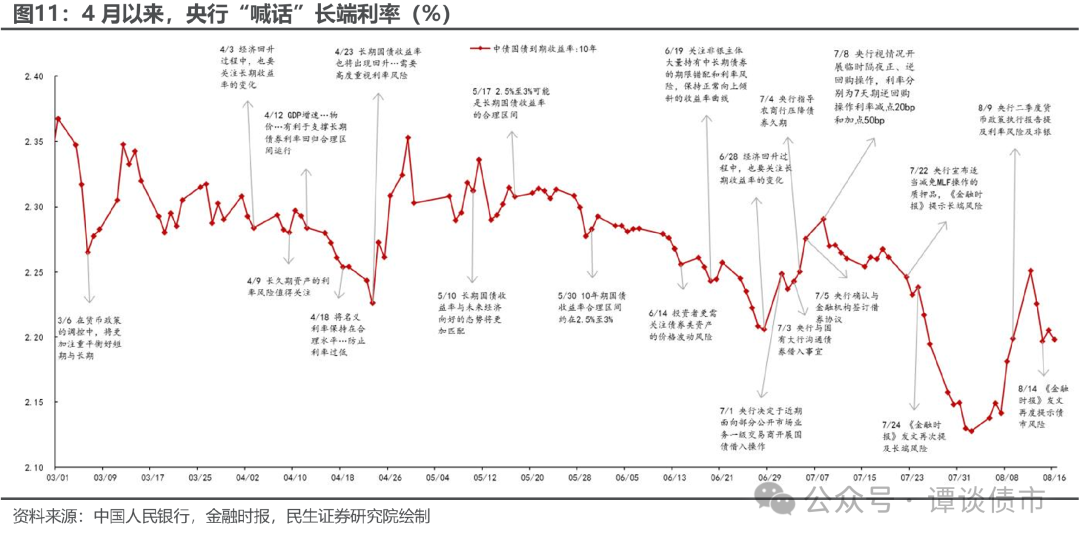

但货币政策维持宽松,并不等同于央行对于长端风险的关注有所弱化。8月以来,从大行加大卖券力度,到货政报告提示风险、再到部分机构长债交易受限,监管趋严信号持续释放之下,当前债市监管压力怎么看?

2、当前债市监管压力怎么看?

8月以来,从大行加大卖券力度,到Q2货政报告中运用大量篇幅提示利率利率及非银风险,再到部分机构长债交易受限,当前债市面临的监管压力在上升,显然,当前监管层面尤为关注利率过快下行背后所累积的金融体系风险,且利率水平过低,也不利于政策利率发挥其引导和调控的作用,不利于货币政策传导机制和渠道的疏通。

潘行长在近期采访中也强调,坚决守住不发生系统性金融风险的底线,当中明确,在宏观层面把握好经济增长、经济结构调整和金融风险防范之间的动态平衡,切实提高金融监管的有效性,加强监管协同,形成监管合力:

“在宏观层面把握好经济增长、经济结构调整和金融风险防范之间的动态平衡。经济是金融的根基,金融是经济的镜像反映,经济运行中的很多问题往往会从金融的端口溢出,并与金融风险相互交织。从源头上有效防控风险,关键是要把握好经济增长、经济结构调整和风险防范之间的平衡,也就是我们经常说的发展、改革和稳定之间的平衡。

切实提高金融监管的有效性,加强监管协同,形成监管合力。金融监管是防止金融风险过度累积的‘第一道防线’。要依法将各类金融活动全部纳入监管,健全具有硬约束的金融风险早期纠正机制,做到金融风险‘早识别、早预警、早暴露、早处置’,切实防范形成风险‘堰塞湖’。”

故而我们认为不宜低估央行引导管理曲线形态的决心,债市所面临的监管压力在上升,甚至不排除从预期引导进一步转向实操落地的可能性,当前债市做多情绪将一定程度受到压制,政策引导下,短期内而言长端利率或延续区间震荡格局。

当然,在支持性的货币政策立场之下,央行旨在营造良好的货币金融环境,等待与财政配合的时间点,而非引导利率发生趋势性逆转。总结而言,中长期来看债牛环境仍在,但短期内在监管压力之下,债市波动和反复性或有所增强。

3、还有哪些可能的增量政策?

当前宏观图景下,稳增长压力有所凸显,“坚定不移实现全年经济社会发展目标”的要求之下,对应需要增量政策出台,加大力度扩内需,当中关键在于货币、财政和地产政策。

货币政策方面,如前所述,后续降准降息可期,此外便是结构性货币政策的运用,助力扩大内需、促进消费。

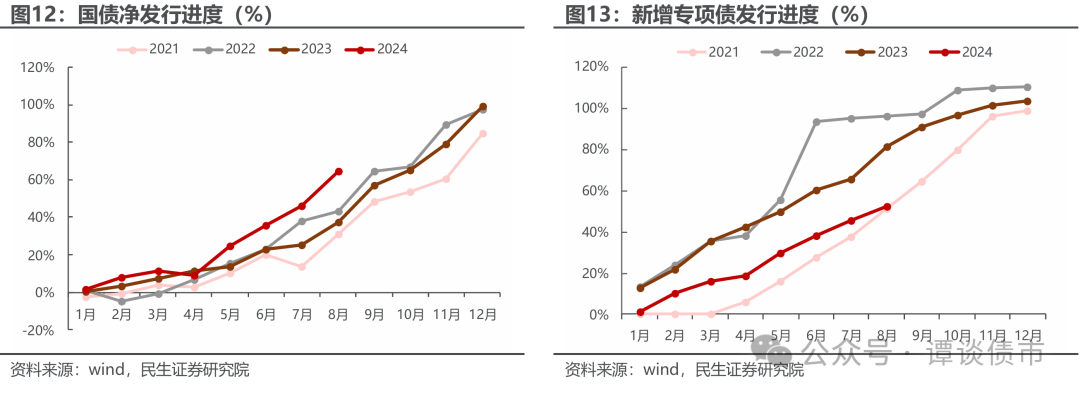

财政政策方面,可能的增量政策包括国债增发,可用于加大对地方支持力度,缓解地方财政压力,此外地方一般债也不排除增发的可能性,财政部原部长楼继伟曾对此有所提及:

“当前经济形势下,财政政策需要适时调整预算增加赤字。全国财政赤字率应当提高三个百分点以上,按今年GDP预计规模赤字应当增加4万亿元以上,主要是增加中央财政赤字。地方财政也可以增加1万亿左右的赤字,通过发行一般债弥补。”

——7月13日财政部原部长楼继伟的公开讲话

地产政策方面,我们预计LPR仍有调降可能,公积金贷款利率、存量房贷利率也有调降的可能性,此外便是一线城市限购政策的进一步放松。

于债市而言:

当前情形下,基本面波浪式修复仍利好债市,降准降息仍可期待,但受监管压力影响,当前债市做多情绪或一定程度受到压制,叠加政府债发行、政策发力预期以及资金面扰动,债市利率存在上行风险。

综合来看,多空博弈之下,我们预计短期内长端利率或维持区间震荡格局,10Y、30Y国债收益率区间分别按2.1%-2.3%、2.3%-2.5%区间判断,而观察当前市场情绪变化、央行对于资金的引导,以及对于曲线引导的节奏和相应点位,交易上仍有机会,但这个阶段还需保有一份审慎,等待以上三点的进一步确认,再适时应对与变化。

3

下周重点关注

下周(8/19-8/13)重点关注:

周二(8/20),7月欧元区通胀数据;

周四(8/22),8月美联储公布货币政策会议纪要;

周五(8/23),7月日本通胀数据;杰克逊霍尔全球央行年会美联储主席鲍威尔将发表讲话。

风险提示

1、政策不确定性:货币政策、财政政策超预期变化;

2、基本面变化超预期:经济基本面变化可能超预期。

3、信息滞后或不全面的风险:数据基于公开资料信息整理,可能存在信息滞后或更新不及时、不全面的风险。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 后续债市聚焦点将落在三个方面:资金面、央行监管引导、增量政策

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来