来源:陈兴宏观研究

报告正文

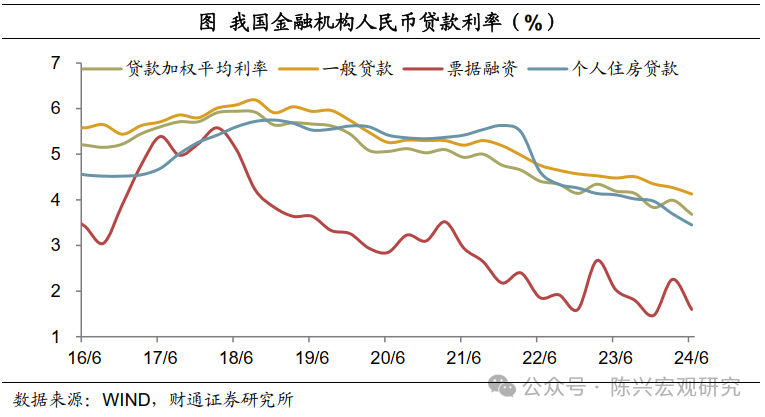

贷款利率创新低。央行公布,今年二季度,金融机构贷款利率较今年一季度回落31bp至3.68%,创数据有记录以来的新低水平。从分项来看,一般贷款利率延续下行14bp至4.13%,房贷利率回落24bp至3.45%,票据利率显著回落66bp至1.6%。6月末,金融机构超额准备金率为1.5%,与一季度末持平,较上年同期低0.1个百分点。

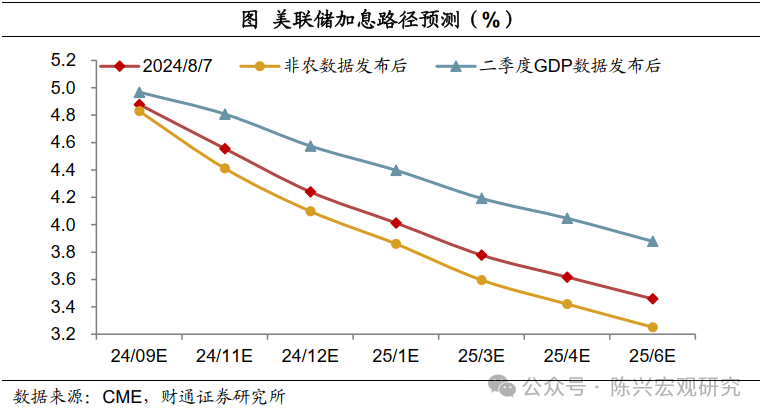

货币宽松空间打开。央行本次特别开设专栏提示关注海外央行货币政策变化,从近期美国公布的经济指标来看,二季度GDP环比折年率较2023年下半年已有放缓,零售、房屋新开工增速均有回落。此外,6月通胀有所回落,劳动力市场也有降温,美联储降息条件已接近达成,且7月美联储议息会议后的新闻发布会强调平衡经济增长和通胀两端的风险,市场对美联储近期降息的预期升温。在此背景下,未来主要发达经济体政策利率大概率同步回落,对新兴市场经济体或带来影响。在内外部均衡的考量下,我国货币政策宽松的空间打开,年内政策利率的继续下调仍可期待。

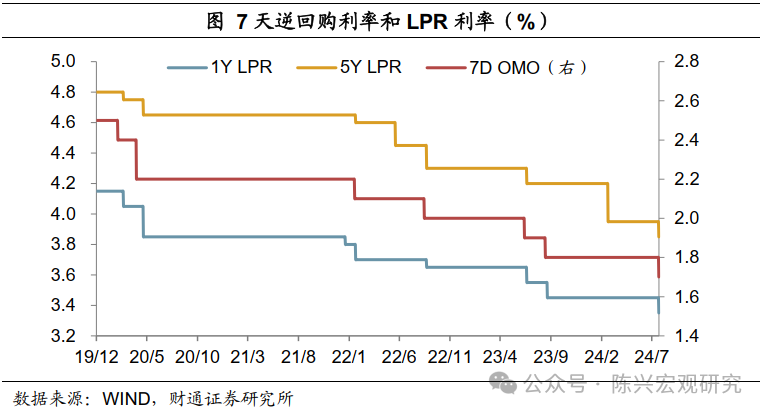

政策利率权威性加强。央行在本篇报告中围绕利率开设了两篇专栏,一篇梳理存贷款利率市场化改革进程,另一篇总结了央行近期货币政策框架创新的具体举措。基于此,一方面,金融机构存贷款定价权限或将持续扩大;另一方面,在利率市场化定价程度深化的同时,央行也将通过收窄利率走廊等方式以提供更清晰的利率调控目标信号,未来LPR将持续改革优化并跟随7天逆回购利率调整。

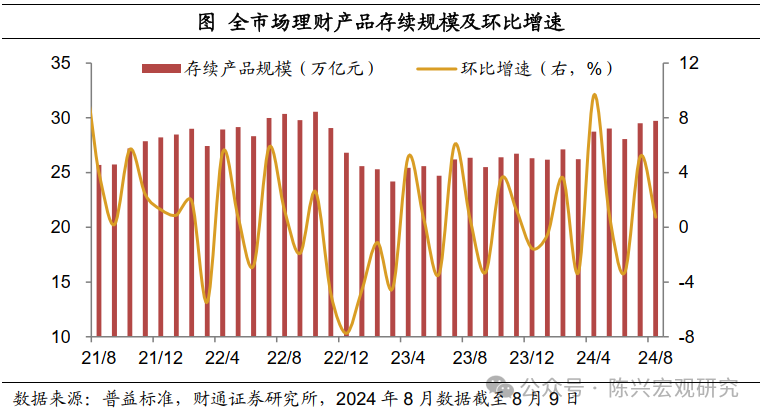

再度提示债市回调风险。央行特别在专栏中提示投资者注意理财收益波动,通过回顾全面净值化开启的第一年(2022年)理财大面积破净带来的赎回潮,央行指出资管产品净值的波动或超过市场预期。今年长债利率持续下行的背景下,资管产品对于长债的配置增多,而未来利率回升将不可避免带来资管产品净值的回撤。我们认为这实则是在长债利率已偏离合理中枢水平的背景下,央行再度提示债市回调的风险,结合央行“对金融机构持有债券资产的风险敞口开展压力测试”的表述看,未来央行对于利率的预期管理作用和曲线调节能力或进一步加强。

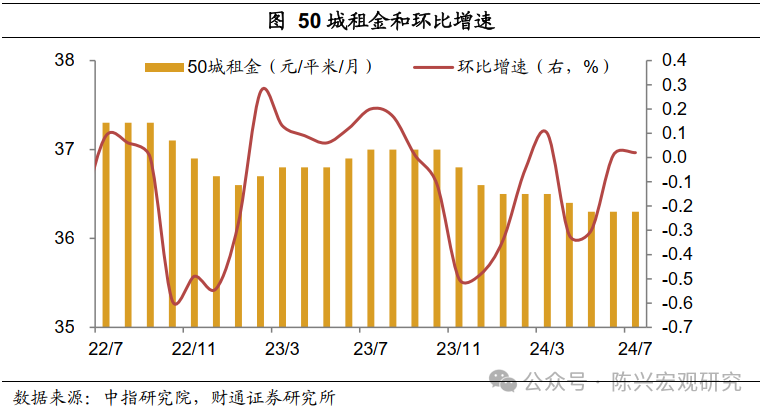

加大租房金融支持力度。本次报告中,央行以专栏形式介绍了住房租赁产业对于地产行业的重要性,短期看,当前房地产市场处在调整的特殊时期,通过盘活存量去库存培育住房租赁产业,有利于平衡地产供求关系;长期看,我国存量住房规模已然很大,但随着居民对“好房子”租赁需求上升以及住房租赁商业性增强,住房结构的优化仍有较大空间,发展住房租赁产业将进一步推动地产行业转型。往后看,央行指出租金长期趋势有望稳步上涨,同时,租赁住房贷款、保障性再贷款等针对租房的结构性货币工具支持力度或持续加大。

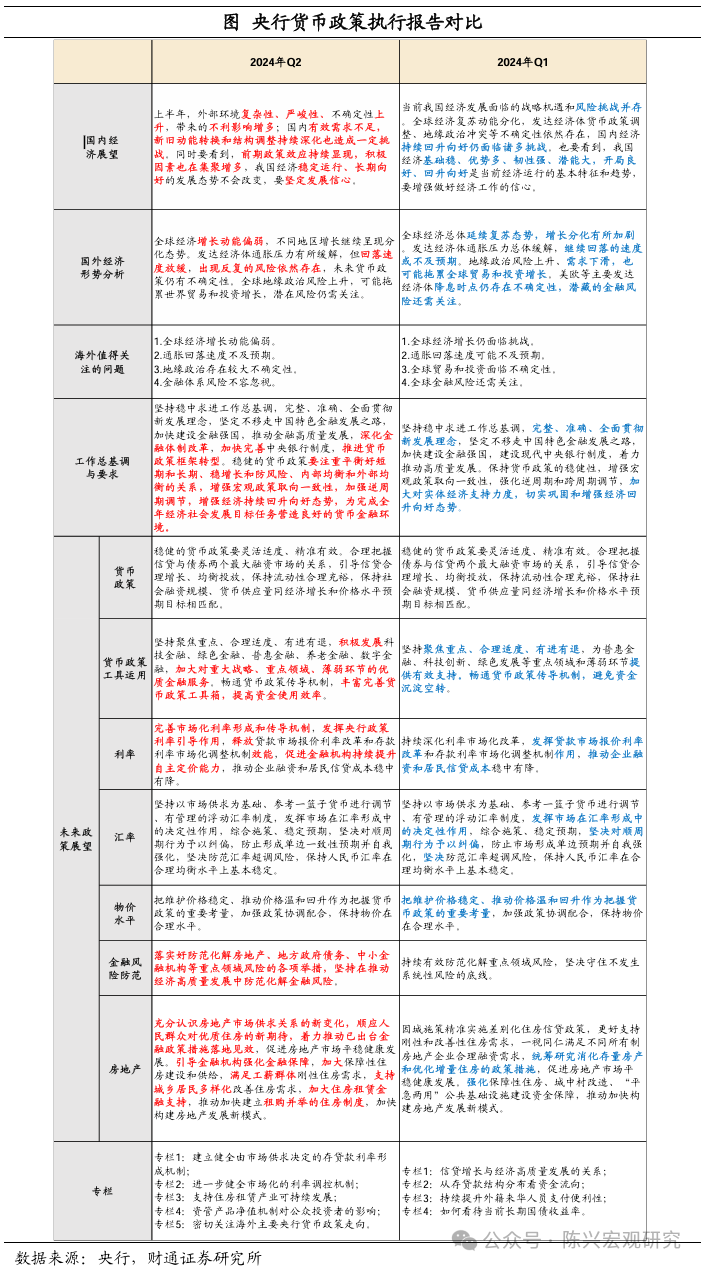

政策定调积极,关注长债风险。首先,Q2货币政策执行报告中,央行对于国内经济形势明确指出“有效需求不足”、“经济运行出现分化”、“重点领域风险隐患仍然较多”以及“新旧动能转换存在阵痛”。外部环境方面,Q2货政报告提及“全球经济增长动能偏弱”,特别关注到海外通胀回落速度放缓和货币政策不确定的风险。其次,在经济形势展望部分,Q2报告最先强调创新动能的累积,第二肯定了需求复苏的潜力,尤其是内需中的服务消费、外需中的消费电子等,第三提到宏观政策有望进一步显效。最后,基于以上判断,下一阶段货币政策思路整体更为积极,新增了“稳健的货币政策要注重平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡的关系”和“为完成全年经济社会发展目标任务营造良好的货币金融环境”的表述。此外,Q2报告有以下三点侧重,一是重视提振有效需求,对比此前“引导贷款合理增长、均衡投放”的表述来看,央行本次特别提出要“深入挖掘有效信贷需求,加快推动储备项目转化”,对于融资需求端的重视程度明显提高;二是强调债市金融风险,央行首度提出要“对金融机构持有债券资产的风险敞口开展压力测试”,反映了央行对于长债利率持续走低的持续关注;三是加大租房金融支持,Q2报告针对地产的措辞全面更新,一方面,在刚性和改善性住房需求层面,注重已出台政策的落地见效,另一方面,央行新增“加大住房租赁金融支持,推动加快建立租购并举的住房制度”的表述,且特别用专栏强调发展住房租赁产业的重要性,后续租赁住房贷款、保障性再贷款的投放有望进一步加快。

风险提示:政策变动,经济恢复不及预期。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 财通宏观:货币宽松空间打开,政策利率权威性加强

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来