来源:华泰睿思

8/2, 苹果(AAPL US)披露FY3Q24(24年4-6月)业绩,公司收入及净利润均超彭博一致预期,FY4Q24指引符合预期。我们认为AI Phone产业变化刚开始,建议关注苹果AI带来的人机交互变化,或带来未来3-5年产业变化,我们长期看好苹果产业链标的受益于换机周期缩短与iPhone出货量的提升。

核心观点

苹果短期FY4Q24指引符合预期,长期关注AI带来人机交互变化

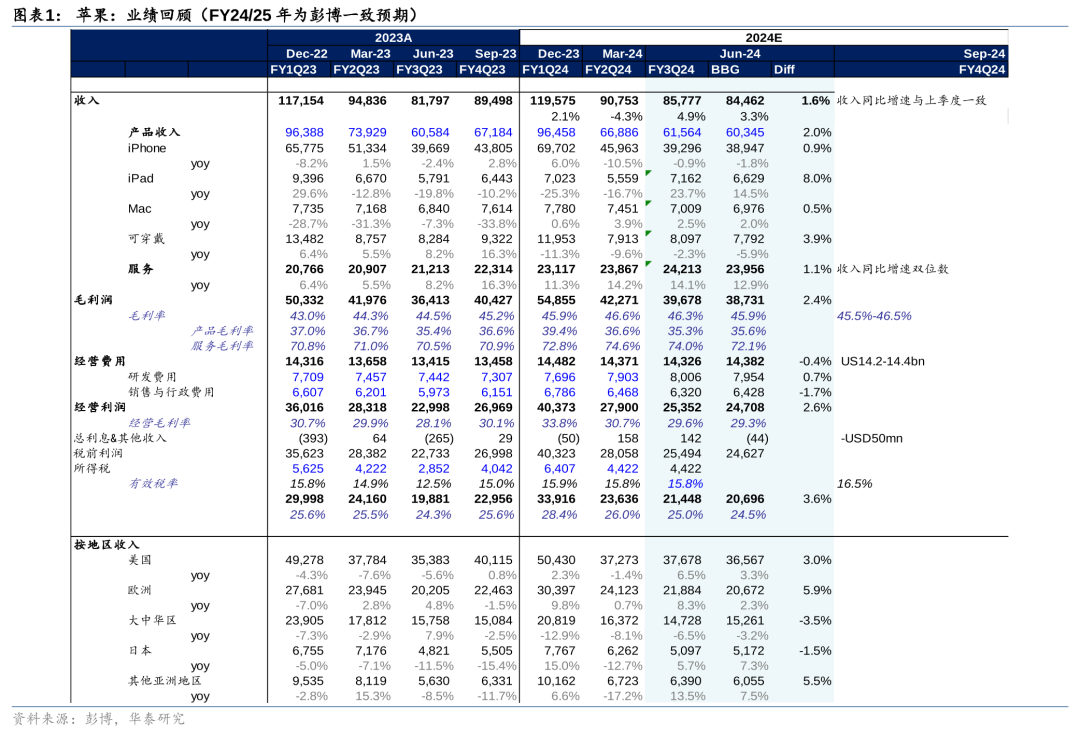

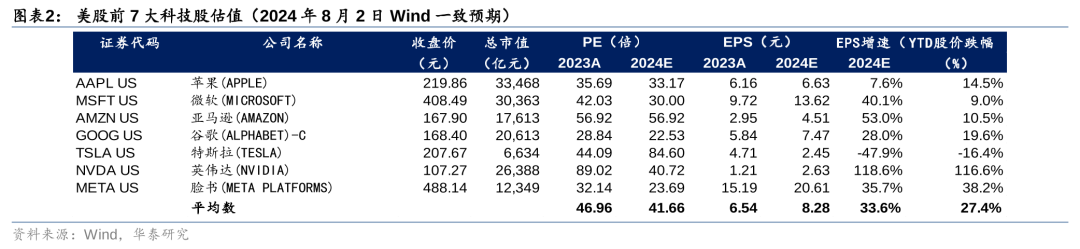

8/2, 苹果(AAPL US)披露FY3Q24(24年4-6月)业绩,公司收入同比增长4.9%,超过彭博一致预期1.6%,净利润同比增长7.9%,超过预期3.6%。公司预期FY4Q24(7-9月)收入同比增速与本季相似(+4.9%),符合预期(+5.0%)。业绩电话会上,投资人关注公司AI大模型是否能够带动换机、公司与OpenAI合作以及自己AI模型发展的进展、对公司服务业务收入以及商业模式的影响。我们认为AI Phone产业变化刚开始,建议关注苹果AI带来的人机交互变化,或带来未来3-5年产业变化,我们长期看好苹果产业链标的受益于换机周期缩短与iPhone出货量的提升。

分产品:FY3Q24硬件/软件收入略超预期

分产品看,苹果FY2Q24硬件收入USD 668.86bn(-9.5% yoy),高于彭博一致预期0.2%。其中iPhone收入USD 46.0bn(-10.5% yoy),高于预期0.5%,去年同期有50亿美元iPhone递延订单的影响,剔除此影响iPhone收入或同比持平,iPad收入USD 5.6bn(-16.7% yoy),低于预期6%,与去年推出的M2 iPad Pro和第十代iPad相比需求面临挑战,Mac收入USD 7.5bn(+3.9% yoy),高于预期9.7%,得益于搭载M3芯片的新Mac Air的强劲表现,可穿戴收入USD 7.9bn(-9.6% yoy),低于预期4.5%。公司软件及服务收入USD 23.9bn(+14.2% yoy),高于预期2.5%。

分地区:除中国区外的亚太地区收入低于预期

分地区看,美洲地区实现收入USD 37.3bn(-1.4% yoy),高于彭博一致预期0.6%;欧洲地区实现收入USD 24.1bn(+0.7% yoy),高于预期6%;大中华区实现收入USD 16.4bn(-8.1% yoy),高于预期3.2%;日本地区实现收入USD 6.3bn(-12.7% yoy),低于预期4.1%;除日本外其他亚太地区实现收入USD 6.7bn(-17.2% yoy),低于预期8.6%。公司表示新兴市场如印度、沙特、墨西哥、土耳其、巴西、印尼等地需求持续增长,与中国市场体量相比差距正在缩小,且这个趋势有希望持续很久。

对产业链影响:关注生成式AI产品反馈以及对产业链公司业绩带动

业绩会上投资者与管理层对苹果AI产品进展关注较多,包括:1)公司表示目前比较难从中期维度来量化说明换机周期问题,但是对将要提供的服务感到激动,认为会是一个重要的带来换机的契机,但是目前时间太短,看不到向Pro/Pro Max销售转变的具体趋势。2)公司会按节奏、计划好时间节点逐步推进与OpenAI的合作以及公司AI相关应用,非英语、非美国地区版本将在明年推送。我们认为AI Phone产业变化刚开始,建议关注苹果AI带来的人机交互变化,或带来未来3-5年产业变化,我们长期看好苹果产业链标的受益于换机周期缩短与iPhone出货量的提升。

风险提示

宏观环境放缓导致iPhone等产品销售不及预期,服务业务用户增速放缓。本研报中涉及到的公司、个股内容系对其客观公开信息的整理,并不代表本研究团队对该公司、该股票的推荐或覆盖。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 苹果业绩启示:关注AI是否如期驱动换机

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来