细水长流上涨的债基也走到了十字路口,一边是投资者持续地买入,一边是拥挤度提升带来的风险。

近期,有两则小作文在市场传播:一是监管不让发公募债基,并压缩通道业务;二是在头部公司新批债基要出承诺函久期不超过2年。

真相如何?对于市场传言的表述,并不符合监管在产品审批上的惯例。多家公募基金明确表示,并没有接到监管停发债基的明文指令或者窗口指导。不过,近期债市审批明显放缓也是事实。

有公募基金人士表示,公司申报债基节奏并没有停下,但是监管会根据市场情况调节下发批文的节奏。多家公募称“最近一个月没有债基获批”。

再看审批节奏,记者不完全统计发现,自4月下旬以来,基金公司上报债基产品超过200只,最近一次债基获批发行是5月22日拿到批文的招商中证国债及政策性金融债0-3年交易型开放式指数证券基金。

而关于“新批债基要出承诺函,持有债券久期不得超过2年”。这也并非是新鲜事,早在一个月前,市场已有传闻。在业内看来,传闻释放出来监管关于长久期债券风险的防范信号,远比事件本身值得讨论与关注。

控制节奏,债基审批放缓

从网传“发4只权益才配售1只债基”,到近一个月没有债基过审,在基金公司的感受上,债基的审批进度更慢了。

“最近一个月监管没有发债基的批文。”有基金公司相关人士向财联社记者表示,监管对债基的态度一直都很明确,就是根据市场进行调节供应量,上半年,债基规模增长迅速,二季报数据显示,债券基金增长超过1.6万亿元,规模首次突破10万亿元,单只债券ETF多只千亿级“巨无霸”诞生。叠加央行多次喊话长债风险,从审批角度出发,给债基降温也在预料之中。

不过,审批暂缓不代表基金公司的布局力度下降。有基金公司表示,“该上报还得上报,权益产品发行难度大,不论是从投资者购买需求还是公司产品布局来衡量,公司还是会选择上报。”

财联社不完全统计显示,自4月下旬以来,基金公司上报债基产品超过200只,上报债基的公募涵盖了头部、中小型公司,此外,外资也在积极申报。

上报未获批的债基甚至可以追溯到去年年底,不过,个别特色产品可能得到“插队”获批,记者查阅发现,最近一次债基获批发行是5月22日拿到批文的招商中证国债及政策性金融债0-3年交易型开放式指数证券基金。

最近获得较快受理反馈的是路博迈CFETS0-5年期气候变化高等级债券综合指数,在今年7月30日上报,7月31日即获得受理。

此外,有业内观察人士指出,基金公司上报债基产品名称也悄然发生了改变,不同以往的中短债、长债等对久期明确的字眼,今年以来,上报产品中已经没有“中短债”主题基金,明确“长债”主题的仅有两只。

长债利率风险从提示到实操

在基金公司看来,债基审批放缓的原因:一方面是当前债基产品数量与规模均在高位,另一方面还在于债市积累的风险,监管从源头作出相应的配合。

2022年11月债市挤兑风波依然历历在目,而当下长债收益率高企,央妈多次喊话长债风险,不论是陆家嘴论坛高层提示风险,还是7月,央行提出借入国债卖出。市场只在消息当天有所收敛,整体市场降温效果并不明显。

从市场反应来看,本周一,也就是8月5日,央行果断下场了。

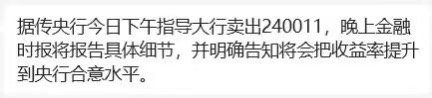

8月5日,全球股市遭遇黑色星期一,而债券市场则歌舞升平,30年国债期货主力合约暴涨1.14%。随后市场传出小作文央行指导大行卖出国债,随后国债利率上行。随后,有市场人士复盘指出,当日“大行/政策行”卖出7-10年国债,合计200.94亿元。

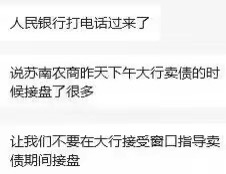

央行操作落地,但市场多空博弈激烈。小作文又来了,称在此次央行卖债中,以农商行为主的买盘汹涌,并被窗口指导。

8月7日,国债期货尾盘加速上行,30年期主力合约收涨0.48%,10年期主力合约涨0.22%,5年期主力合约涨0.11%,2年期主力合约涨0.02%。

因此,“监管再次给长债降温。交易商协会指出,监测发现,江苏常熟农商行、江苏江南农商行、江苏昆山农商行、江苏苏州农商行在国债二级市场交易中涉嫌操纵市场价格、利益输送。依据《银行间债券市场自律处分规则》,交易商协会对上述4家机构启动自律调查。

有业内人士表示,债券在银行间交易体量明显多于公募基金,对于中小农商行哄抢国债亦有“苦衷”,农商行吸收存款压力较大,高吸揽储很容易引发合规风险,而将高收益的长债包装成理财产品吸引客户成为不少银行的选择,这就不难理解这些银行接盘大行买债的原因,这背后依然是无风险利率下行,权益市场赚钱效应差,市场“资产荒”蔓延的体现。

“从买盘主力来看,公募紧随农商行之后,公募的资金,大头来自于股份制银行、城农商行的机构资金,以及最近一段时间电商平台,进来的比较大规模的长期限利率债指数的资金。”资管观察人士“表舅”表示指出,在相对排名机制的公募基金,一定会有部分资金为了博取收益,去做左侧布局,这也就是当前监管监管阶段性暂缓公募新发债基,以及限制单一利率债指数产品规模上限的主要原因。

处罚效果明显,截至发稿时间,超长期国债活跃券230023收益率大幅反弹,现上行1.3BP至2.34%。

事实上,央妈在国债上的实操是近期机构观察的重点。

路博迈基金在8月7日发布的8月展望中表示,央行近期决定开展国债借入操作、创设临时正、逆回购,直接原因应是对利率走势从“喊话”引导预期转向“下场”实际操作,本质原因则应是顺势改革我国货币政策框架和利率调控机制,后续需要紧盯央行实际的相关操作情况。

央行对于长端利率关注,并且多次提示长端利率风险,更多的是从金融机构长端利率敞口过高的角度,以及长端利率与基本面相一致的角度触发。中期来看,随着环境的不同,政策重心存在变化的可能。

在债市策略上,路博迈基金指出,从经济基本面出发,中期来看收益率下行趋势应未结束;短期来看,部分市场机构仍有继续降息的期待,若债市出现调整,可择机博弈资本利得。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 债基发行节奏暂缓!公募反馈:近一个月没有债基获批 债基走到十字路口?

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来