9月11日,红利板块集体陷入调整,电力、银行、煤炭等板块悉数重挫,而这也是近期相关板块回撤的缩影,5月22日至今红利指数整体回撤高达18.29%,不仅大幅抹去此前的累计收益,年内整体跌幅也高达5.35%。在此期间,闻风而至的股民或是基民均面临较大回撤。

有基金经理解读认为,红利板块调整有多方面因素,包括估值已来到近年高位、股息率水平有所下降、海外宏观因素以及部分公司不达预期等。但还是有多家公募对红利板块后市表示看好,有基金公司认为,随着近期市场缩量回调,红利交易拥挤度已经回落至合理区间;而市场情绪低迷或下行阶段时,资金通常会寻找相对确定性的资产,且从过往长中期表现来看,红利策略具备一定的“穿越周期”的能力,是长期资金天然更青睐的板块。

红利板块集体调整

作为今年红利行情中的“台柱子”,长江电力自从2014年低点至今,近十年涨幅超7倍,其间凭借稳健的股价走势和高分红策略悄然间成为A股又一“信仰”。然而,长江电力股价在今年7月下旬创下历史新高后即显得上涨乏力,并于9月11日单日大跌4.63%,领跌红利个股。

除了长江电力,9月11日中国核电、中国广核跌超4%,中国银行、中国神华、中国石油、中国海油等也跌幅明显。事实上,红利板块在年初迅速走高后回调也十分迅猛,5月22日至今整体回撤高达18.29%,不仅抹去了此前的累计收益,年内整体跌幅也高达5.35%。

此外,红利内部的行情走势也并非面临较大分化。下半年以来,煤炭板块跌超两成,水电指数跌约15%,有色金属板块跌超13%,银行板块相对抗跌,跌幅不足5%。且细分来看,会发现在本轮调整之中并非全部红利资产的一致下跌,而是呈现出强势方向逐渐“缩圈”的特征。广发证券近期的研究报告也表示,红利资产经历了“前期普涨→煤炭6月份开始跑输→铜&油7月上旬起跑输→水电&银行7月下旬起跑输”的过程。

为何红利也“不稳”了?民生加银基金基金经理周帅认为有四方面原因:

一是红利类指数在5月下旬相对估值水平处于阶段性高位。从历史统计数据看,当红利类指数的相对估值水平接近极值后,其超额收益属性出现衰减的可能性也较大。

二是红利类指数股息率水平有所下降。上半年红利指数持续上涨,分母端的增长导致指数的股息率下降;同时,由于近期是上市公司股利分配的高峰期,股息率分子端的派息也会出现动态调整,而受基本面影响,今年部分企业在派息力度上有所下调。分子、分母端的共同影响使得红利类指数的股息率水平有所下降,对部分资金的吸引力可能有所减弱。

三是海外宏观因素影响,近期海外衰退交易升温,大宗商品价格出现回落,部分资源类红利股受到明显拖累。

四是资金及投资者行为层面因素影响。周帅认为,在交易层面上,近期部分资金有切换至前期表现较弱但业绩边际改善板块的迹象。同时存量市场下叠加红利风格作为防御性板块,年初以来至5月下旬的收益水平已较为可观,也使得部分资金进行获利了结的动力进一步强化。

“从事件驱动的角度来看,有研究发现部分投资者倾向于在个股分红前买入,而在获取到现金分红后则开始卖出,而近期是分红事件高峰期,我们认为投资者行为对于红利指数近期超额收益属性衰减也有一定贡献。”周帅表示。

兴业基金权益投资部总经理邹慧也认为,近期红利下跌主要原因在于部分红利公司业绩不达预期,尤其是部分周期性行业产品价格出现了下跌,市场对其盈利稳定性产生一定质疑。

基金也面临回撤

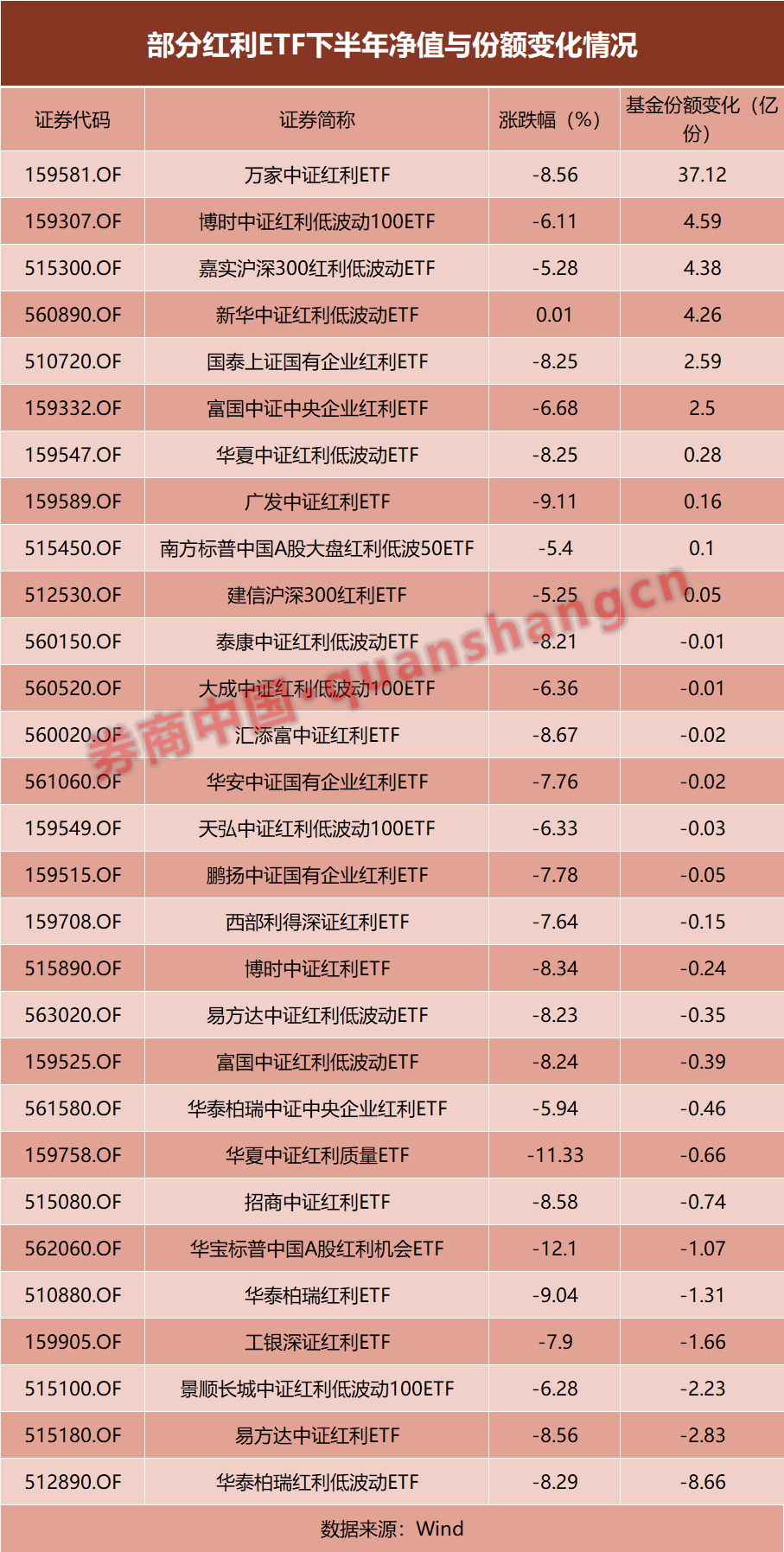

个股持续下挫,基金净值也难逃亏损。近期,红利、红利低波相关ETF也继续延续下跌走势。9月11日,多只红利ETF、红利低波ETF跌幅超过2%。跟踪红利低波指数的红利低波ETF下跌2.43%。

拉长时间看,下半年以来多只相关ETF净值均有不小回撤,纳入统计的29只产品平均跌幅高达7.5%,但在此期间基民却颇为坚守,罕有大幅赎回的迹象,甚至不乏越跌越买的情况。如万家中证红利ETF份额增加了37亿份,博时中证红利低波动100ETF、嘉实沪深300红利低波动ETF与新华中证红利低波动ETF等份额增加超过4亿份,华泰柏瑞红利低波动ETF份额则减少8.66亿份,但对于其此前近87亿份规模而言影响有限。

主动权益基金方面,以长江电力为例。截至二季度末,长江电力也是最受公募基金青睐的红利资产代表之一,重仓持有长江电力的公募基金数量多达700余只,相比2023年末增加近200只。并且今年一二季度,长江电力持续获得公募基金加仓,增持数量分别为逾3.24亿股和1.31亿股。

截至二季度末,共有85只主动权益类产品将其列为第一大重仓股,但受股价下行影响这部分基金净值也受到拖累,东方红启盛三年持有、鑫元成长驱动、申万菱信行业轮动等基金下半年已跌超10%。

其实早在二季报红利板块尚处于高位之际,基金经理对于红利板块的后市就分歧隐现。嘉实基金基金经理谭丽就表示:红利资产经过持续上涨后,估值已经趋于合理,如有色板块继续上涨需要商品价格上涨预期进一步强化,从投资性价比角度来看,吸引力已经有所下降。

基金公司怎么看后市?

华泰柏瑞基金认为,作为前期A股市场几乎“一枝独秀”的存在,红利策略的交易拥挤度指标一度指向历史较高水平,但随着近期市场缩量回调,红利交易拥挤度回落至合理区间。

估值方面,以红利指数为例,截至9月11日指数市盈率PE(TTM)为6.65倍,处于近十年内28.18%的中低位区间,市净率PB(LF)为0.69倍,处于近十年内15.66%分位。华泰柏瑞认为,无论是从绝对数字还是相对分位来看,红利板块目前估值均处合理水平。尤其是在短期压力释放后,从中长期的维度估值或仍有进一步抬升空间。

摩根基金表示,通常来说,市场情绪低迷或下行阶段时,资金通常会寻找相对确定性的资产。而红利策略的本质是把高分红的股票集合在了一起,而能够稳定提供高分红的股票通常已经处于行业龙头地位,具有稳定的盈利能力、充裕的现金流的特征,同时这些股票的估值一般比较低,因此从过往长中期表现来看,红利策略具备了一定的“穿越周期”的能力。

值得注意的是,除了基金对红利板块的坚守,风险偏好更低的险资或更为青睐红利板块。天弘基金表示:“很重要的一点就是看增量资金来源的情况。保险资金上半年为高红利板块注入了大量流动性,往后来看,根据国家金融监督管理总局和兴业证券的数据,目前保险资金的权益仓位仍然处于比较低的水平,由于这些资金是长线资金,天然更青睐估值低、分红高的红利板块,所以后续有望继续配置红利板块、推动相关资产的表现。”

校对:姚远

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 这一板块抹去年内涨幅!昙花一现还是蛰伏待起?

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来