证券时报记者 潘玉蓉

软件替人开车,出了事故谁来担责?自动驾驶L3时代近在咫尺,各方对于风险责任的归属问题仍然讳莫如深。

自动驾驶商业化落地,需要解决“控制权”在转移过程中,对现有规则形成的一系列挑战。其中,驾驶责任的承担者,从“人”扩至“系统”,需要对风险责任重新划分。然而,包括主机厂、自动驾驶系统供应商以及保险公司在内的参与各方对于风险责任的承担,还有着不小的认知鸿沟。

自动驾驶冲击L3

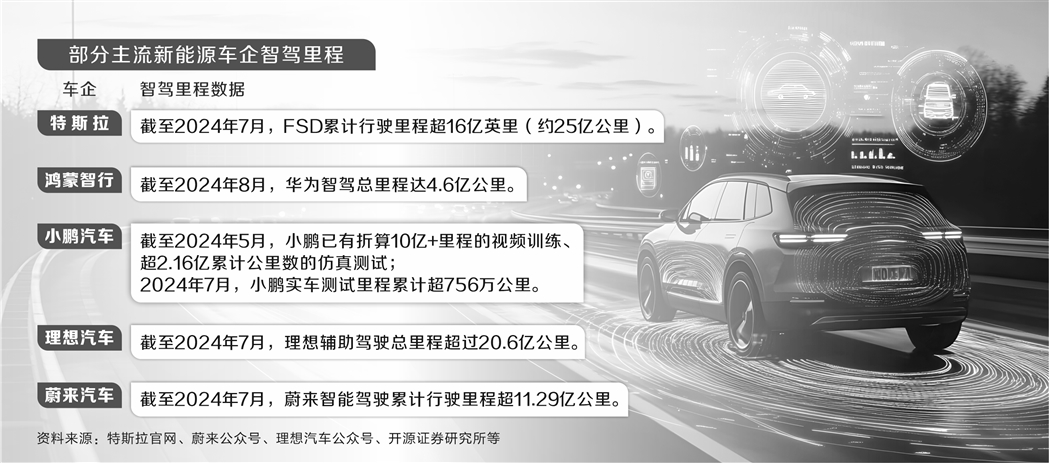

“软件定义汽车”的时代,自动驾驶是一辆车的“灵魂”。车企对驾驶能力的竞争性描述,从“L2+”到“L2.5”,再到“L2.9”,一步步接近自动驾驶的分水岭L3。

“L3就像一层窗户纸,已经被无限接近,但就是不能捅破。”一家拟在香港上市的自动驾驶公司人士向记者描述了车企在终端市场的心态。

根据自动驾驶阶段的划分,L1—L2级的自动驾驶被称为“智能辅助驾驶”,系统辅助人在部分环境下执行自动驾驶任务,人需要保持随时可接管的状态;进入L3—L4级阶段,系统可以实现自动驾驶,人需要保持接管的能力,及时处理特殊情况;L5级阶段,系统实现高度自动化,不再需要人的介入。

显然,从L2级到L3级是一个重大跨越,二者的差别是人在驾驶行为中的参与程度不同。

对于系统应该怎样承担责任,我国目前的法律仍然是空白。现行《道路交通安全法》《机动车交通事故责任强制保险条例》等法律法规是基于人是责任主体来制定的,对无人车上路的情形也缺乏规定。

2023年11月,工信部等四部门联合印发的《智能网联汽车准入和上路通行试点实施指南(试行)》(以下简称《指南》),对试点中的自动驾驶发生交通事故认定给出了指引:车辆在自动驾驶系统功能未激活状态下发生道路交通事故的,按照现行规定承担责任;在自动驾驶系统激活状态下发生违法或事故的,试点汽车生产企业和试点使用主体需在规定时间内向相关部门提供证明材料,若未按规定提供材料,需承担事故责任。

“《指南》释放了重要信号,车企或自动驾驶服务商要为驾驶行为的结果担责,这可能是将来完善政策法规的方向。”风险管理专家、源堡科技高级总监陈幼雷表示。

证券时报记者搜集了多家新势力车企的自动驾驶服务包文件,都针对自动驾驶责任做出了类似的说明:“本功能仍是辅助驾驶,驾驶员仍是驾驶安全的责任主体,在功能运行期间,需要您时刻保持关注驾驶环境和道路状况,保持驾驶状态,确保出行安全。”

站在车企的角度,只有停留在L2级,“人”才是车辆行使中的责任主体,系统便可不承担风险责任。一旦进入L3,系统的责任凸显,有可能使车企招致大量的不确定性。虽然自动驾驶已经近在咫尺,但对于自动驾驶下风险责任重新划分的问题,各方似乎准备不足。

风险特征发生变化

从燃油汽车走向智能汽车,车辆少了“一万个零件”,多了“一亿行代码”,风险形态发生了巨大变化。

自动驾驶到底安不安全?小鹏汽车董事长、CEO何小鹏在今年的中国电动汽车百人会论坛上表示,从目前来看,智能驾驶的事故率是人工驾驶的1/10以内,随着智能驾驶能力的提高,并且越来越多的智能驾驶升级到完全自动驾驶,这个数字可以做到百分之一到千分之一之间。

不过,保险行业对自动驾驶的风险评估有着不同的维度。保险公司最担心的是长尾风险。自动驾驶技术成熟之后,99%以上的常见驾驶场景都将被覆盖,对剩余1%场景(即Corner case)的处理能力是最残酷的考验,它的背后往往是难以预料的极端情形,如果系统应对不当,可能产生极为严重的安全事故。

“在路测中永远不会遇到的Corner Case,一旦发生,可能就会毁掉一家车企、一家自动驾驶公司,乃至把一家保险公司赔穿。”一位再保险公司人士表示。

过去几年,国内车险行业的数据分析专家律商联讯风险信息公司(以下简称“律商风险”)对自动驾驶风险进行过量化研究。该公司销售总监侯维强对证券时报记者介绍,律商风险在与保险公司的合作研究中发现,ADAS(高级驾驶辅助系统)功能在不同品牌和车型上表现出对风险影响的效果大相径庭。以2020年起新上市车型为例,装配了ADAS后能够有效降赔的车型保有量大约有1/3,风险减量效果显著,其降赔程度比保险公司的预期赔付率低8~9个百分点左右;但通过对ADAS产品功能的进一步分析和研究,律商风险还观察到,有约15%装有ADAS功能的车辆,不仅没有降赔,反而令保险公司的赔付率升高了。

律商风险董事总经理戴海燕认为,智能驾驶和自动驾驶的普及,将令风险的形态发生显著变化。当自动驾驶高度普及,驾驶人和行人都遵守交通规则,将极大地减少人机之间的交通事故、减少人伤成本;但是与此同时,自动驾驶也会带来数据安全、网络攻击等风险,这些问题可能造成系统瘫痪、(极端情况下)大量交通事故的发生,隐私数据的泄露、个人信息安全等问题。

责任链条未捋清

除了风险形态的变化,自动驾驶还带来风险责任主体多元化、风险在不同主体间转移的难题。

侯维强表示,传统模式下,责任主体主要是驾驶员和车辆制造商,自动驾驶模式下,责任主体还包括自动驾驶系统开发商、数据提供商、服务提供商等。过去由驾驶员承担的责任,将来逐渐转移到车辆制造商和自动驾驶系统运营商身上。

自动驾驶技术的快速发展,往往超前于相关法律法规的制定和完善,在法律法规不明确或存在漏洞的情况下,自动驾驶车辆还可能面临法律纠纷和责任认定的难题。

源堡科技网络安全风险管理专家陈幼雷认为,智能车时代,各项数据十分完备,风险事故发生后,要追溯责任主体并不难,难就难在责任的落实,如何构建风险共担机制,这需要各参与方达成共识。

面对自动驾驶可能带来的风险,相关参与方是如何考虑的?从证券时报记者采访了解的情况看,各方均“很重视,但是不紧急”。

一家自动驾驶服务商表示,为了满足整车厂的验收标准,公司一直高度重视算法安全性,但因为不直接面对消费者,公司目前还没有接触过责任索赔事件。对于未来如果因为产品质量问题导致要承担责任,公司暂时还没有专门的预案。

另一家硬件设备制造商高管表示,当前整车厂利润微薄,作为设备供应商,公司的提价空间有限,盈利压力较大,现下更多地是考虑生存问题,对未来可能出现的风险,只能说等到出现了再解决。

“安全是最大的奢侈品”,筑起安全防护墙,车企的责任最大。我国自动驾驶相关的标准和规范不断完善,车企在各类环境下的测试也日臻完备,但自动驾驶是一个新领域,对安全问题的解决方案、安全成本的转移,还需要有更多商业主体参与进来,寻找市场化的分摊方式。在车圈,比亚迪收购易安保险,特斯拉在国内成立保险经纪公司,都备受关注。但是车企加保险公司将产生何种化学反应,还有待观察。

谁来为风险兜底?

作为给风险定价的行业,保险公司是风险的买单者。经营了多年的燃油车车险之后,保险业能否为自动驾驶时代的风险责任兜底?

瑞士再保险中国区前总裁陈东辉认为,Corner cases的数据是影响保险公司定价和衡量保障是否充足的关键。目前保险公司对于损失的形态和损失的分布处于未知状态,因而围绕自动驾驶风险的定责、定价非常具有挑战性。

信息的不对称还包括,无人驾驶的算法训练到了什么程度,事故率怎么样?算法出问题后,怎么界定是算法的问题还是设备的问题?如果没有数据的支持,以传统的商业保险条款来承保无人驾驶汽车,定价如同“开盲盒”,可能会导致保险费率和风险严重错配。

对于上述问题的解决,陈东辉认为,保险行业需要和主机厂、服务商等参与方一起迭代,共同把损失分布划得更清晰,保障做得更充分。“保险公司要用数字科技武装起来。”

针对自动驾驶风险,他建议保险行业可以尽快推出三类产品,一是算法类保险,对算法的尾部风险进行承保;二是承运人责任险产品,对诸如萝卜快跑这类运营平台提供综合的风险保障;三是车辆本身的产品责任险,保障传感器、雷达等软硬件的可靠程度。

长期来看,自动驾驶技术将帮助人们更安全、更智慧地出行,有效降低风险总量。在此趋势下,当事故率降低到人驾驶的10%,甚至是1%,车险保费也可能会逐渐下降。“过去保险公司太过纠结于‘一万个零件’,没有花太多力气研究‘一亿行代码’,未来,保险行业需要在新生态中找到自己的新位置。”陈东辉说。

据了解,金融监管部门已经针对自动驾驶成立了专门的课题组,该课题组可能带领行业参与相关标准的制定,发挥保险机制在自动驾驶领域的激励和约束作用。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 自动驾驶L3枕戈待发 风险责任分配成难题

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来