广发行业严选三年持有期混合基金本月即将满三年可赎回了,对于持有该基金已达三年的投资者而言,面对当前净值每况愈下的表现,该如何做出选择?

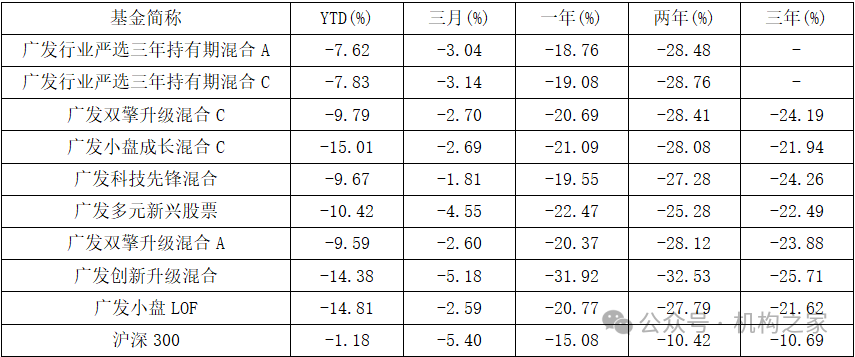

图1 广发行业严选三年持有期混合基金业绩表现

该基金经理正是广发基金王牌基金经理——刘格菘,刘格菘本科毕业于东北财经大学,研究生和博士就读于中国人民银行研究生部,毕业后进入人民银行从事宏观经济研究,2010年加入公募基金行业,先后入职中邮基金、融通基金、广发基金,目前担任广发基金副总经理、高级董事总经理、联席投资总监、成长投资部总经理。

在融通基金任职期间,刘格菘的管理经历展现了其投资风格的双面性。起初,他凭借对互联网行业的敏锐洞察,在2014年底至2015年上半年间,成功抓住了市场机遇,管理的融通领先成长混合基金半年内净值飙升200%,成为当时市场上少数能在半年内实现净值翻倍的基金之一。然而,好景不长,随着2015年底市场风向的急剧转变,A股市场迎来了十年难遇的牛熊转换,刘格菘管理的基金也未能幸免,融通领先成长混合基金在一年的熊市当中净值折损过半,同时,在此期间密集发行的融通互联网传媒灵活配置混合和融通新区域新经济灵活配置两只基金也大幅回撤,净值接近腰斩。

“赌对了会所美女,赌输了换家机构重新来过”。面对在融通基金的亏损业绩,刘格菘选择转战广发基金。幸运的是,2019年,刘格菘凭借重仓科技股,踩中行业风口,其管理的广发双擎升级混合、广发创新升级混合和广发多元新兴股票基金收益率全部翻倍,不仅包揽了当年基金收益排行榜的前三甲,更让其在业界一时声名大噪。

乘着这股强劲的东风,广发基金迅速行动,进一步扩大了刘格菘的管理规模。从2019年末的210亿元迅速增长至半年后的800亿元,截至2020年末,其管理规模已稳固在843.43亿元的高位。

然而,市场风云变幻,曾经的辉煌并未能持续,近三年来,刘格菘的投资策略似乎未能精准踏准市场节奏。旗下的6只基金(A、C份额合并计算)业绩表现并不尽如人意,连续三年产品收益均为亏损,排名滑落至行业后1/2之列,其中广发创新升级混合基金的跌幅尤为显著,近三年、近两年、近一年的年化回报分别为-25.71%、-32.53%、-31.92%,大幅跑输行业平均水平,这不禁让人对刘格菘的投资风格和专业能力产生了严重的质疑。

表1 刘格菘在管基金产品年化收益情况

数据来源:同花顺iFinD,截至2024年7月29日。

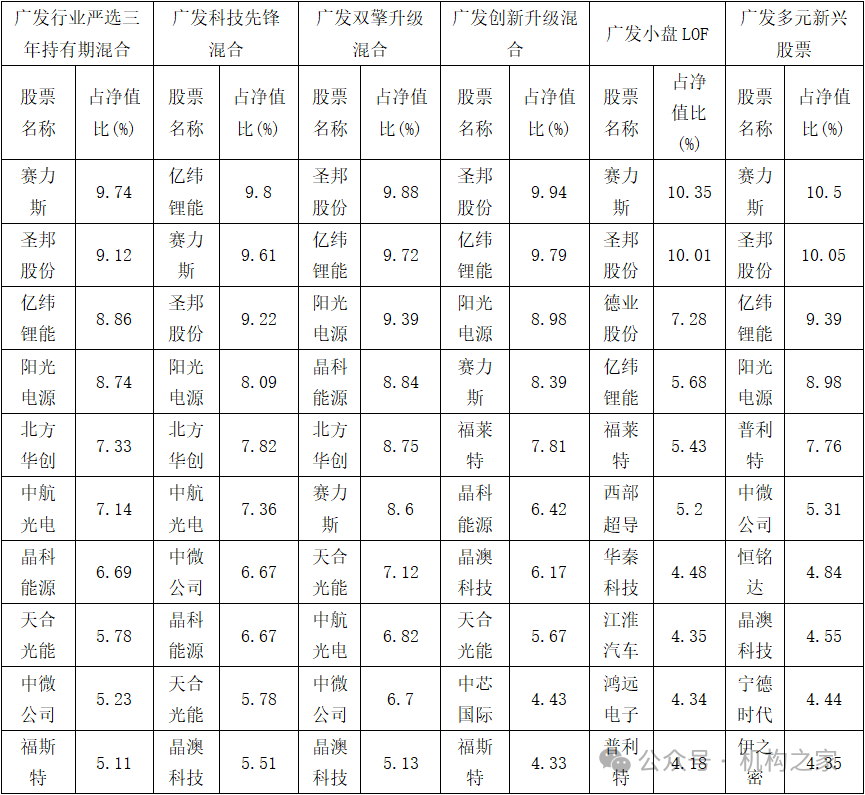

“抱团”投资:产品高度同质化

广发基金曾以“抱团股”策略著称,该策略主要通过新申购资金的持续注入,推动特定重仓股票价格上涨,进而带动基金净值攀升。然而,这一策略也导致旗下产品呈现高度同质化,如刘格菘旗下6只基金的前十大重仓持股高度雷同,尤其是广发行业严选三年持有期混合、广发科技先锋混合、广发双擎升级混合三只基金的重仓股重合度极高。

值得注意的是,广发小盘成长混合基金在投资策略上原本是“采取小市值成长导向型,主要投资于基本面良好,具有高成长性的小市值公司股票”。然而,其前十大重仓持股全是塞力斯、圣邦股份、德业股份、亿纬锂能等并不符合其原定投资策略的大市值股票。

刘格菘管理的基金在行业配置上也较为集中,前三大行业的集中度较高,管理的广发双擎升级混合基金前十大重仓持股占比高达80.95%。此外,广发多元新兴股票和广发小盘LOF基金对塞力斯和圣邦股份的投资一度超过基金净值10%。

“抱团”现象短期内或许能推动股价飙升,但长期来看,这种过度集中的投资容易催生市场泡沫。一旦市场行情发生逆转或重仓股出现不利因素,基金净值将面临巨大的波动和回撤风险,这对投资者的资产安全构成了潜在威胁。

表2 刘格菘旗下基金前十大重仓持股

数据来源:同花顺iFinD,截至2024年7月29日。

高位接盘福斯特、晶澳科技

值得一提的是,刘格菘曾因高位接盘国联股份而引发市场广泛质疑。回溯至2022年11月,国联股份被曝出财务造假的嫌疑,紧接着的两个月内,该公司股价遭遇连续暴跌,累计跌幅高达40%。面对这样的市场动荡,刘格菘非但没有选择减持以降低风险,反而继续重仓持股。截至2023年一季度末,其旗下6只基金重仓持有国联股份,合计持股4264.57万股,持股比例占国联股份流通股的8.55%,持股市值达35.38亿元。

2023年4月和5月,国联股份两次大幅下调业绩预期,相当于变相承认财务造假。同年8月,上交所因财务信息及业绩预告披露不准确,对国联股份及有关负责人予以纪律处分和监管警示。但截至2023年三季度末,刘格菘旗下的广发小盘成长混合、广发创新升级混合、广发科技先锋混合基金依然合计持股约3434万股。直到2023年四季度报告显示,其旗下基金的前十大重仓股中已剔除国联股份,外界推测其已清仓,而此时,基民们损失惨重。

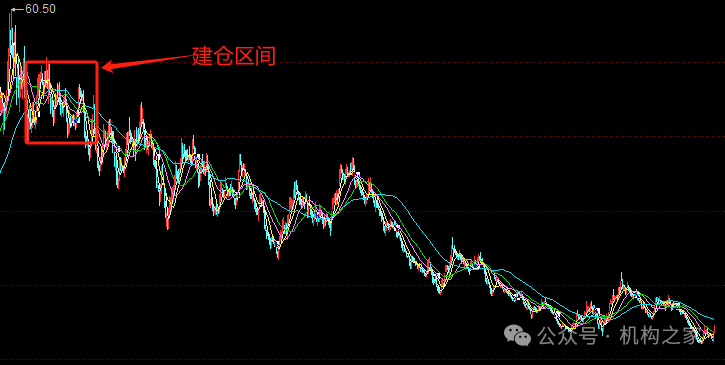

无独有偶,刘格菘疑似高位接盘福斯特,2021年第四季度,刘格菘管理的广发行业严选三年基金开始布局福斯特,彼时福斯特的股价已从2020年的低位大幅攀升了约7倍,并刚刚触及其历史最高价60.5元,然而,该基金的实际建仓成本却远高于这一水平,在130元附近,之后福斯特股价一路下跌,截至2024年7月底,其股价已滑落至13元左右,与基金建仓成本相比,跌幅高达近9倍。

图3福斯特走势图。资料来源:同花顺。

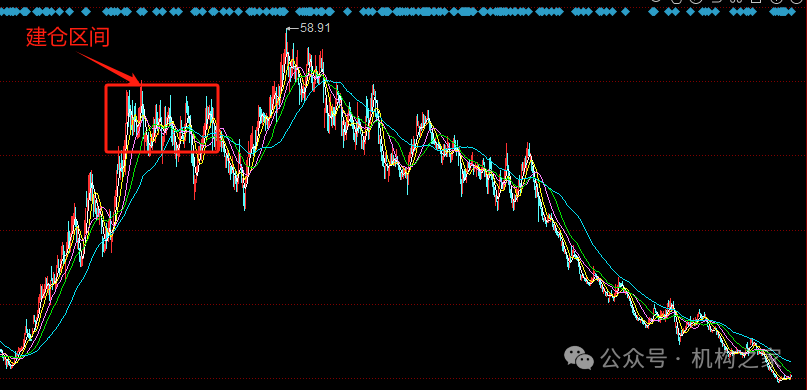

此外,同样的剧情发生在晶澳科技。具体而言,晶澳科技在2020年5月份启动时价格为6元,随后股价持续攀升,在2021年第三季度,当晶澳科技的股价已经较启动时上涨了近8倍,达到58.91元,此时刘格菘旗下的广发小盘成长混合基金却选择在此高位进行建仓,不仅如此,在接下来的四季度,旗下的广发行业严选三年持有期混合、广发双擎升级混合、广发小盘LOF基金也纷纷加入,位列晶澳科技前十大股东之列。

然而,晶澳科技的股价并未如预期般持续上涨,反而开始直线下跌,截至2024年7月9日,晶澳科技的股价已跌至9.66元,与刘格菘及相关基金建仓时的价格相比,跌幅显著。这一系列事件再次凸显了刘格菘投资时面临的困境和挑战。

图4晶澳科技走势图。资料来源:同花顺。

由于“抱团”策略及多次高位接盘导致的投资失利,投资者对广发基金尤其是刘格菘的信心遭遇了重创,直接反映在管理规模极度缩水,截至2024年二季度末,刘格菘管理规模缩水至323.66亿元,较巅峰时期规模跌去了三分之二。其中,广发行业严选三年持有期混合A/C基金合计管理规模为74.94亿元,开放后可能面临更大的赎回压力。

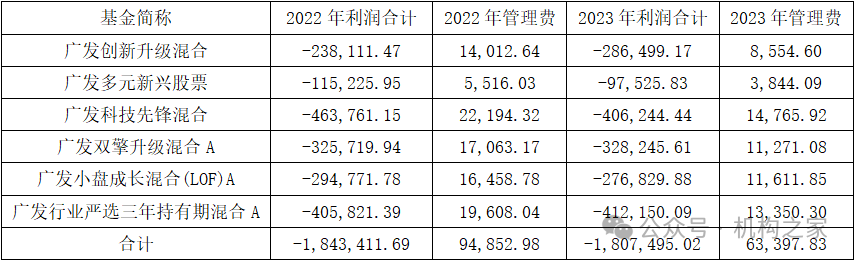

广发基金2023年整体的业绩表现同样不尽如人意,全年亏损333亿元。而刘格菘所管理的基金部分更是成为“重灾区”,亏损额高达181亿元、相当于平均每两天亏掉1个亿,几乎占据了公司整体亏损的二分之一,即便全面亏损的情况下,刘格菘2023年度依旧为广发基金贡献6.34亿元管理费。

表3刘格菘管理基金利润和管理费用

资料来源:同花顺iFinD。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 持续高位接盘!广发基金王牌基金经理刘格菘平均每两天亏掉1个亿

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来