光学光电子行业在2024年中报期间崭露头角,成为市场关注的焦点,行业内超过七成的个股展现出强劲的业绩增长势头。作为该领域的制造商,利亚德因其频繁的机构调研活动而备受瞩目,机构访问量与参与调研的家数均位居行业前茅,凸显了市场对公司基本面及未来潜力的浓厚兴趣。

尽管利亚德在机构调研中备受青睐,但其股价表现却与这一积极态势形成鲜明对比,年内累计跌幅超过三成,触及了接近十年来的低位。

利亚德管理层此前曾表达过坚定的信心与决心,强调将携手全体员工,通过实施全面而深入的改革与创新策略,充分发挥自身优势,克服挑战,力求实现业绩的触底反弹与稳健增长,进而带动投资者收益的显著提升。然而,从当前的市场反馈和近些年来营收、利润等财务数据来看,公司的股价走势似乎尚未充分反映这些积极的管理举措与长期愿景。

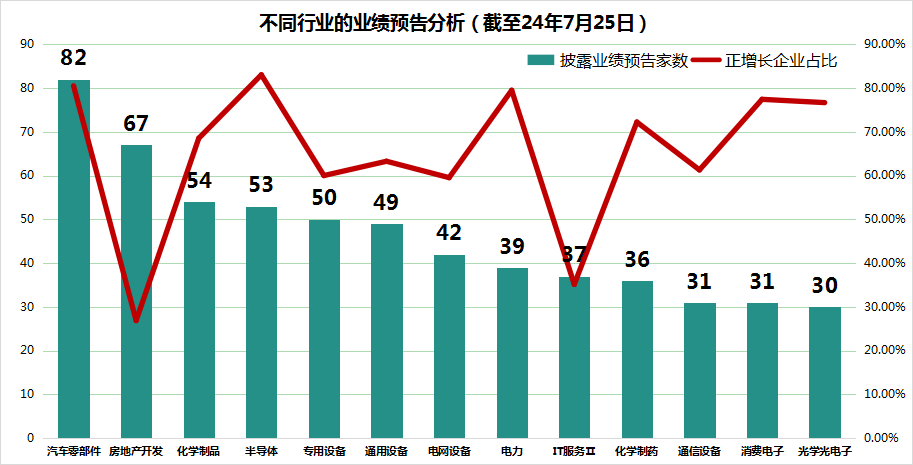

光学光电子行业超七成企业利润正增长

随着2024年上半年业绩预告的密集发布,光学光电子行业成为市场瞩目的焦点,展现出强劲的增长势头。在统计的30家上市公司中,高达23家预计上半年将实现利润增长,占比达到76.67%,不仅在披露企业数量上领先,更在正增长企业比例上脱颖而出,彰显了行业的蓬勃活力。

这一增长背后的驱动力,源自光学光电子行业对光信号处理全链条技术的深度布局,从基础材料研发到高端系统集成应用的全面覆盖,为行业的持续扩张奠定了坚实基础。

同时,AI技术的迅猛发展与智能设备市场的持续扩张,为光学光电子行业带来了前所未有的发展机遇。特别是微结构光纤等技术创新成果的涌现,以及自动化绕环平台等关键技术的突破,不仅提升了产品的技术含量与附加值,更推动了整个产业链的升级转型,展现出良好的行业成长性和广阔的发展前景。

利亚德迎来机构密集调研

在此背景下,光学光电子行业内的上市公司迎来了机构的密集调研潮。截至7月28日,超过半数的企业接受了机构投资者的调研,平均每家公司吸引了62家机构的关注。

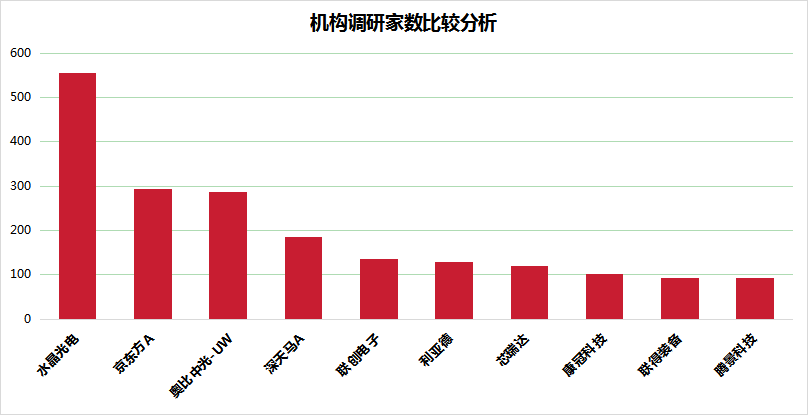

作为该行业的领军企业之一,利亚德凭借其在智能显示领域的深厚积累与卓越表现,成为机构调研的热门对象。包括东方证券、东方财富在内的多家知名机构纷纷对其抛出橄榄枝,重点关注其智能显示业务的运营状况、未来战略规划、国内外市场布局以及技术创新能力等方面。

利亚德自2012年上市以来,致力于LED显示、LED小间距电视、LED智能照明及LED文化教育传媒等多领域的综合发展,并在2023年实现了76.15亿元的营业收入,在光学光电子行业内的96家上市公司中排名第13位,同时实现归母净利润2.86亿元,位居行业第11。可以看出,这几项重要财务指标位居行业中上水平。

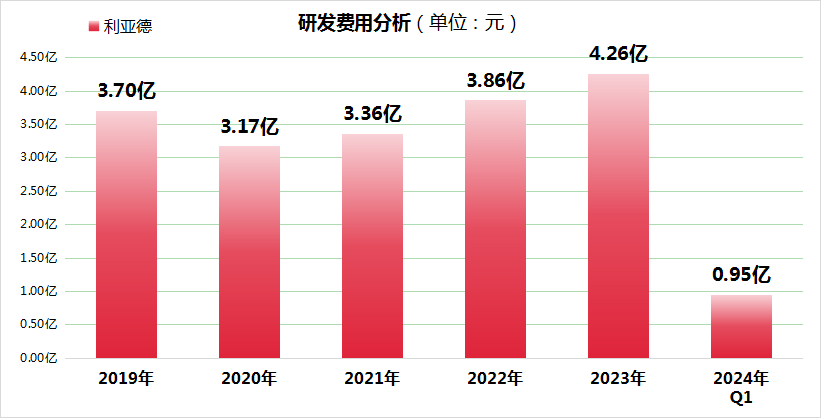

值得一提的是,利亚德在研发创新方面的投入持续加大,近五个财年的研发费用稳步增长,2023年更是达到了4.26亿元,占营业收入的比例保持在5%左右。

此外,利亚德地处北京,与京东方A、八亿时空等光学光电子行业的领军企业同处一地,不仅便于资源共享与协同合作,更有助于吸引高端人才与技术资源,为公司的持续发展提供有力支撑。

凭借自身优势,2024年以来利亚德吸引了总计128家机构的调研,位列行业第六。回顾过往几年,利亚德持续受到市场的热烈追捧,2021年更是吸引了高达838家公司的调研,该项指标位居光学光电子行业之首。随后几年,尽管调研机构数量有所波动,但始终保持在较高水平。

业绩连年走低,2023年归母净利润腰斩

利亚德尽管近期吸引了大量机构的密集调研,但其财务表现却呈现出与调研热度不完全匹配的下行趋势。

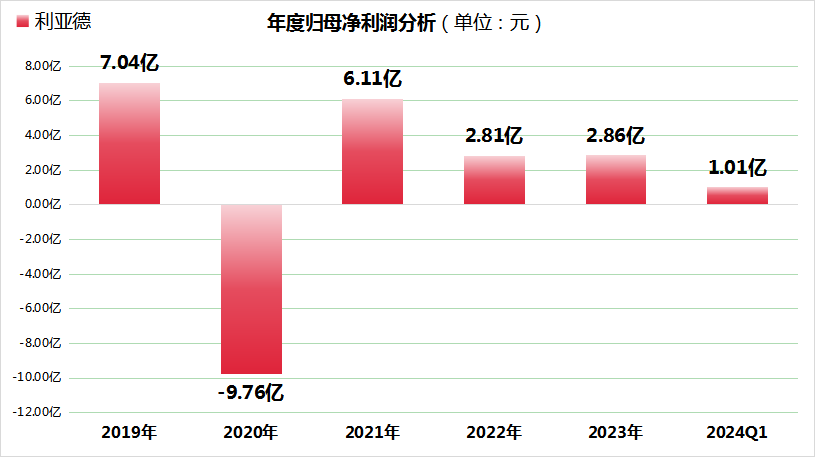

数据显示,公司最近五个财年的营业收入与归母净利润分别在2019年和2021年达到峰值,分别为90.47亿元和6.11亿元,此后便步入下滑轨道。特别是2023年实现归母净利润2.86亿元,相较2021年的峰值下跌约53%。

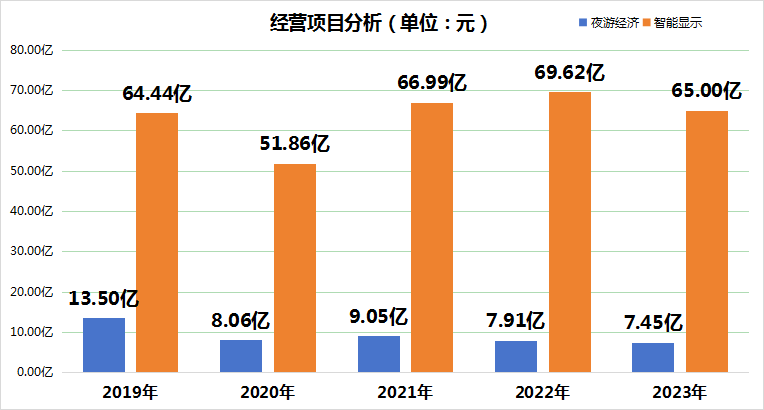

分析利亚德的业务板块,可以发现其业务结构相对稳定,智能显示、文旅夜游、AI与空间计算等领域各自占据一定比重。然而,文旅夜游板块作为公司的重要收入来源,近年来受到宏观经济环境的显著冲击,订单量与营收均出现大幅度下滑。从2019年的13.50亿元降至2023年的7.45亿元,五年间降幅高达约45%,成为公司业绩下滑的原因之一。

与此同时,利亚德在2021年取得6.11亿元的高额利润后,次年便遭遇利润腰斩,公司在2022年业绩预告中表示,由于新签订单的减少,特别是文旅夜游板块订单的大幅下滑(约61%),导致该板块陷入亏损状态。此外,商誉减值约2.36亿元及股权支付费用约2300万元也进一步加重了公司的财务负担。

再来看智能显示板块,作为利亚德的核心业务,虽然营收占比稳定在85%左右,但其增长动力明显不足。尽管2022年营业收入增长至69.62亿元,但相较于2019年的64.44亿元,增长幅度有限,且至2023年基本维持在65亿元左右,显示出该板块的增长陷入停滞。

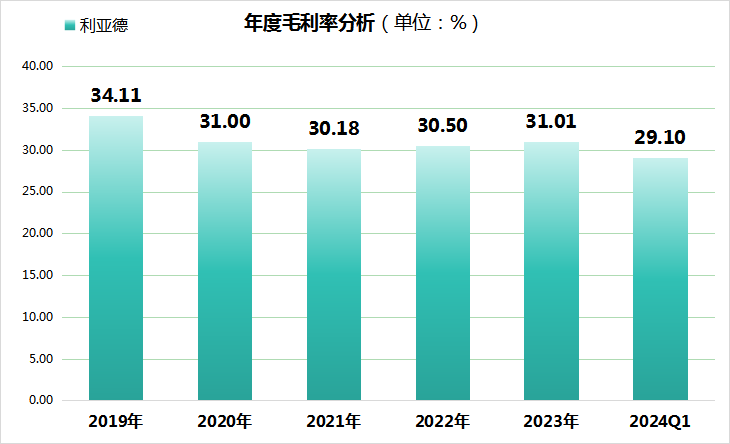

此外,行业竞争加剧与原材料价格波动对利亚德的盈利能力构成了双重挑战。毛利率自2019年的34.11%高点逐步下滑至2021年的30.18%,表明公司利润空间在不断被压缩,整体盈利能力呈现下降趋势。

股价创近十年新低,机构持股占比偏少

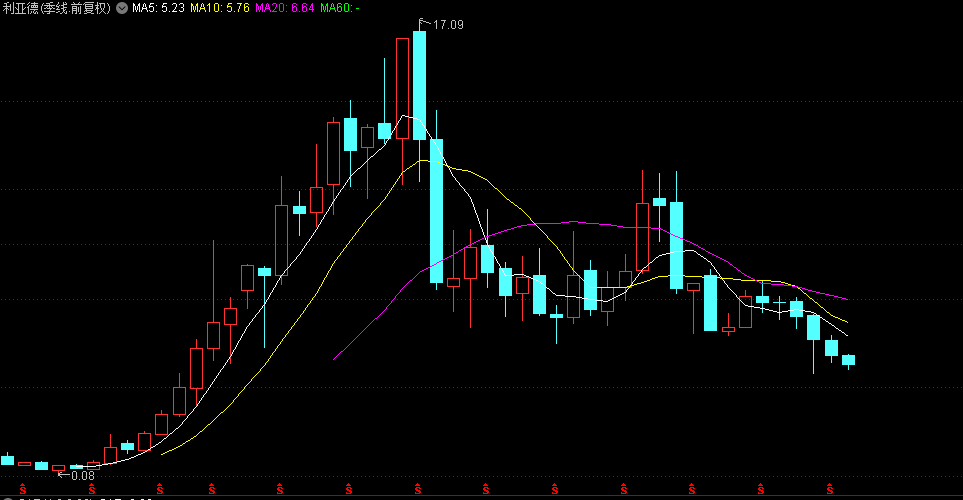

利亚德在经营层面的高光时刻定格于2021年,其股价表现亦在同年达到11.47元的阶段性峰值,两者相呼应。

回溯历史数据,公司股价自2018年触及17.09元的高点后,便步入下行通道。尽管近期利亚德吸引了众多投资机构的密切关注与频繁调研,其股价年内却遭遇显著回调,累计下滑30.25%,最终以4.15元的收盘价收盘,这一价位几乎触及了自2015年以来的最低水平。

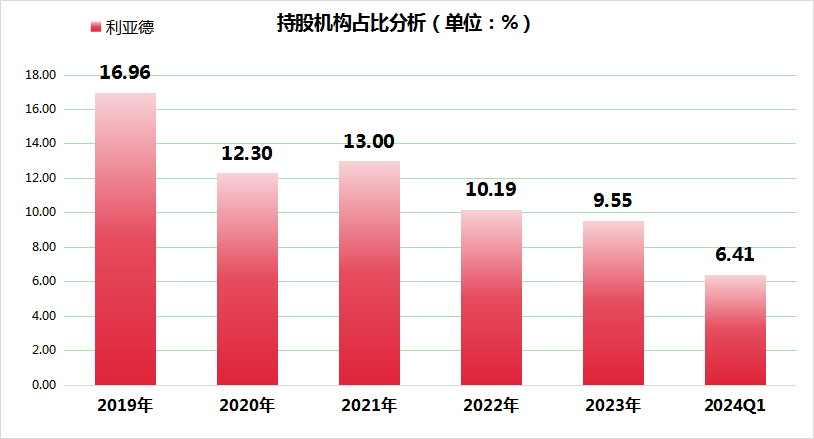

较高的机构调研量和较差的市值表现,这一现象亦引发了市场与业界的思考,有分析人士指出,机构调研的密集程度与股价的实际走势及机构持股占比之间,并不构成绝对的线性正相关关系。高频次的调研活动更多体现了机构在挖掘公司基本面信息,以辅助其投资决策的复杂过程,而并非直接预示着增持或积极持仓行为的必然发生。

进一步观察利亚德的机构持股结构,过去五年间,公司的机构持股占比呈现逐年递减的态势,由2019年的16.96%稳步下降至2023年的9.55%。这一变化不仅反映了市场对公司未来增长预期的调整,也侧面印证了机构投资者在评估利亚德投资价值时的审慎态度及动态调整策略。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 被机构逐渐抛弃的利亚德

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来