文|招商宏观张静静团队

核心观点

受需求偏弱和极端天气频发影响,7月下旬以来国内生产端景气指标普遍走弱;房地产销售数据再度回落低位;亮点在于居民出行热情仍高,线下服务消费表现强劲。若延续当前趋势,完成全年经济社会发展目标的难度上升。

7月以来海外开始交易美国经济衰退,7月24-25日各类资产甚至包括黄金均出现高位获利了结。尽管美债并未反映多次降息,但若数据持续弱化,衰退确定性上升、势必带来更多降息。7月25日盘中消息使得日本央行下周加息预期升温,套息交易逆转使得日元空头平仓的同时人民币空头加速平仓。短期内,人民币汇率或在“抢出口”和“海外衰退交易”共振下略有回升。但当下前瞻美国经济大幅衰退尚早,7月25日公布的美国Q2实际GDP环比折年率仍有2.8%,因此美联储会否连续降息有待观察。

落到资产端,在外需“强现实+弱预期”、内需数据尚未改善、内需政策有待观望、美联储持续降息仍非大概率的前提下,国内利率债与国有国资类高股息权益资产仍有相对价值,属于资产端的“自主可控”。此外,从过去一周走势看,预计央行仍需稳定汇率,预计仍在7.0-7.3区间。跳过短期,可再次关注黄金的配置机会。

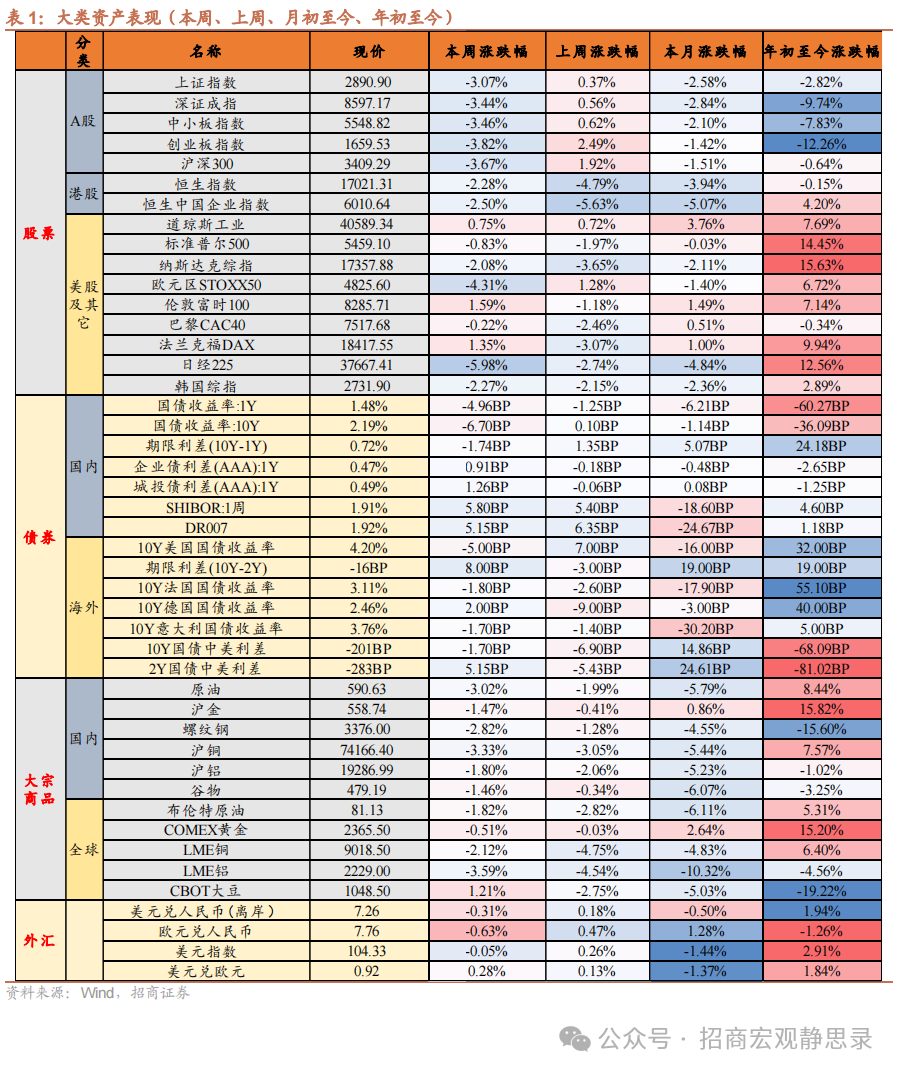

大类资产表现跟踪(7月22日——7月26日)

权益:

1) A股市场: 先抑后扬,集体收跌。

2)港股市场: 先下后上,跌幅小于A股。

3)美股和其他: 美股三大指数分化、欧洲股市下跌。

债券:

1)国内: 短端和长端利率均大幅下行。

2)海外: 美国10债收益率下行、欧元区主要国家10债收益率分化。

大宗:

国际原油价格下跌、黄金价格整体下行。

外汇:

美元小幅走弱,人民币汇率走强。

流动性跟踪(7月22日——7月28日)

海外流动性:

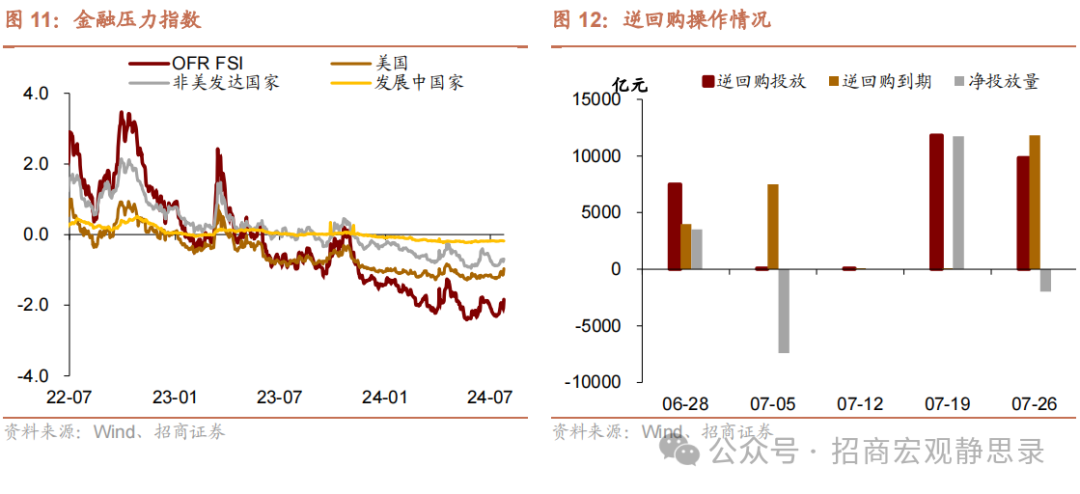

截至7月24日,金融压力指数(OFR FSI)录得-1.84,较上周五上升0.10,边际收紧。

国内流动性:

1)货币市场

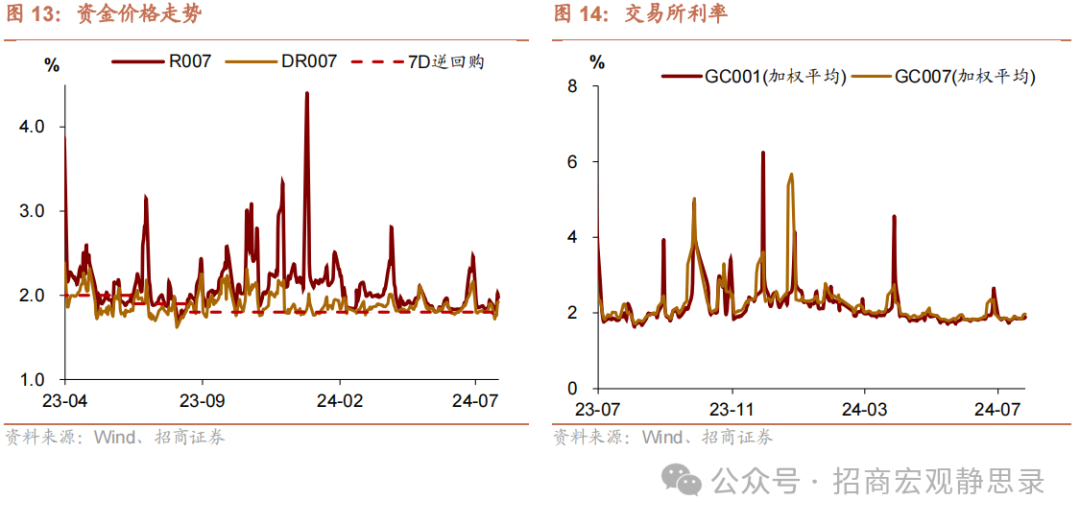

按全口径计算,全周净回笼资金682.5亿元。资金价格上,DR001、DR007均值整体下行,交易所回购利率整体震荡上行。银行间质押式回购成交额日均为64225亿元,比上周上升3192亿元。

本周同业存单发行总额达8018亿元,抵消到期后,净融资规模为-30.2亿元,较上周减少1688.5亿。同业存单期限利差较上周下降。

2)票据市场

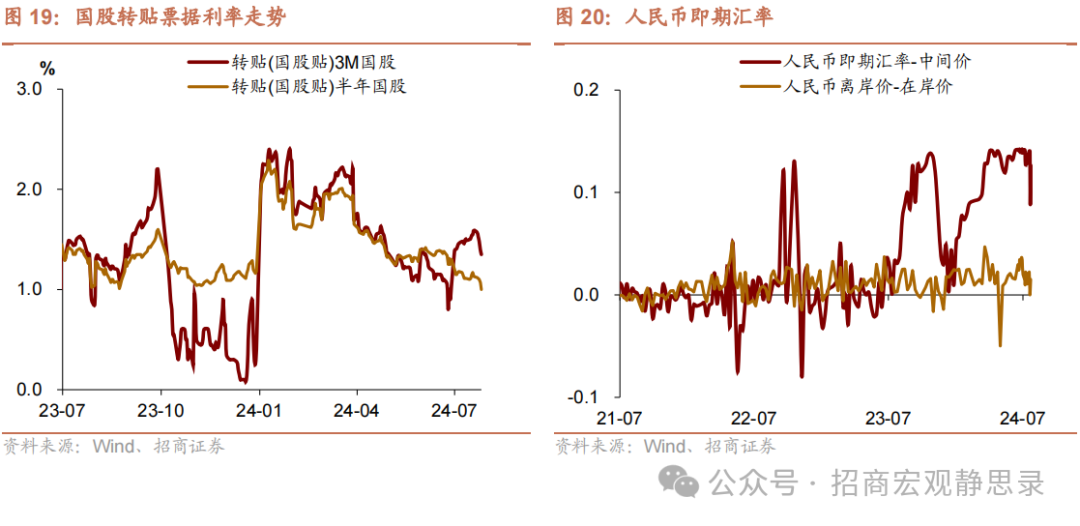

本周3M、6M票据利率走势下行。

正文

一、宏观周观点(7月28日)

受需求偏弱和极端天气频发影响,7月下旬以来国内生产端景气指标普遍走弱;房地产销售数据再度回落低位;亮点在于居民出行热情仍高,线下服务消费表现强劲。若延续当前趋势,完成全年经济社会发展目标的难度上升。

7月以来海外开始交易美国经济衰退,7月24-25日各类资产甚至包括黄金均出现高位获利了结。尽管美债并未反映多次降息,但若数据持续弱化,衰退确定性上升、势必带来更多降息。7月25日盘中消息使得日本央行下周加息预期升温,套息交易逆转使得日元空头平仓的同时人民币空头加速平仓。短期内,人民币汇率或在“抢出口”和“海外衰退交易”共振下略有回升。但当下前瞻美国经济大幅衰退尚早,7月25日公布的美国Q2实际GDP环比折年率仍有2.8%,因此美联储会否连续降息有待观察。

落到资产端,在外需“强现实+弱预期”、内需数据尚未改善、内需政策有待观望、美联储持续降息仍非大概率的前提下,国内利率债与国有国资类高股息权益资产仍有相对价值,属于资产端的“自主可控”。此外,从过去一周走势看,预计央行仍需稳定汇率,预计仍在7.0-7.3区间。跳过短期,可再次关注黄金的配置机会。

国内:

1)6月一般公共财政支出增速下行,政府性基金支出增速改善程度有限,广义财政支出仍有发力空间。6月一般公共预算支出同比为-3.0%(前值2.6%),同比增速连续第二个月回落。6月政府性基金支出同比-11.1%(前值-14.2%),增速延续回升,但在去年同期基数大幅下降的情况下,回升幅度却出现收窄,反映支出的实际改善程度有限。下半年财政支出端的发力空间较为充足,2023年万亿特别国债资金尚未完全形成支出,新增专项债、超长期特别国债的发行进度也尚未达到年初预算的50%。

2)6月工业企业利润增速回升,营业收入利润率的持续改善以及上游、中游原材料利润同比降幅的明显收窄是主要亮点,但结构性问题仍然突出。6月工业企业利润累计同比增速较上月小幅回升,当月同比增速从5月的0.7%升至3.6%,当月利润同比增速的回升源自PPI和利润率同比降幅的明显收窄。上游、中游原材料利润同比降幅明显收窄,但终端需求不足导致PPI上下游传导机制不畅,中游装备制造和下游行业的盈利空间受到挤压。

海外:

1)美国24Q2实际GDP环比折年率初值2.8%,超出市场所预期的2%,主要反映出消费韧性和存货投资增长。劳动力市场景气和实际可支配收入对居民部门消费形成支撑。24Q2美国个人消费支出拉动GDP增速1.6个百分点。非住宅投资拉动GDP增速0.7个百分点,主要反映出设备和知识产权产品在AI概念催化下的投资增长。存货投资在24Q2拉动GDP增速0.8个百分点,在前两个季度低增幅的基础上,企业顺周期增加库存,形成了Q2经济增速的显著贡献项。外需放缓背景下净出口仍是主要拖累项。

2)上周德国经济活动指数小幅上升,欧元区和德国PMI不及预期。7月15日当周德国经济活动指数录得0.14%,前值0.07%。7月欧元区服务业PMI初值51.9(预期52.9,前值52.8),创4个月新低;欧元区制造业PMI初值45.6(预期46.1,前值45.8),创7个月新低。7月德国服务业PMI初值52.0(预期53.3,前值53.1);德国制造业PMI初值42.6(预期44.0,前值43.5) 。

二、大类资产总体回顾(7月22日-7月26日)

权益:

1)A股市场:先抑后扬,集体收跌。

本周A股前四个交易日内集体下探,周五集体上扬。板块方面,国防军工、综合金融板块表现相对较好;有色金属、食品饮料、电子等相关行业表现较弱。前四个交易日内权益市场持续下跌,究其原因,一是国内二季度宏观经济供需双双走弱,内外需剪刀差仍大,涉及三中全会经济改革的具体政策尚未落地,市场观望情绪浓厚;二是海外大选不确定性较高,市场对于未来中美贸易摩擦的担忧加重,资金避险情绪升温明显,成交量持续维持在低位;三是本周央行接连降息,同时“债牛”行情持续、资产荒仍在演绎,核心红利资产杀跌,整体拖累权益市场。周五,随着人民币汇率大幅走强,叠加国家队资金再度入场托底,带动本周A股止跌回升,但本周整体收跌。展望后市,二季度国内经济数据偏弱,叠加海外不确定性因素扰动,市场情绪低位运行,存量资金博弈加剧,A股市场整体承压。下半年经济保“5”的必要性大大增强,预计后续会出台系列宽松刺激政策,短期内权益市场或继续在3000点附近维持震荡格局。

上证指数收盘为2890.90,本周涨跌幅为-3.07%↓,深证成指、中小板指数、创业板指数、沪深300涨跌幅分别为-3.44%↓、-3.46%↓、-3.82%↓、-3.67%↓;

从大中小盘的涨跌幅看,小盘指数(-2.78%↓)>大中盘指数(-3.54%↓)>大盘指数(-3.56%);价值指数(-2.88%↓)>成长指数(-4.67%↓);

从细分板块,国防军工、综合金融的涨幅较大,涨跌幅分别为2.19%、0.21%;有色金属、食品饮料、电子、农林牧渔、石油石化的跌幅较大,涨跌幅分别为-6.97% 、-6.31% 、-5.14% 、-4.47% 、-4.39%。

本周A股资金净主动买入额-1355.16亿元,其中中证500和沪深 300的资金净主动买入额分别为-212.58亿元和-317.86亿元。

2)港股市场:先下后上,跌幅小于A股。

本周港股走势与内地A股一致,前四个交易日集体下跌,周五小幅反弹。细分板块来看,各板块集体下跌,港股通中国科技板块跌幅最大。前四个交易日港股持续下探,一是海外特斯拉、谷歌等科技巨头财报不及预期,引发暴跌,叠加前期传出美国加大对华半导体打压力度,港股科技股受牵连回调幅度较大;二是OPEC+宣布增产计划,原油股受重挫,同时部分机构获利了结,大幅抛售红利核心资产,导致权重股大幅下跌,拖累港股行情;三是,美国大选不确定性持续演绎,市场普遍预计美国对华政策或难有改观,对中美贸易摩擦忧虑加剧,叠加人民币兑美元的弱势地位,南向资金净流入持续下滑跌至负区间。周五,随着人民币汇率震荡走强收复部分失地,叠加美联储9月降息预期持续升温,情绪面上带动港股小幅反弹收涨。展望后市,一方面,内地经济呈“外需强韧、内需偏弱”格局,预计本届三中全会提及的改革要点后续会有具体政策落地;另一方面,预计随着美联储9月降息及美股降温,全球资金有望增加向港股市场的流入,同时当前港股市场估值水平的吸引力已经凸显,预计会带动港股转而震荡上行。

恒生指数和恒生中国企业指数收盘分别为17021.31和6010.64,本周涨跌幅分别为-2.28%↓和-2.50%↓。

从大中小盘的涨跌幅看,大型股(-2.15%↓)>大中型股(-2.24%↓)>小型股(-2.63%↓)>中小型股(-2.76%↓)>中型股(-2.80%↓);

从细分板块来看,各板块集体下跌,港股通中国科技板块跌幅最大。消费、防御行业、医疗保健、互联网科技、新消费、港股通中国科技、科技、港股通新经济、物业服务及管理、中国内地地产板块的涨跌幅分别为-3.46% 、-2.62% 、-1.40% 、-3.23% 、-3.28% 、-4.72% 、-2.62% 、-3.03% 、-4.16% 、-3.79%。

3)美股和其他:美股三大指数分化、欧洲股市下跌。

美国方面,周一在拜登宣布退出美国总统大选之后,市场情绪回暖,叠加芯片股走强,美股三大指数上涨。周二,部分科技股公司财报公布,表现不如人意,带动美股三大指数回调。周三,受大型科技公司财报季开局不佳影响,市场对人工智能泡沫的担忧加深,引发科技股大量抛售,美股三大指数下跌。周四,科技股延续跌势,带动标普、纳指下滑,但受美国第二季度GDP数据、当周初请失业金人数好于预期提振,道指收涨。周五,美国多项经济数据公布,6月核心PCE数据基本符合预期,显示通胀环境有所改善,7月消费者信心降至8个月低点,市场对美联储9月降息的预期增强,美股三大指数上涨。

欧洲方面,周初受部分金融股带动,欧洲股市收涨。周中,欧元区制造业和服务业PMI初值双不及预期,德国7月制造业PMI初值42.6,创3个月新低,科技、奢侈品多个版块第二季度业绩表现不如人意并下调对全年收入预期,美国科技股大幅下跌,受以上多因素影响,欧洲权益市场情绪恶化,股市下行。周五,受美国通胀环境改善影响,美联储降息预期继续升温,欧洲股市在多日大幅下探后收涨。但本周整体下跌幅度较大。

道琼斯工业、标普500、纳斯达克综指、欧元区STOXX50、日经225、韩国综指,本周涨跌幅分别为0.75%↑ 、-0.83%↓ 、-2.08%↓ 、-4.31%↓ 、-5.98%↓ 、-2.27%↓。

债券:

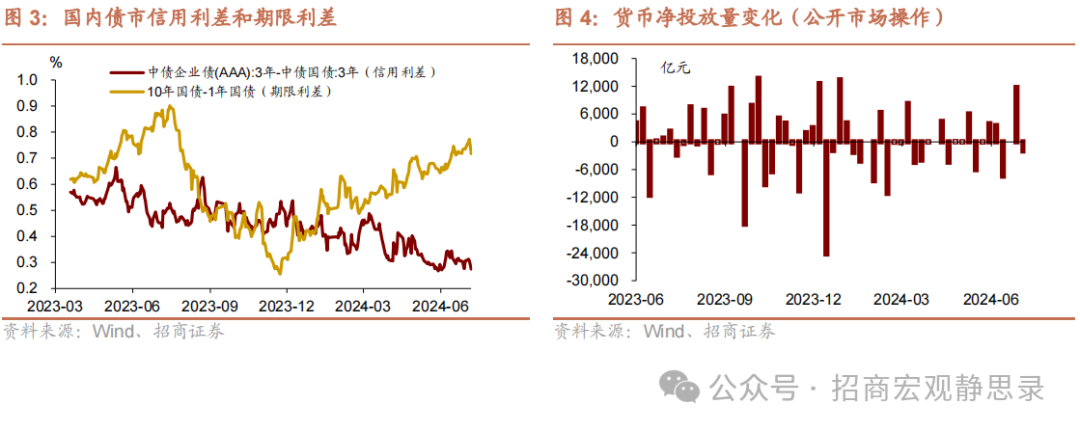

1)国内:短端和长端利率均大幅下行。

本周央行公开市场操作共有11830亿元逆回购与700亿元国库现金定存到期,累计开展了9847.5亿元逆回购与2000亿元MLF操作,实现净回笼682.5亿元。前半周资金面整体均衡偏松,周四央行净投放后进一步宽松。整体看,本周市场主要围绕降息政策进行交易,短端和长端利率均大幅下行。具体而言,周初央行宣布调降7天逆回购和1年、5年LPR各10BP,同时减免MLF的质押品,短端和长端利率下行;周三,债券利率在连续两日下行后,降息交易阶段性降温,尤其是长端债券担心央行卖债操作,债券收益率震荡整理。随后央行放量续作七天逆回购,意外开展2000亿MLF并下调MLF利率20BP,同日六大行接连下调了存款利率,市场情绪明显提振,长端利率大幅下行。往后看,中长期来说,美联储降息预期升温背景下,我国货币宽松政策空间偏大,但央行对利率曲线的调控能力有所加强,市场需要密切关注央行可能出台的新措施(尤其针对长端利率)。

利率债方面, 10年期国债收益率为2.19%,本周下行-6.70BP↓,1年期国债收益率为1.48%,本周下行-4.96BP↓,期限利差(10Y-1Y)为72BP,本周收窄1.74BP;

信用债方面, 1年期企业债利差(AAA)为47BP,本周上行0.91BP↑,1年期城投债利差(AAA)为49BP,本周上行1.26BP↑;

资金利率方面, 7天Shibor为1.91%,本周上行5.80BP↑;DR007为1.92%,与上周相比,平均值上升5.15BP↑;

中美利差(10Y) 为-201BP,本周扩大-1.70BP; 中美利差(2Y) 为-283BP,本周收窄5.15BP。

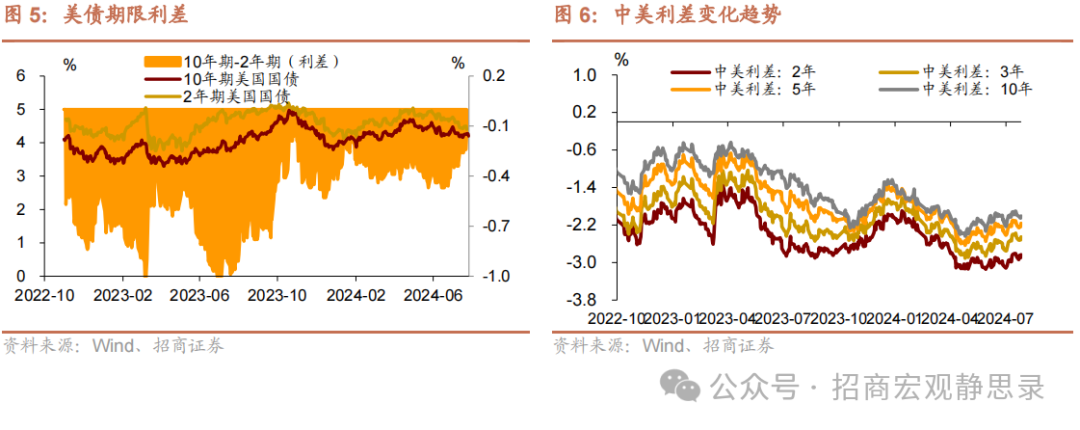

2)海外:美国10债收益率下行、欧元区主要国家10债收益率分化。

美国方面,周一在拜登宣布退出总统选举后,市场重新评估美国大选不确定性,美债收益率上涨,10年期与2年期期限利差缩窄;周二,美国6月成屋销售数据及7月里奇蒙德联储制造业指数公布,反映经济疲软,支撑降息预期,美债收益率下行;周三,市场消化经济数据、股市表现及大选选情,美国长期债券收益率上升;周四,美国6月耐用品订单环比初值下降6.6%,为连续四次上涨后的首次下跌,远低于预期值0.3%,市场降息预期升温,美债收益率下行。周五,6月份核心PCE数据符合预期,市场仍预期美联储9月会首次降息,美债收益率继续下行。

欧洲方面,周一市场评估拜登宣布退选的影响,法、德国债收益率上行;周二欧洲央行副行长金多斯表示对9月份降息更有信心,加之美债收益率下行影响,欧洲主要国家国债收益率下行。周中,欧元区7月制造业PMI初值创7个月新低,德国综合PMI意外陷入萎缩,欧元区经济体多项经济数据普遍不如预期,叠加美国债市影响,市场对欧央行降息预期增强,欧洲主要国家国债收益率下行。周五,美国核心PCE数据增加市场对美联储9月降息的预期,欧洲主要国家国债收益率同样下行。

美国10债收益率 为4.20%,本周下行5.00BP, 期限利差(10Y-2Y) 依然倒挂,为-16BP,本周倒挂幅度缩小8.00BP; 法国、德国、意大利10债收益率分别为 3.11%、2.46%、3.76%,本周分别下行1.80BP、上行2.00BP、下行1.70BP。

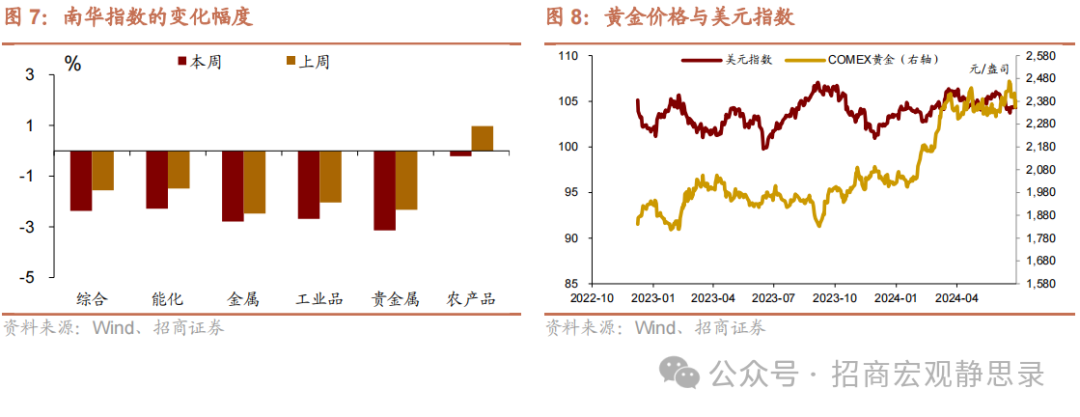

大宗商品:

国际原油价格下跌、黄金价格整体下行。

本周油价震荡下行。需求方面,7月19日当周EIA原油产量引伸需求环比下滑对原油价格形成利空,但API、EIA原油超预期去库,且成品油需求小幅改善,油需前景存在一定支撑。供给方面,尽管以色列推迟谈判时间并称将继续军事行动提升原油地缘溢价,但美国石油钻井总数环比增加,加之市场对特朗普胜选后潜在利空政策预期,原油上涨空间受限。宏观方面,美国二季度GDP数据超预期,季度核心PCE物价指数环比下降显示经济存在韧性推高油价,但美国原油净需求量持续下滑,抹平油价涨幅。

本周黄金价格整体下行。周初,虽然6月芝加哥联储全国活动指数高于预期打压金价,但周末哈里斯接替拜登竞选加剧大选不确定性推高市场避险情绪,同时印度削减金银进口关税提振黄金需求,金价止跌企稳。周中,美国7月Markit制造业PMI意外跌出景气区间,美联储前官员杜德利发言鸽派带动黄金短时上行,但因金价处于本周高位,投资者获利了结驱动金价先上后下。周五,PCE符合预期,市场降息情绪升温致使金价小幅反弹。

1)国内:原油、沪金、螺纹钢、沪铜、沪铝、谷物,本周涨跌幅分别-3.02%↓ 、-1.47%↓、-2.82%↓、-3.33%↓、-1.80%↓和-1.46%↓;

2)全球:布伦特原油、COMEX黄金、LME铜、LME铝、CBOT大豆,本周涨跌幅分别为-1.82%↓、-0.51%↓、-2.12%↓、-3.59%↓、1.21%↑。

外汇:

美元小幅走弱,人民币汇率走强。

本周美元整体走软。周一,6月芝加哥联储全国活动指数高于预期,美国经济活动复苏持稳,拜登退选加剧美国大选不确定性,推升市场避险需求,多空因素交织致使美元横盘震荡,全天小幅收涨。周二,虽然美国6月成屋销售、7月里士满联储制造业指数低于预期显示经济持续降温,同时两年期美债拍卖需求创纪录凸显市场坚定押注年内降息,但特朗普胜选预期仍存在,市场进行“特朗普交易”推高美元。周三,美国7月Markit制造业PMI初值意外萎缩创七个月新低,美国6月新屋销售连降两月,美联储杜德利呼吁“下周降息”,叠加日本央行“放鹰”,日美利差预期收窄,日元短时大幅走强,美元指数下挫。周四,尽管美国季度实际GDP年化季环比录得2.8%,高于预期的2%,且至7月20日当周初请失业金人数低于预期带动美债收益率攀升,美元上行,但市场降息预期仍普遍存在,加之美股科技股大跌驱动资金外流,美元涨幅受限,全天宽幅震荡。周五,6月核心PCE物价指数环比维持,通胀压力减弱提振降息情绪,美元短时下探,随后美国7月密歇根大学消费者信心指数高于预期,美元跌幅收窄。美元指数本周下跌0.05%,收于104.33。

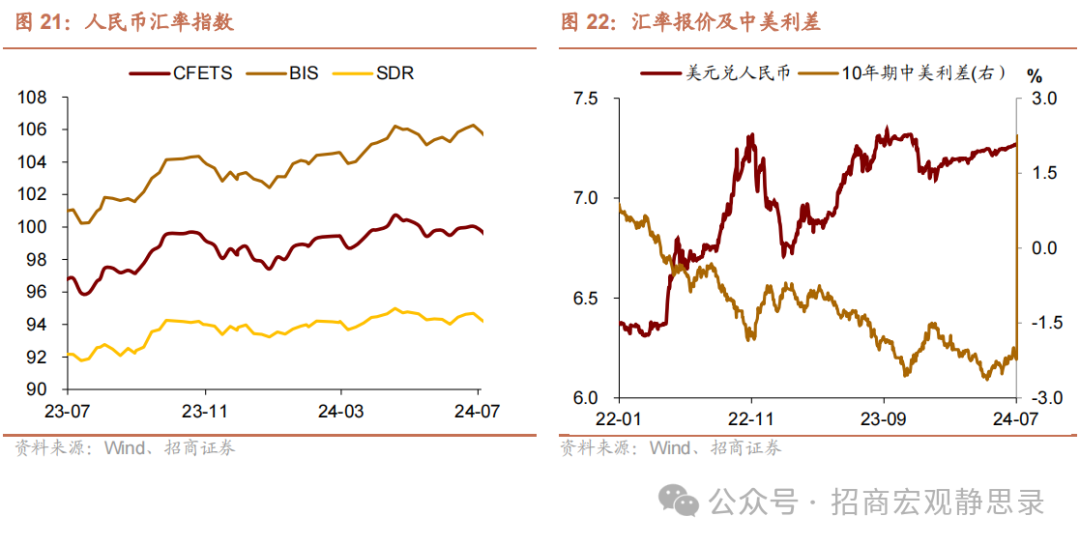

人民币方面,从总量和高频经济数据看,国内经济增长仍延续放缓势头,叠加央行祭出货币政策调整的“组合拳”,同步下调7天逆回购利率、1年期与5年期LPR利率、MLF利率和SLF利率,人民币整体承压。但周四当天,日本央行加息预期升温提振日元,日美央行政策预期差使得套息交易逆转,日元空头平仓的同时人民币空头也在加速平仓,致使人民币大幅升值。此外,本周美元走势偏弱一定程度也助推了人民币升值。

美元兑人民币 为7.26,本周人民币升值幅度为0.31%; 欧元兑人民币 为7.76,本周人民币升值幅度为0.63%; 美元兑欧元 为0.92,美元升值幅度为0.28%; 美元指数 为104.33,下跌幅度为0.05%。

三、

流动性跟踪周报(7月22日-7月28日)

海外流动性

截至7月24日,金融压力指数(OFR FSI)录得-1.84,较上周五上升0.10,边际收紧。其中,美国、非美发达国家、发展中国家的金融压力指数分别为-0.97、-0.69、-0.18,相比上周分别变化0.08、0.02、0.00。

国内流动性

1)货币市场

本周,央行逆回购(7D)投放9847.5亿元,到期回笼11830亿元,本周实现净投放-1982.5亿元。此外,央行周内还进行2000亿元MLF操作,并有700亿元国库现金定存到期。同时,开展50亿元央票互换操作,并有50亿元央票互换到期。据此,按全口径计算,全周净回笼682.5亿元。未来一周,将有9847.5亿7天逆回购到期。

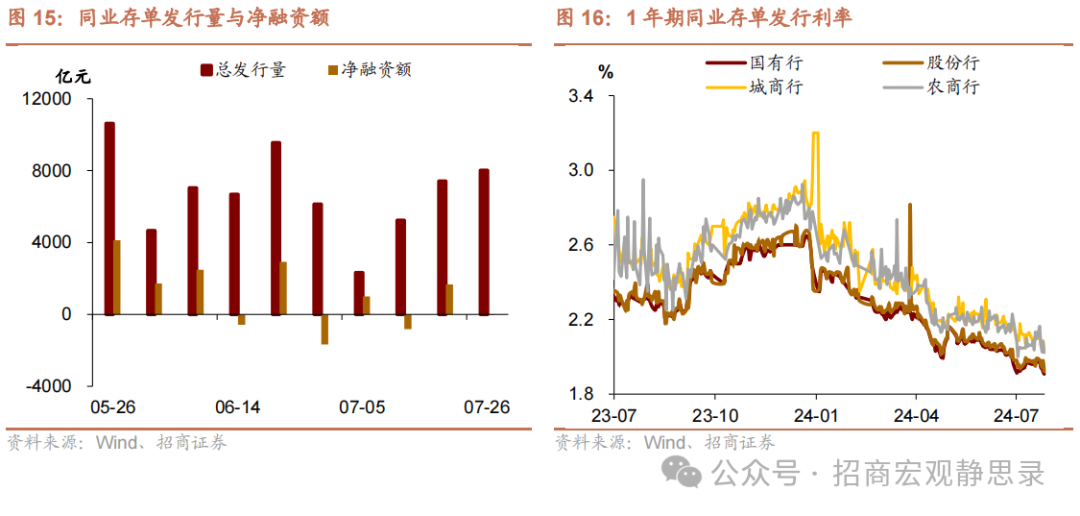

资金价格上,DR001、DR007均值分别为1.73%、1.82%,较上周变化:-16bp、-6bp;R001与R007均值分别为1.80%、1.91%,较上周变化:-15bp、0bp。交易所回购利率整体震荡上行,GC007均值为1.92%,较上周上行4bp;R007-DR007周均值为9bp,较上周上行7bp。

银行间质押式回购成交额日均为64225亿元,比上周上升3192亿元。其中,R001日均成交额55139亿元,R007日均成交额7122亿元。上交所新质押式国债回购日均成交额为17675亿元,比7.15-7.19增加419亿元。其中,GC001日均成交额15253亿元;GC007日均成交额1793亿元。

同业存单:

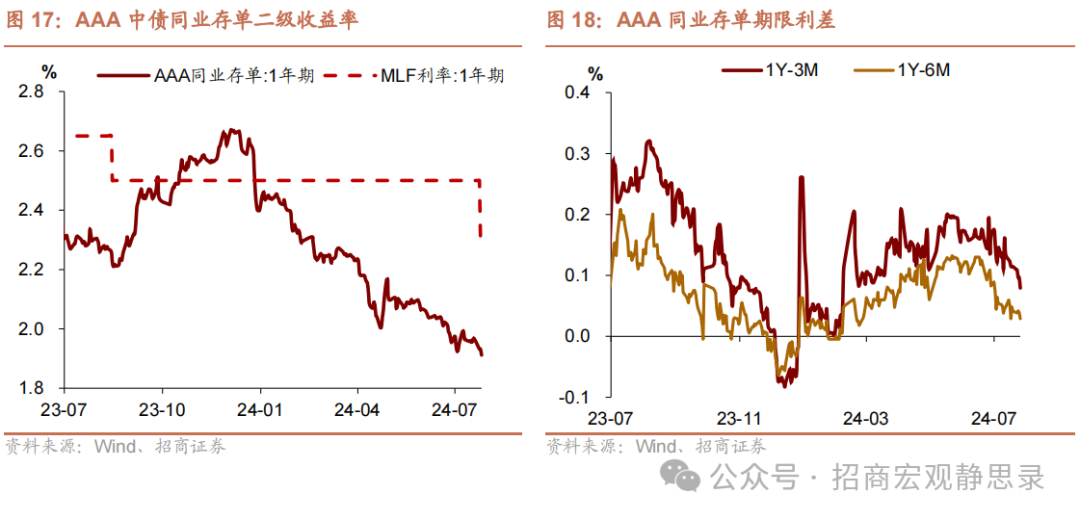

本周,同业存单发行总额达8018亿元,抵消到期后,净融资规模为-30.2亿元,较上周减少1688.5亿。分银行类型看,城商行的发行规模最高,国有行的净融资额均最高。分期限来看,1Y存单的发行规模和净融资额均最高。

一级市场发行利率方面,截至7月26日,1年期国有行发行利率1.91%,股份行1.92%,城商行2.04%;二级市场收益率方面,截至周五,1年期AAA存单到期收益率为1.90%,较上周五下降7bp。其中,国有行1年期存单收益率1.89%,股份行1年期存单收益率1.91%。

同业存单期限利差较上周下降。1年期AAA同业存单收益率与1年MLF利率的利差为40bp,较上周五下降13bp。1Y-3M期限利差均值下降至9bp,1Y-6M期限利差均值下降至3bp。

2)票据市场

本周,3M、6M票据利率走势下行。截至7月26日,转贴市场上,3M国股(无三农)转贴利率收于1.35%,环比下降24bp,6M国股(无三农)转贴利率收于1.00%,环比下降13bp。直贴市场上,3M国股(无三农)直贴利率收于1.50%,环比下降20bp,6M国股(无三农)直贴利率收于1.10%,环比下降13bp。

3)外汇市场

本周,美元指数收报104.33,较上周五贬值0.05%。截至周五(7月26日),人民币中间价收报7.1270,较上周五升值0.06%,离岸人民币汇率报7.2633,较上周末升值0.31%,在岸人民币汇率报7.2482,较上周末升值0.30%。汇率指数方面,截至7月19日,三大人民币汇率指数(CFETS、BIS、SDR)分别报99.19、105.25、93.67,较上周不同程度的贬值。周五,Wind人民币汇率预估指数收报98.3174,较上周五升值0.14%。

汇差方面,人民币即期汇率与中间价间的价差为0.127(前值0.136),两地汇差(CNH-CNY)151基点(前值160基点)。

本周,陆股通累计净流出114.17亿元。其中,沪股通累计净流出21.51亿元,深股通累计净流出92.65亿元。

一周金融监管动态:

四、

下周重点数据和事件展望

风险提示:

海外经济衰退超预期。

以上内容来自于2024年7月28日的《资产端的“自主可控”——宏观与大类资产周报》报告,报告作者张静静、马瑞超、罗丹、王泺宾

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 招商宏观:国内利率债与国有国资类高股息权益资产仍有相对价值,属于资产端的“自主可控”

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来