来源:华泰睿思

核心观点

概览:北京时间12月19日(周四)凌晨美联储将公布12月议息会议决定,虽然11月非农和通胀均超预期,但由于前期韧性较强的服务通胀小幅降温,且失业率持续上行,我们预计联储大概率降息25bp;此外,预计鲍威尔将强调2025年放缓降息节奏,降息路径更加依赖数据;点阵图指示的2025年降息幅度或从4次降为2次;联储或上调2024年四季度增长和通胀预测。

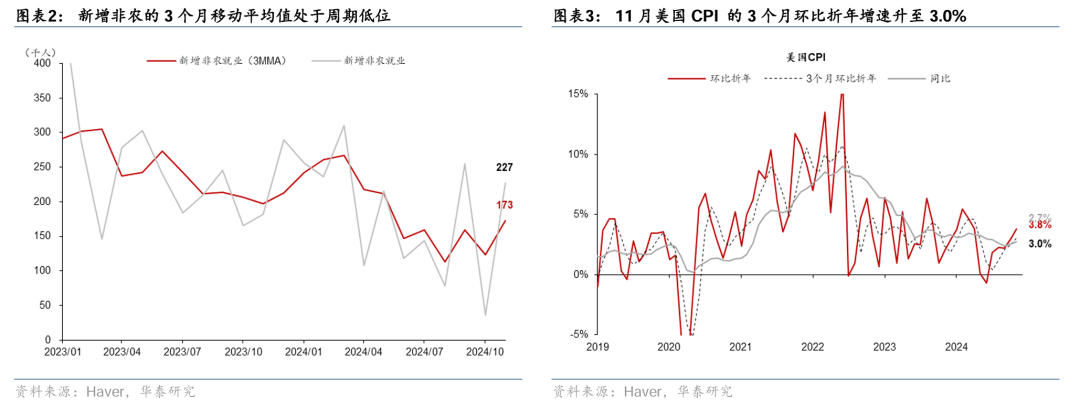

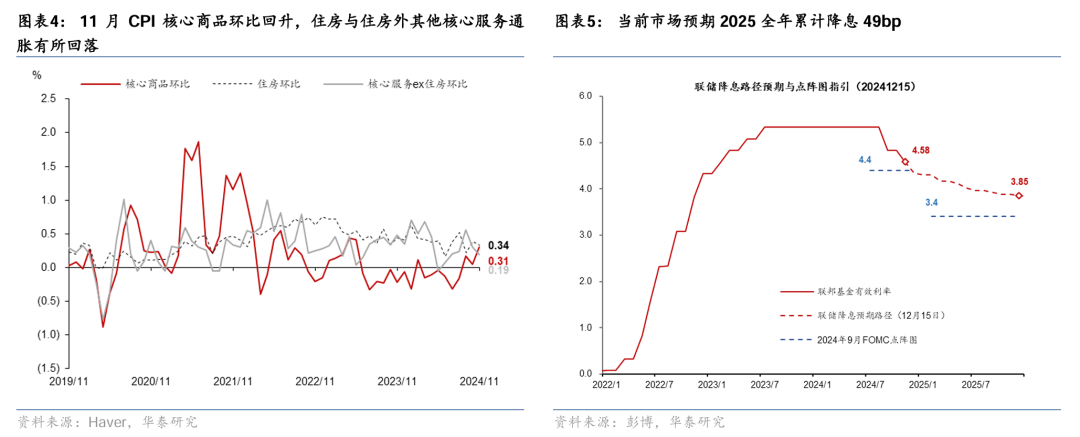

11月会议以来,美国增长动能维持韧性,就业市场处于再平衡进程,通胀温和回升,但预计12月FOMC大概率降息25bp。近期美国增长动能偏强,美国Markit服务业PMI维持高位,9-11月Markit 制造业PMI已连续三个月回升;大选后企业,特别是小企业预期有所改善,11月NFIB中小企业信心指数明显回升;最新的亚特兰大GDP Now显示美国四季度GDP季环比折年增速为3.3%。就业市场整体延续再平衡过程,11月非农就业和工资回升小幅超预期,但失业率上行,接近年中高位,且最新的首申人数也出现超预期上行。11月通胀整体温和回升,CPI与PPI同比均超预期上行,但CPI中前期韧性较强的住房分项有所回落,PPI中计入PCE的分项亦偏弱,预计联储关心的PCE通胀或较为温和。截至12月15日,市场已经基本定价12月降息25bp,例如联邦利率期货显示市场定价的12月降息幅度为23bp(图表5)。近期经济数据仍然支持联储12月降息,由于通胀回升较为温和,且失业率连续2个月上行,预计联储大概率在12月降息25bp,但2025年的降息节奏或放缓,前瞻指引、点阵图以及宏观经济预测也都会有所调整。具体来看,

前瞻指引方面,预计鲍威尔将强调未来将放缓降息节奏,且降息路径更加依赖于数据。2024年9月联储启动降息周期以来,联储降息速度较快:若计入12月的降息,则累计降息幅度达到100bp,政策利率为4.25-4.5%。考虑到经济维持韧性,且通胀温和回升,鲍威尔可能会强调未来或放缓降息节奏,以观察降息效果。同时,2025年宏观经济走势受到特朗普政策影响,存在较大不确定性,预计鲍威尔也可能更加强调未来的利率路径取决于后续数据。缩表方面,考虑到联储虽然仍有缩表空间,但量价指标均显示,流动性已接近从相对充裕(abundant)到充足(ample)区间,联储接近停止缩表,预计12月FOMC仍会维持当前600亿美元/月(250亿国债+350亿MBS)的缩表节奏,但可能会提供何时结束缩表的指引。

点阵图方面,预计2025年降息指引可能从4次调整为2次,降息终点也可能有所上调。9月FOMC会议前,就业市场存在快速走弱的风险,加之联储于7月按兵不动,联储前置降息,并下调降息终点。9月点阵图指示2025年累计降息100bp,降息终点为2.9%。当前美国经济整体维持韧性,对就业市场快速走弱的担忧缓解,且通胀也出现温和回升,此外,2025年特朗普上台后移民、去监管、关税等政策对经济整体影响存在不确定性。我们预计,联储可能将2025年降息次数从4次下调至2次,且可能将降息终点从当前的2.9%进一步上调。

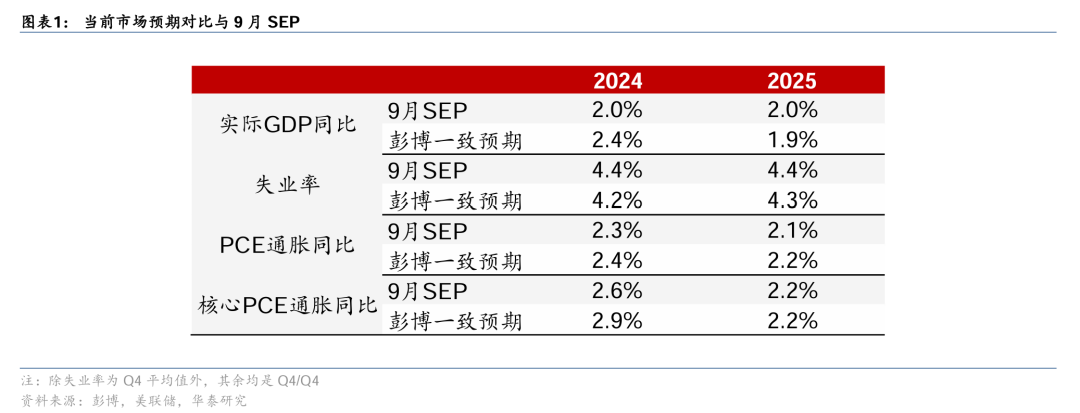

宏观预测方面,预计联储上调2024年四季度增长和通胀预测,并小幅下调失业率预测,2025年四季度预测也会有不同程度调整。三季度以来,美国增长,通胀动能回升超预期,而特朗普当选后市场也整体调整了对2025年美国经济的预测。根据最新的彭博一致预期,2024年四季度GDP增速为2.4%,高于9月SEP预测(2.0%);PCE同比为2.4%,也高于9月SEP预测(2.3%);失业率为4.2%,低于9月SEP预测(4.4%)。2025年四季度增长,通胀和失业率预测预计也会有不同程度调整。

往前看,我们预计联储将在12月FOMC降息25bp,并给出2025年降息节奏放缓的指引。近期美国增长和通胀数据温和改善,不会对12月降息产生影响,市场也完全定价12月降息25bp。往前看,2025年降息路径存在较大不确定性,特朗普政策或是主要影响因素。基准情形下,特朗普关税等政策可能推高2025年下半年通胀,制约联储降息节奏,我们预计联储2025年上半年降息2次,下半年停止降息(参见《两种大选结果下美国经济走势》,2024/11/5)。考虑到近期美国增长动能维持韧性,若特朗普政策导致通胀回升时点更早或幅度更大,不排除2025年降息幅度不到2次的可能性。我们预计,联储或最早于2025年3月暂停降息,以观察特朗普政策对经济的影响,从而“相机抉择”。

风险提示:通胀回升导致联储鹰派超预期,高利率下美国金融风险暴露。

文章来源

本文摘自2024年12月15日发布的《12月FOMC预览:明年降息节奏或将放缓》

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 12月FOMC预览 – 明年降息节奏或将放缓

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来