国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,穆仁文

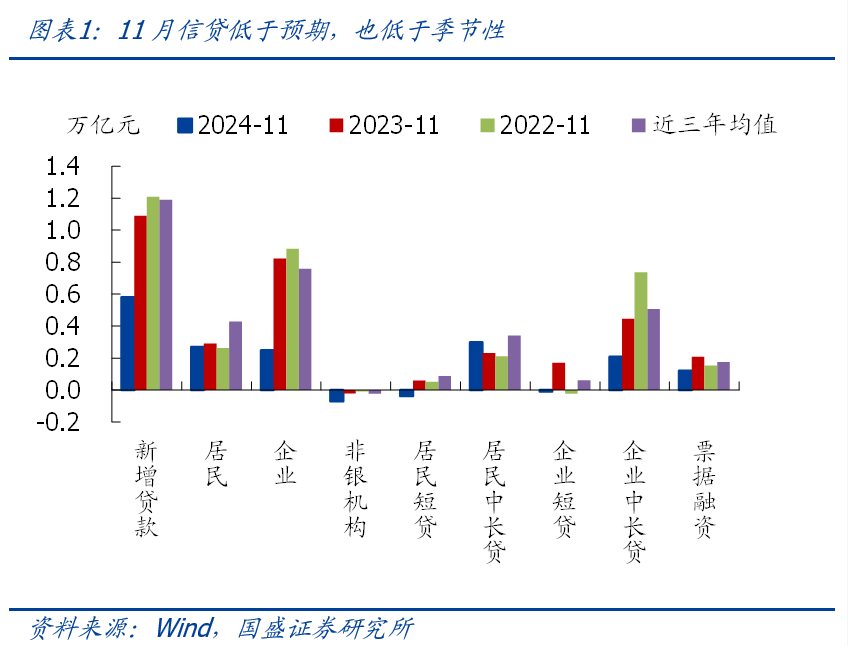

事件:2024年11月新增人民币贷款5800亿,预期9208亿,去年同期1.09万亿;新增社融2.34万亿,预期2.9万亿,去年同期2.46万亿;存量社融增速7.8%,前值7.8%;M2同比7.1%,预期7.4%,前值7.5%;M1同比-3.7%,预期-5.6%,前值-6.1%。

核心观点:11月信贷社融有喜有忧:喜在,M1同比连升两月,居民中长期贷款连续两月同比多增;忧在,未能延续10月改善势头,尤其是居民短期贷款再转负增、企业中长期贷款连续9个月同比少增、M2增速回落、财政支出放缓等;其中,M1连升主因地产销售好转、前期专项债加快落地,社融转弱的主拖累是企业中长贷、居民短贷。往后看,继续提示:货币政策时隔14年再度转为“适度宽松”、释放了较大想像空间,预计近期大概率降准降息、幅度可能还不小,很可能带动债券利率进一步下行,短期内10Y国债收益率有望下破1.7%。

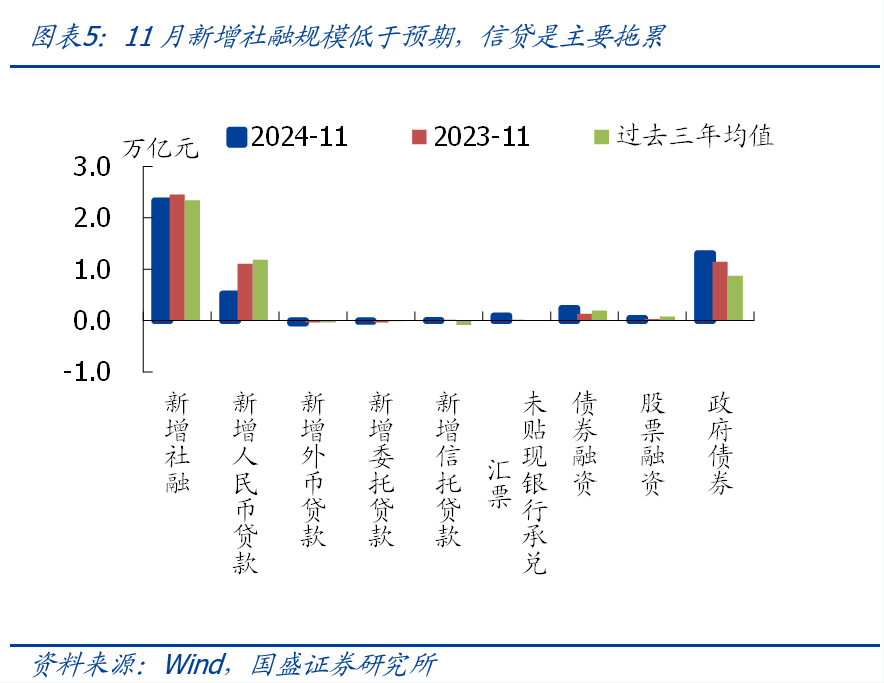

1、整体看,11月信贷社融规模均低于预期、也低于季节性,居民和企业融资均不同幅度转弱,政府债券仍是主要拉动。

2、往后看,继续提示:更大力度的降准降息可期,汇率调控也将更灵活。

>12.9政治局会议、12.12中央经济工作会议总定调“很积极、很给力”,有不少“决心强、力度大、方向明确”的新提法新要求,释放了很大的政策想象空间,对诸多领域可以有更高期待。

>具体到货币端,继续提示:在“适度宽松”定调下,后续降准降息可能超预期,预计2025年降准2-3次、幅度50-100BP,旨在配合化债、财政扩张、置换MLF等;降息2-3次,幅度40BP左右甚至更高,主因当前实际利率仍处偏高水平。汇率调控方面,在明年出口压力可能加大的背景下,货币政策大概率仍“以我为主”、汇率调控可能更加灵活,也将为货币宽松打开空间。

3、短期看,有4点关注:

>近期降准降息在路上;

>宽信用推进情况,紧盯挖掘机、水泥、沥青等实物工作量形成情况;

>稳地产的落地效果,尤其是房价、地产房销售的实际走势;

>后续央行对稳汇率的相关表述。

正文如下:

1、新增信贷规模低于预期、也低于季节性,居民和企业融资均不同幅度转弱。具体来看,居民短贷与中长贷表现分化,短贷未能延续改善势头、可能与消费需求提前透支有关,中长期贷款连续两个月同比多增、与同期地产销售好转表现一致;企业中长期贷款延续少增,主因企业投资意愿仍然偏弱、专项债配套融资未有明显改善,化债可能也有一定拖累,冲量特征缓解,票据、短贷同比均少增。

>总量看,11月新增信贷5800亿,同比少增5100亿,大幅低于预期(9208亿),也低于季节性(近三年同期均值1.2万亿)。其中,居民贷款增2700亿,同比少增225亿、再度转为少增;企业贷款增2500亿,同比少增5721亿、已连续7个月同比少增;非银贷款减少701亿,同比少增494亿。

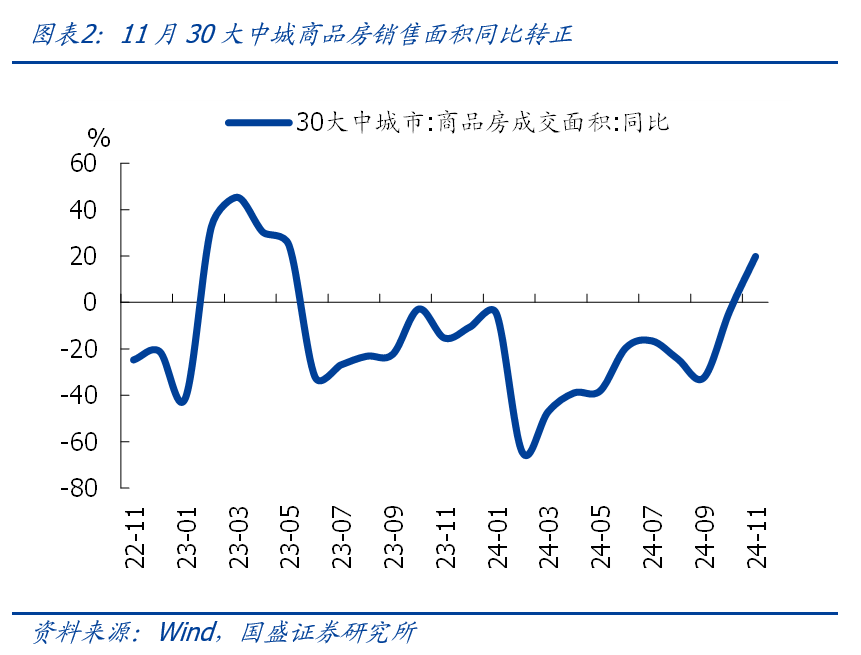

>居民短贷与中长贷表现分化,短贷未能延续改善势头、可能与消费需求提前透支有关,中长期贷款延续多增、与同期地产销售好转表现一致。11月居民短期贷款减少370亿,同比再度转为少增964亿,10月改善势头未能延续,可能与消费需求提前透支有关;居民中长期贷款新增3000亿,同比多增669亿,与同期房地产市场改善一致(11月30大中城商品房销售面积同比回正至19.8%,13城二手房销售面积同比15.2%、延续正增)。伴随存量房贷利率调降政策落地,居民提前还贷情况可能好转,居民中长期贷款可能阶段性企稳,也有助于居民消费的改善。

>居民短贷与中长贷表现分化,短贷未能延续改善势头、可能与消费需求提前透支有关,中长期贷款延续多增、与同期地产销售好转表现一致。11月居民短期贷款减少370亿,同比再度转为少增964亿,10月改善势头未能延续,可能与消费需求提前透支有关;居民中长期贷款新增3000亿,同比多增669亿,与同期房地产市场改善一致(11月30大中城商品房销售面积同比回正至19.8%,13城二手房销售面积同比15.2%、延续正增)。伴随存量房贷利率调降政策落地,居民提前还贷情况可能好转,居民中长期贷款可能阶段性企稳,也有助于居民消费的改善。

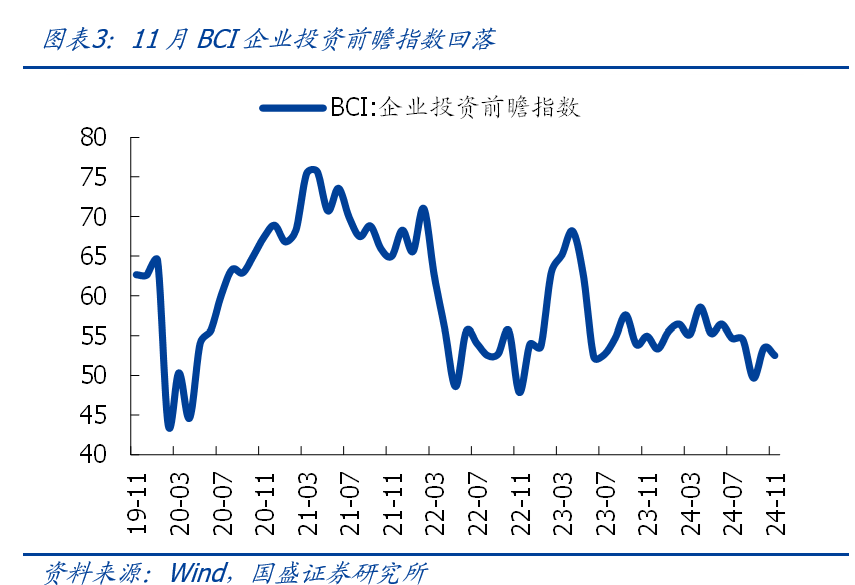

>企业中长期贷款延续少增,主因企业投资意愿仍然偏弱、专项债配套融资未有明显改善,化债可能也有一定拖累,冲量特征缓解,票据、短贷同比均少增。 11月企业短期贷款减少100亿,同比大幅少增1805亿;中长期贷款增加2100亿,同比少增2360亿、也已连续9个月同比少增,企业投资意愿偏弱、专项债配套融资未有改善仍是主要原因。此外,新一轮化债可能导致城投平台信贷可能被偿还、拖累企业中长期贷款表现;票据融资1223亿,同比少增869亿,冲量特征不明显。

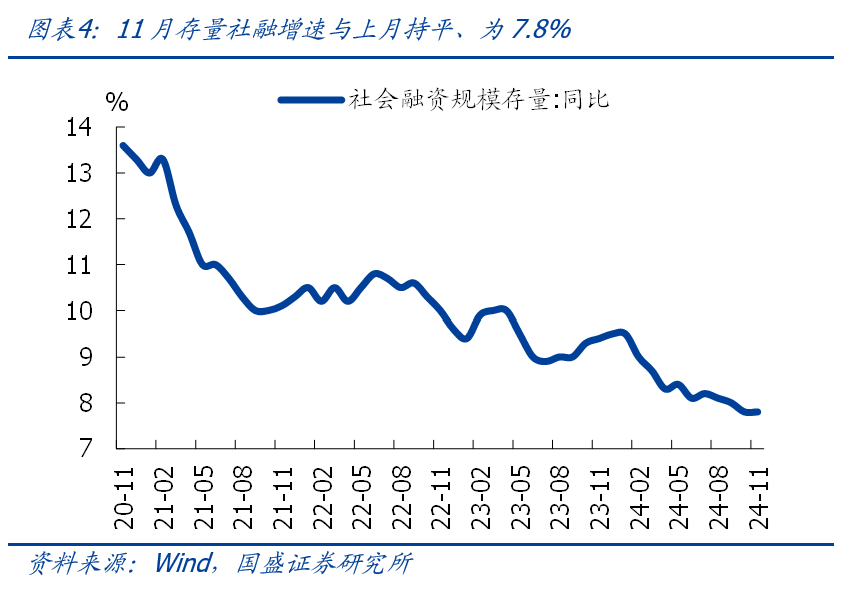

2、新增社融规模低于预期、也低于季节性,政府债券同比多增仍是主要支撑,存量社融增速与上月持平为7.8%。

>总量看,11月新增社融2.34万亿,同比少增1197亿,明显低于预期(市场预期2.9万亿),也略低于季节性(近三年同期均值2.35万亿),存量社融增速与上月持平为7.8%。

>结构看,11月社融口径的贷款新增5223亿,同比少增5897亿,是社融主要拖累项;政府债券新增1.31万亿,同比多增1589亿,除新增债券发行外,特殊再融资债加快发行也是主要拉动;企业债券融资增加2428亿,同比多增1040亿,可能与利率走低企业发债意愿增加有关(11月公司债加权发行利率已降至2.42%);表外融资增加819亿,同比多增806亿,未贴现银行承兑汇票同比多增是主要拉动,可能与票据冲量减少有关。

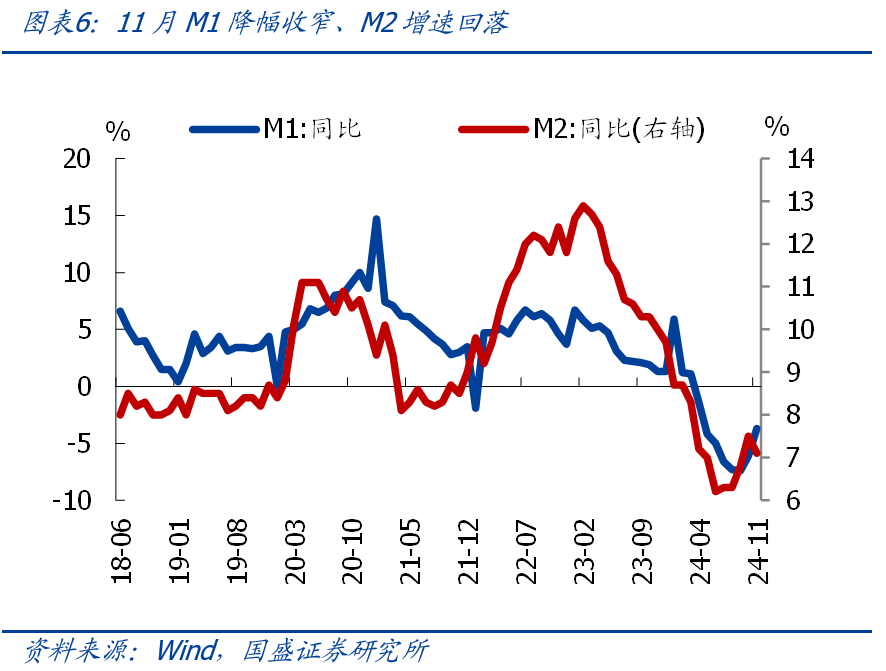

3、M1同比增速连续两个月回升,可能与房地产市场好转等有关;M2增速较上月小幅回落,财政支出有所放缓、信贷扩张走弱可能是主要拖累。

>11月M1同比-3.7%,降幅较上月进一步收窄2.4个百分点,已连续两个月改善,可能与房地产市场好转、专项债加快落地等有关。此前,央行表示“将于2025年1月份数据起开始按修订后口径统计M1”,故本次M1统计口径暂未调整;M2增速同比7.1%、也较上月回落0.4个百分点,财政支出放缓、信贷走弱可能是主要拖累。存款端,11月存款新增2.17万亿,同比少增3600亿,其中,财政存款增加1400亿,同比多增4693亿,指向财政支出边际放缓。

风险提示:政策力度超预期,地方债务风险演化超预期,外部环境超预期等。

联系人:熊园,国盛证券首席经济学家;穆仁文,国盛宏观分析师;刘新宇,国盛宏观分析师;杨涛,国盛宏观分析师;刘安林,国盛宏观分析师;朱慧,国盛宏观分析师;薛舒宁,国盛宏观研究助理。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 社融再弱、M1连升,如何理解背离?

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来