文|周君芝、陈怡 中信建投

核心观点

2025年大宗和通胀走势的转置枢纽在流动性宽松。

2024年全球大宗定价排序是金>铜>黑色。本质上是弱现实之下,预期主导大宗定价。

2025全球能否迎来一轮再通胀,金>铜>黑色的大宗定价排序有所转置,关键在于流动性——美联储降息是否足够充分,启动一轮全球需求再扩张;中国利率是否足够低,撬动国内地产止跌回稳。

2025年国内CPI走势,关键是低利率能否撬动核心CPI。

2024年核心通胀受内需疲弱拖累,支撑对CPI的主要是能源和食品。2025年预计能源和食品(猪肉)对CPI贡献下降,CPI走势关键在核心CPI。

2025年CPI和PPI预测展望。

不同情境下,2025年PPI中枢均小于0,2025年PPI的低点在Q2,下半年PPI同比跌幅有望逐季收敛。

基准情形下,核心CPI止跌企稳,呈逐季改善,Q4高点为0.4%。

摘要

一、2024年中国低通胀背后的宏观主线

CPI标志特征,触及历史低位。

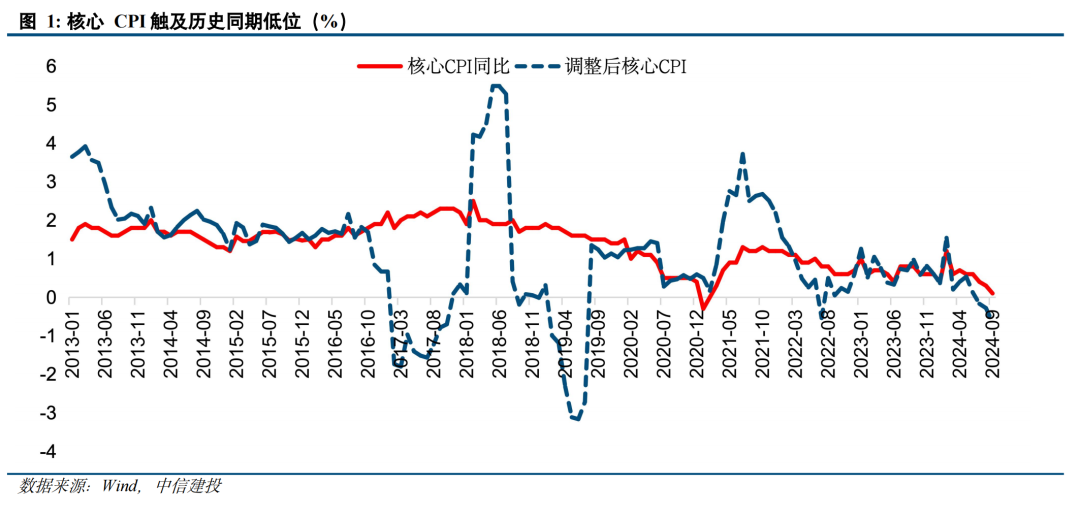

今年以来核心CPI经历快速下滑,10月中国核心CPI放缓至0.2%,若进一步用市场化租金变动调整自有住房的消费成本,调整后的核心CPI已回落至-0.5%。

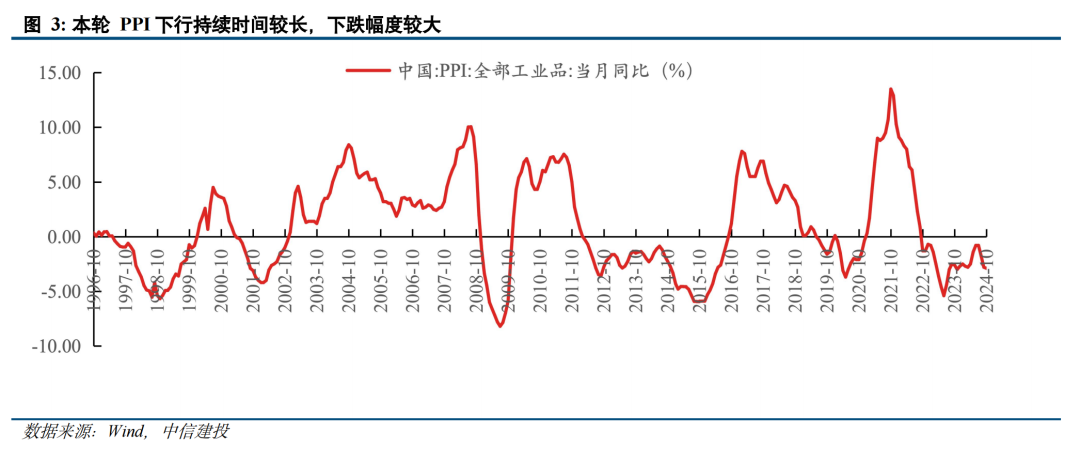

PPI标志特征,本轮PPI下行持续时间偏长。

自2022年10月起,我国PPI同比连续26个月在负值区间,单月降幅最大达到-5.4%。

2024年国内低通胀背后有三条重要线索:

线索一,海外“二次通胀叙事”证伪。

线索二,国内地产长周期带来内需收缩。

线索三,出口下行加深国内结构性供需失衡。

二、2025年大宗和PPI:通胀定价转置枢纽在流动性

2024年海外大宗需求现实定价疲弱,但流动性预期,地缘博弈预期一度推升市场的通胀预期。

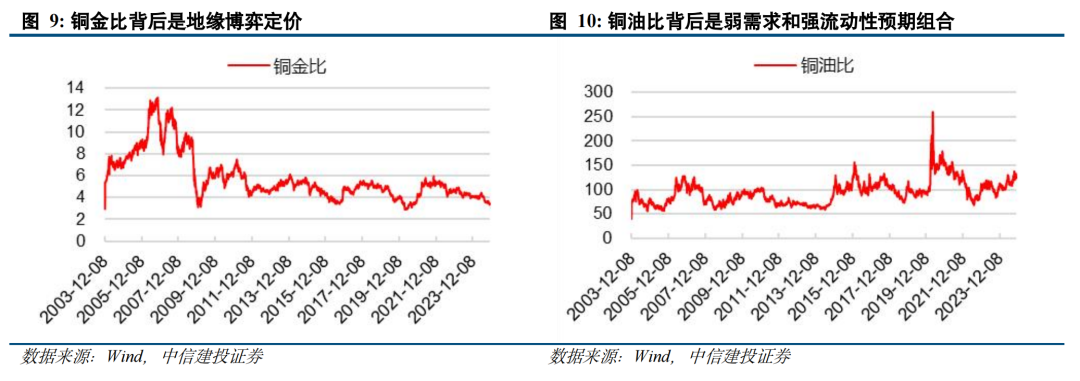

市场出现两对反常的价格组合,铜油比趋势上行,铜金比中枢下移。前者是经济弱需求和强流动性的组合;而后者则更多并非经济周期因素。

2025年大宗商品的通胀定价能否转置的关键枢纽在于流动性。

全球大宗商品能否走出一轮实质的再通胀交易,关键取决于流动性能否大幅宽松带来新一轮信用周期宽松。

原油:非OECD国家需求复苏前景不确定性增加,油价中枢取决于供应端的博弈。

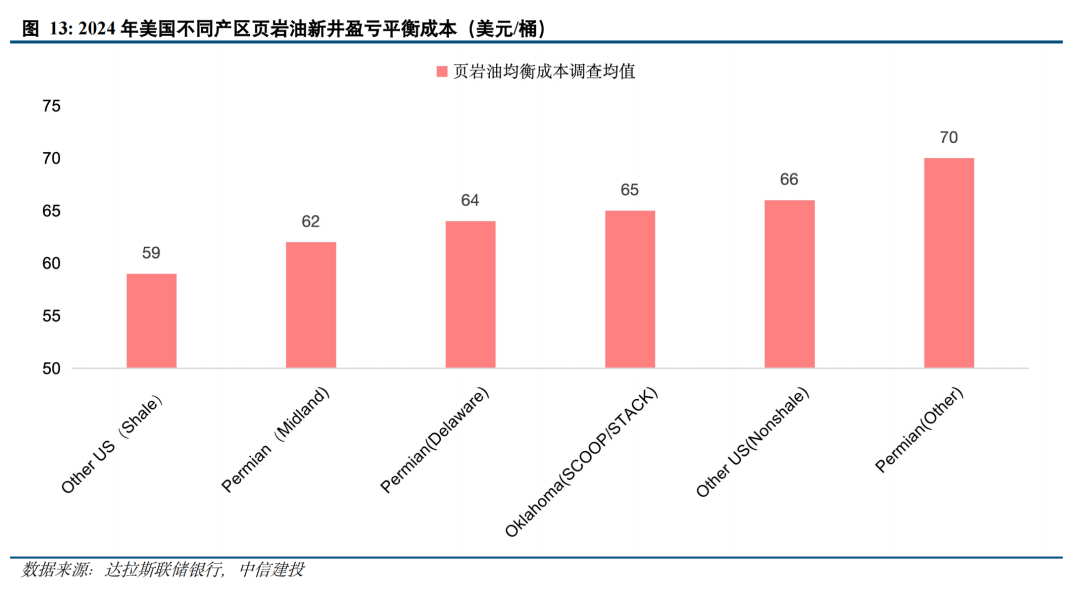

不排除WTI原油价格中枢从80美金/桶(2023-2024年)回落至60美金/桶(2015-2019年)的区间。

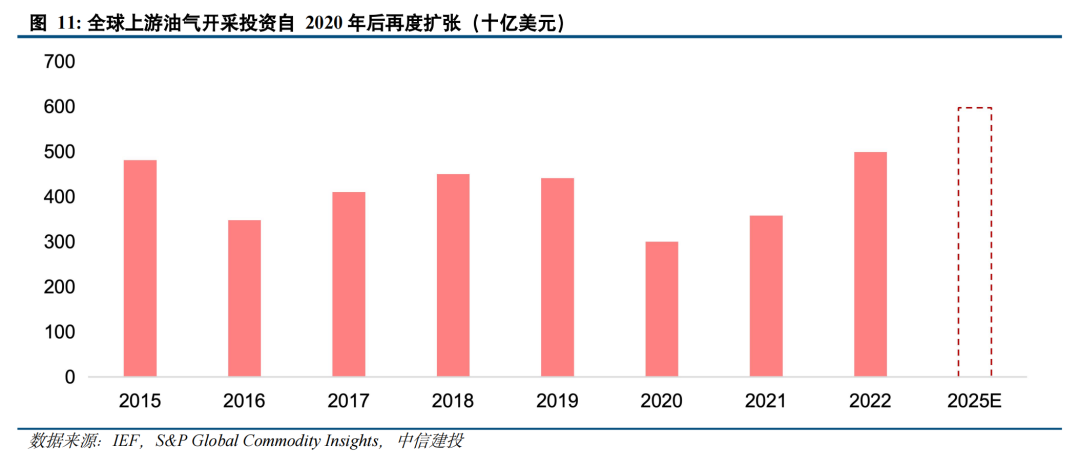

2022-2024年地缘以及OPEC减产的双重供应压力下,油价出现大幅上涨(中枢上移至80美金),显著高于页岩油的平衡点,上游油气开支和页岩油产量出现同步走高。

到2025年,随着供需缺口趋于平衡或转向宽松,页岩油或再度成为边际生产者平衡原油市场供应。对比2015-2019年的油价表现,油价中枢回落至60美金(WTI)。

铜:锚定新一轮全球制造业周期的复苏,只不过这一轮复苏可能会慢于预期。

明年LME铜价大概率在10000美金下方运行,难以突破今年年内高点。

本轮铜价修复面临两重障碍,关税摩擦、以及特朗普政府对新能源产业的补贴退坡。

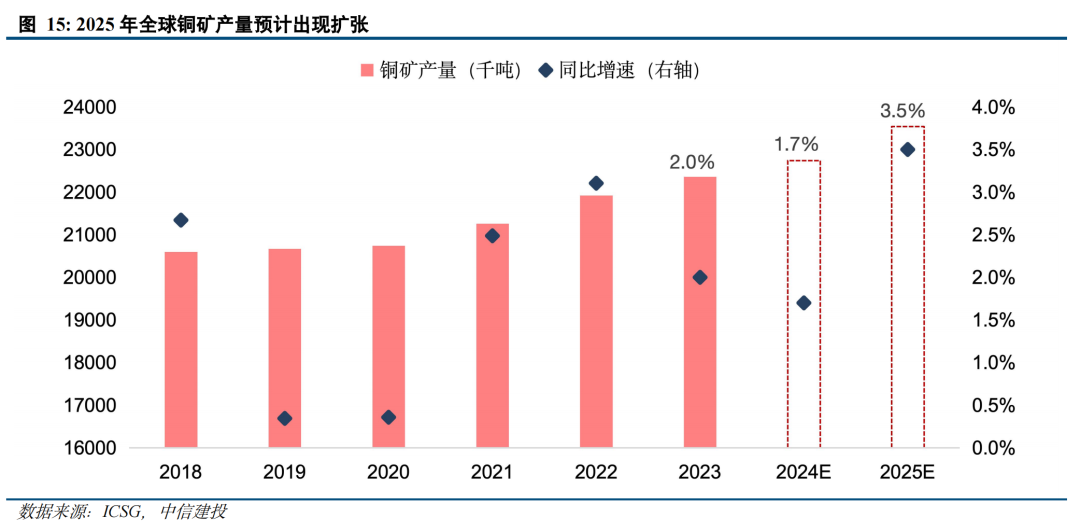

若需求弹性偏低,明年矿端的约束或不再成为主要矛盾。根据ICSG的预测,预计铜精矿供给增速将自2024年的1.7%回升至2025年的3.5%。

黄金:定价MAGA2.0的脆弱性,至今我们不看弱黄金。

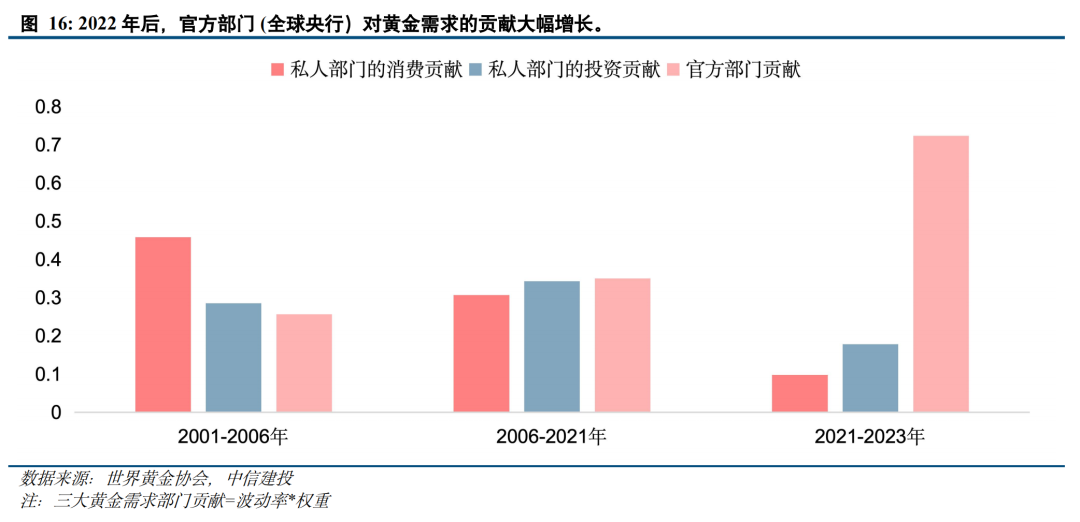

中长期视角下,金价中枢仍将受益于以央行购金为代表的避险买盘的支撑。

特朗普的诸多政策主张有可能固化或进一步强化大财政、科技创新和全球资金再平衡,演绎MAGA2.0。MAGA2.0的脆弱性在于,美国债务负担偏高以及,全球贸易体系脆弱性。

国内黑色:钢铁行业供给侧改革2.0的背景下,钢材价格仍存在上行天花板。

黑色系商品能否终结连续三年的年度下跌趋势,关键在于能否迎来一轮地产止跌回稳。

供给端的出清或仍以市场化出清为主,产能出清力度或难以冲抵长期消费趋势向下。矿端过剩的矛盾升级,原料价格的底部支撑将进一步松动。

三、2025年居民通胀结构分化

基准情形下,能源和食品对CPI读数的贡献应有所走弱;政策路径演绎下,核心CPI表现既有上限也有下限。

猪周期:周期进入下半场,猪价中枢下移。

2025年猪价预计呈现先跌后涨趋势,绝对价格的高点低于2024年,但低点或高于2023年,价格整体跌幅有限,但对CPI的贡献应是确定性走弱。

能源:对居民通胀的贡献大概率转负。

拆分我国居民消费结构,能源消费大致分为两类,一类是交通工具用燃料消费(占比2.1%),一类是居住分项中的水电燃气消费(占比4.2%)。

国际原油价格变动对居民通胀的影响机制,主要是通过影响国内成品油(即交通工具用燃料)定价。2025年国际原油价格重心下移,对居民通胀的贡献大概率转负。

政策路径演绎下,核心CPI进入新的扩张阶段。

中性情境下,若政策的增量效果逐步释放,核心通胀季度环比波动大致持平2023-2024,则2025年Q1-Q4核心CPI同比均值为0%、0.1%、0.3%、0.4%。

四、2025CPI和PPI预测

PPI全年中枢仍在负值区间,同比低点落在2025年Q2,下半年呈逐季修复态势。

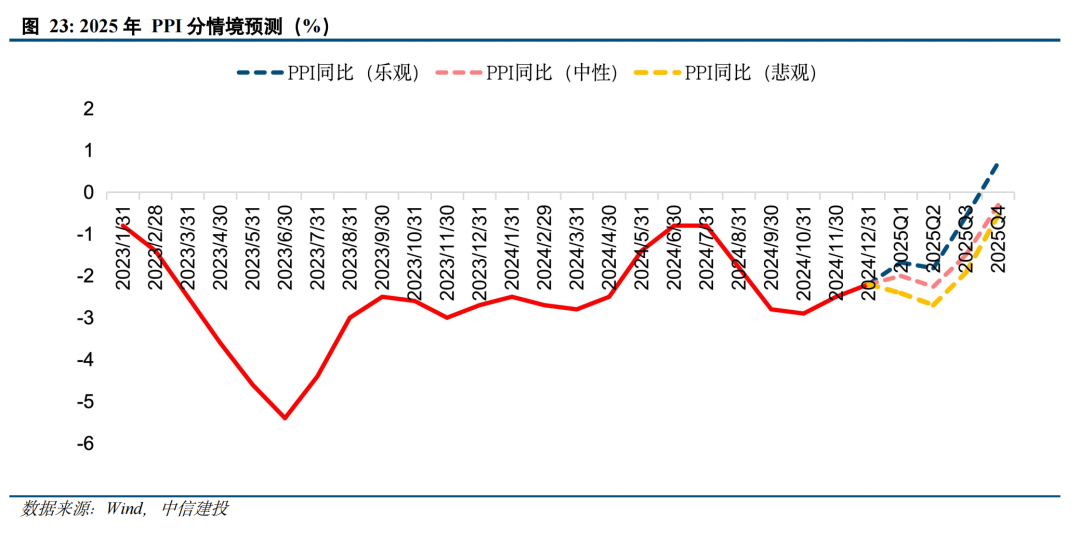

我们分别对铜、原油、钢材价格分情境进行判断,从而对PPI走势进行评估。

乐观情境下,若美联储降息节奏偏快,关税落地偏慢,铜价年底或在11000元/吨,原油价格大致持平今年均值(75美元/铜),钢材利润空间受益于供给侧出清有所修复,绝对价格下行有限。

中性情境下,本轮制造业周期复苏偏慢,铜价全年在10000元/吨下方运行;原油价格中枢小幅下移至页岩油盈亏平衡的上限(70美元/桶),钢材价格的成本支撑出现松动。

悲观情境下,若全球衰退风险加剧,铜价或再度回落至8000元/吨;原油价格中枢下移至页岩油盈亏平衡的下限(60美元/桶);钢材价格年度跌幅未能收敛,价格重心下移至3000元/吨。

三种情境下,2025年PPI中枢均小于0(-0.8%、-1.5%、-1.9%),2025年PPI的低点在Q2,下半年PPI同比跌幅有望逐季收敛。

CPI呈现修复态势, 全年中枢在0.3%。

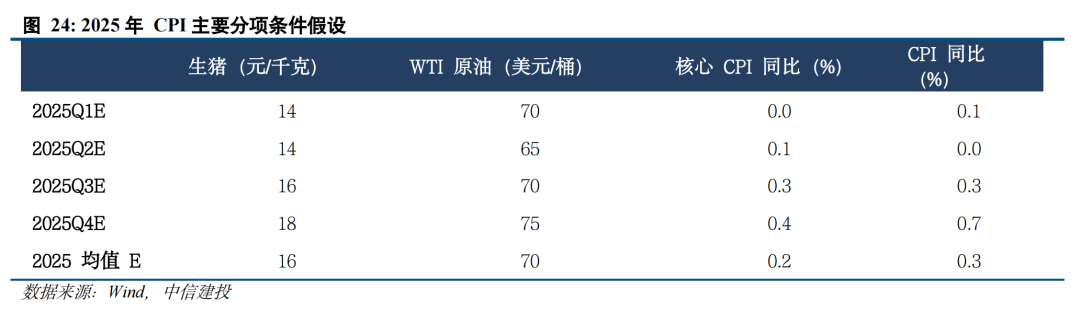

我们依据对生猪、原油价格、核心通胀的判断,对2025年CPI走势进行测算。

具体来看,2025年生猪周期进入下半场,猪价重心下移,但本轮周期补栏速度慢于往年,猪价跌幅或相对有限,生猪(外三元)全国均价约为16元/公斤;原油价格中枢则按65美金测算;核心CPI环比季节性表现锚定2023-2024年表现。

中性情境下,2025年CPI温和回升,同比高点在四季度出现,或达0.7%。

目录

正文

1

2024年中国低通胀背后的宏观主线

(一)CPI标志特征,核心CPI将至历史低位

观察中国消费物价,重要的是考察两块内容,核心CPI和猪肉价格。

2024年核心CPI下行幅度偏快,触及历史低位。

今年核心CPI快速下滑,10月中国核心CPI放缓至0.2%,若用市场化租金变动调整自有住房的消费成本,调整后核心CPI回落至-0.5%,低于统计局直接公布数据(0.1%)。

值得强调的是,利用市场化租金变动调整核心CPI构成项,目的是从国际惯例视角评估中国核心通胀。这一方法客观上将会放大核心CPI波动。

不论是统计局直接公布的核心CPI,还是我们经过分项调整的核心CPI,今年核心CPI读数降至历史偏低水平。

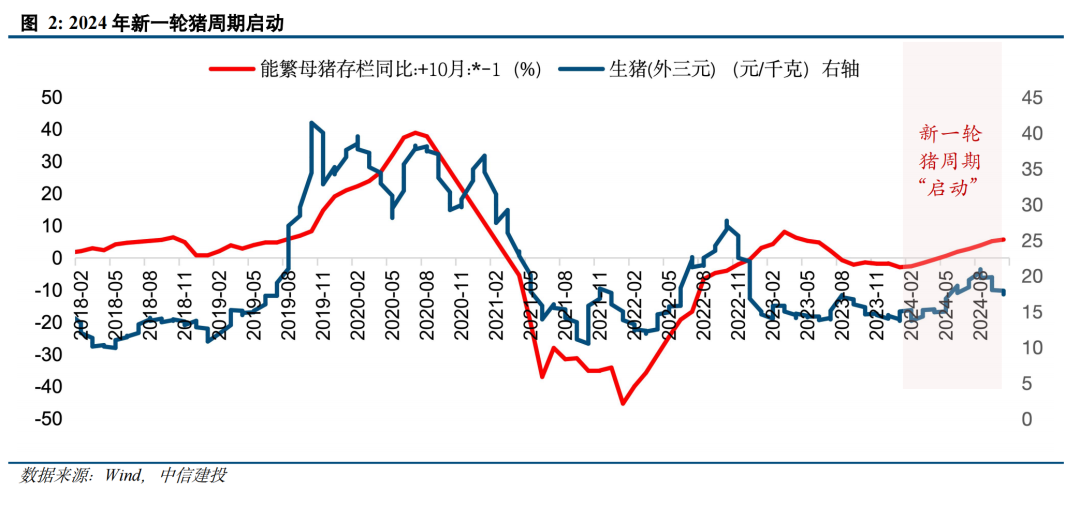

2024年新一轮“猪周期”启动,猪价周期性上涨。

今年3月开始,生猪价格震荡上涨,新一轮“猪周期”启动。截至11月15日,生猪年内上涨超30%。

从2023年11月到2024年6月的8个月时间内,生猪产能都是持续低于2021-2022年周期低点,故而今年下半年生猪供给将在相对低位维持较长时间。

(二)PPI标志特征,本轮PPI下行持续时间长

自2022年10月起,我国PPI同比连续26个月在负值区间。

与以往相比,本轮PPI下行表现出三点鲜明的特征:

一是,波动幅度较大。本轮PPI下行伴随着PPI短期大幅波动,单月PPI降幅最大达到5.4%,仅次于亚洲金融危机(降幅最大达到5.7%)、2008年金融危机(降幅最大达到8.2%),以及2012-2016年结构性通缩时期(降幅最大达到5.95%)。

二是,持续时间较长。截至目前,本轮PPI下行已持续26个月,仅次于2012-2016年的下行周期(54个月)。

三是,短期趋势不明朗。PPI仍未表现出止跌回升迹象,而是保持在负值区间内低水平波动。

(三)2024年国内低通胀的三条线索

今年偏低的CPI和维持低位的PPI,背后贯穿三条线索,印证2024年宏观主线逻辑。

线索一,海外“二次通胀叙事”证伪

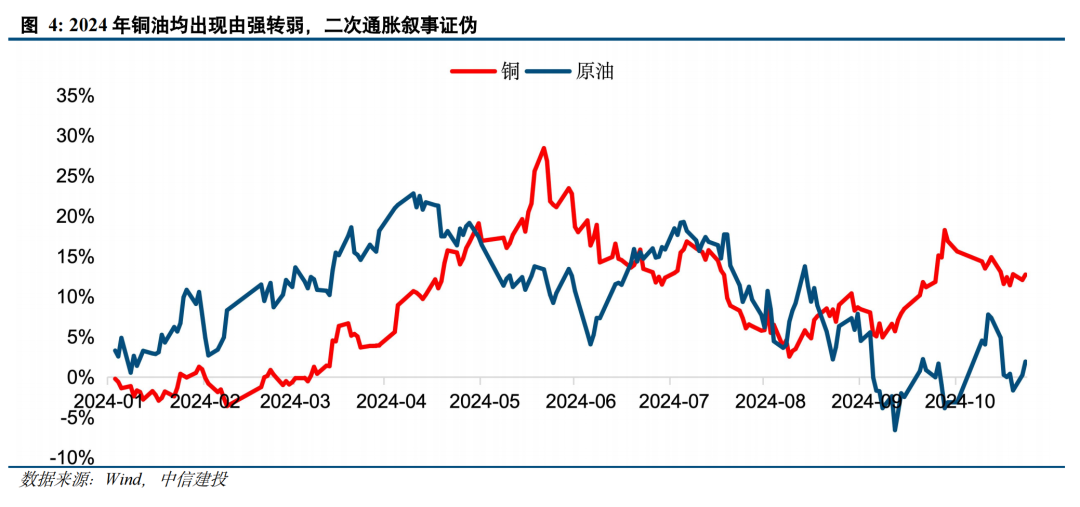

2024年上半年,海外潜在需求下行偏慢,地缘政治博弈突发,全球供给脆弱性放大,3-5月市场一度掀起“涨价交易”,铜、油、小金属等资源品价格一度出现轮次上涨。市场定价全球再通胀叙事。

然而 进入下半年,全球制造业周期尾声的形态越发明显,全球制造业PMI、通胀等宏观显性指标明显转弱。今年下半年再通胀叙事转向衰退交易,铜、油回归周期定价,均出现明显下行。

线索二,国内地产周期衍生的内需收缩

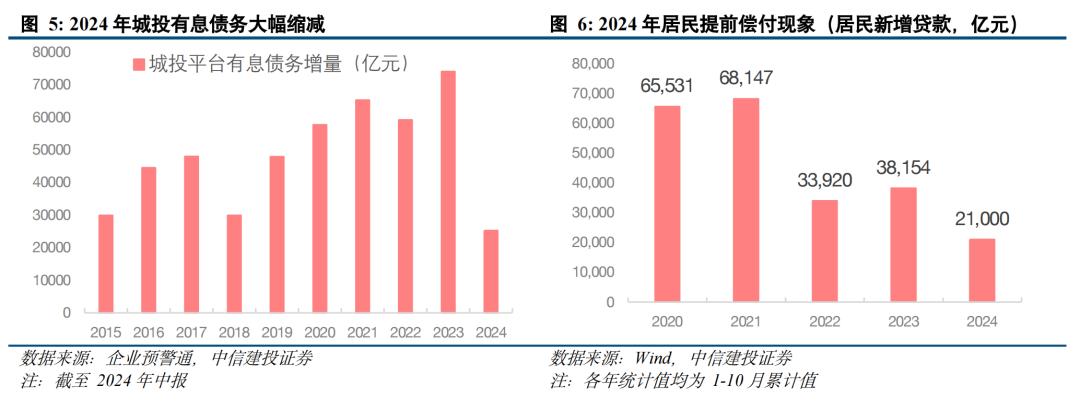

2024年,国内地产压力逐步从中端(房地产企业环节)向上下两端传导。地产链前端,地方预算外融资收缩;地产链后端,居民加快债务提前偿付。

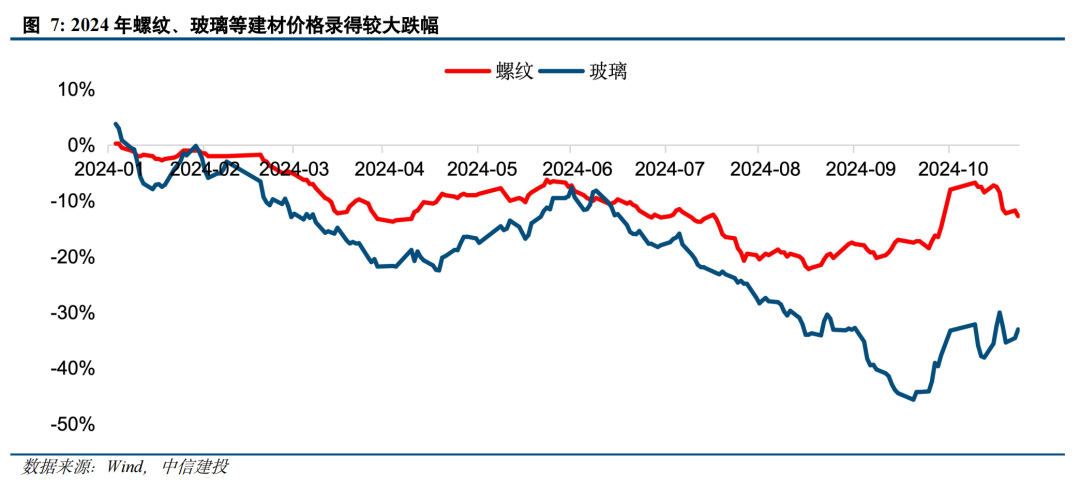

2024年以来,中央主导地方收缩无效投融资。2022和2023年城投平台有息债务增量分别为5.92万亿和7.4万亿。2024年中报数据显示,今年上半年城投平台有息债务增量仅2.52万亿(企业预警通口径)。映射到物价,上游行业中,建筑建材领域PPI生产价格尤为弱势。

居民部门为降低未来现金流风险,主动去杠杆。房地产价下行之后,居民为压降收入-负债现金流风险,选择提前还贷。今年1-10月居民信贷仅累计新增2.1万亿,较同期少增1.7万亿。居民资产负债表收缩压制核心CPI的逻辑仍在延续。

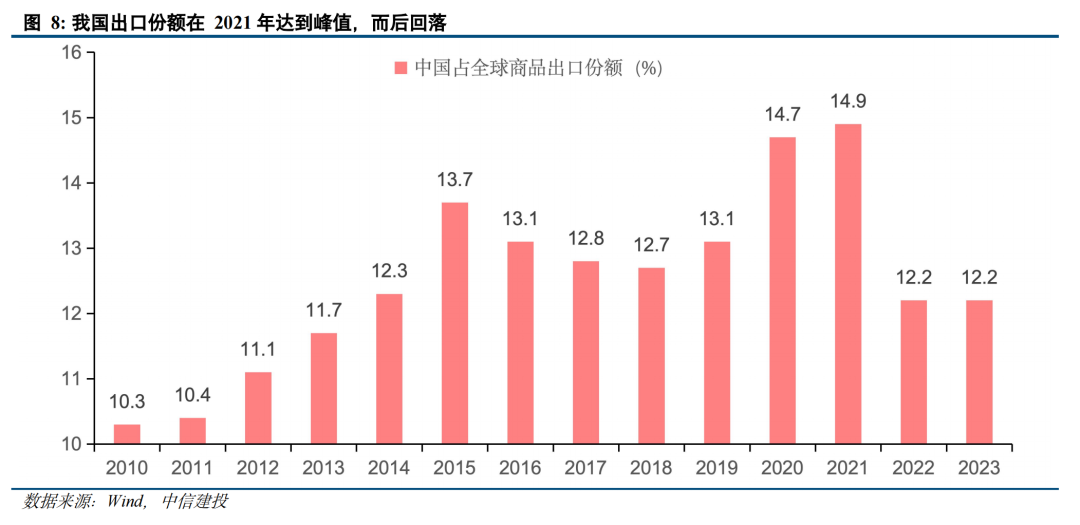

线索三,出口下行加深国内结构性供需失衡。

中国出口商品份额在2021年达到峰值,而后回落。疫情期间,中国世界工厂的地位前所未有的提高,全球贸易份额创造历史新高。疫情之后,全球需求周期下行,海外供应链重塑,中国产能过剩压力随之显现。

同步于出口的放缓,2023年下半年以来制造业产能利用率回落,国内结构性供需失衡问题初步显现。自2023年下半年以来,中国工业总体产能利用程度低于历史中枢水平。2024年二季度,工业产能利用率仅为74.9%,仅略高于2015、2016、2023年同期值。

2

2025大宗和PPI:通胀定价转置枢纽在流动性

(一)2025大宗定价主线逻辑

2024年大宗需求现实定价疲弱,但流动性预期、地缘博弈一度推升市场通胀预期。

市场出现两对反常的价格组合,铜油比趋势上行,铜金比中枢下移。前者是经济弱需求和强流动性的组合;而后者反应地缘政治因素定价大过经济因素。

海外持续宽松交易下,铜在需求下行周期仍走出一波上涨行情(3-5月)。直接反馈全球需求的原油,今年价格重心整体下移,清晰指向全球需求仍在收缩。

黄金定价已并不完全锚定经济周期因素,更多对冲美元信用透支以及地缘风险。不同于主要大宗商品在需求下行周期迎来明显的价格调整,黄金持续定价供给(非经济周期因素)的脆弱性,价格表现大幅优于铜、油等其他和宏观需求周期联动密切的大宗品种。

2025年大宗商品的通胀定价能否转置的关键枢纽在于流动性。

全球大宗商品能否走出一轮实质的再通胀交易,关键取决于流动性能否大幅宽松带来新一轮信用周期宽松。

美联储宽松结束之前,大宗排序依然是金>铜>油。美联储宽松结束,意味着新一轮全球制造业周期将共振上行,届时全球大宗定价优先顺序将有转置。

MAGA路径中的通胀回旋镖,或使美联储的货币政策选择(如降息的幅度和频率)不确定性提升。

若本轮货币流动性宽松节奏偏快,全球共振复苏的拐点或更早显现,市场通胀交易或更早拉开序幕,届时铜油等顺周期品种或后来居上录得更优表现。

若美联储降息路径收窄,全球需求周期割裂以及强美元的格局或仍将持续,商品需求的复苏或更偏滞后。避险买盘的支撑下,黄金或仍将维持明显的超额收益。

(二)2025年油、铜、金展望

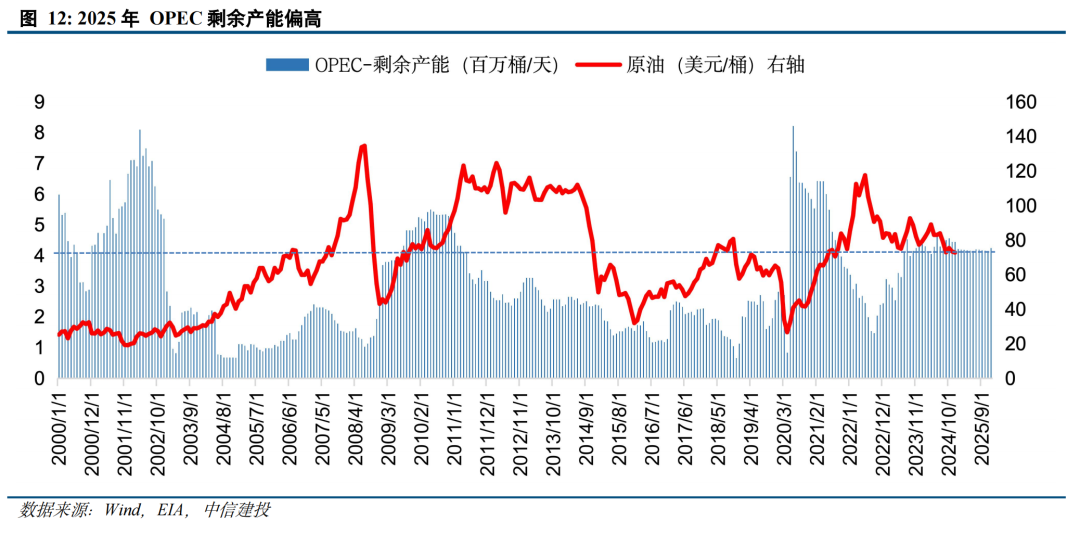

原油:非OECD国家需求复苏前景不确定性增加,油价中枢取决于供应端博弈。

全球需求复苏前景并不明朗,原油需求底色仍偏疲弱。

一来,美国消费者支出的复苏前景面临较大不确定性,特别是在耐用品消费领域(如汽车、家电、房地产等)。

二来,关税前景以及强美元格局对非美经济体的信用条件扩张,或仍形成压制。非OECD国家的原油需求体量扩张或更加缓慢。

基准情形下,特朗普传统能源扩产政策,以及地缘局势收敛,不排除油价中枢回落可能。

特朗普2.0的经济路线大概率将延续其1.0时期的“放松监管”策略,通过减少对传统行业的环保要求、简化合规程序等措施,为能源、采矿、工业制造等传统产业释放更多生产潜力。

若地缘局势(中东、俄乌)走向收敛,全球能源供应链或逐步正常化,OPEC潜在产能释放,或进一步削弱原油上涨空间。

不排除WTI原油价格中枢从80美金/桶(2023-2024年)回落至60美金/桶(2015-2019年)的区间。

2022-2024年地缘以及OPEC减产的双重供应压力下,油价出现大幅上涨(中枢上移至80美金),显著高于页岩油的平衡点,上游油气开支和页岩油产量出现同步走高。

到2025年,随着供需缺口趋于平衡或转向宽松,页岩油或再度成为边际生产者平衡原油市场供应。对比2015-2019年的油价表现,油价中枢回落至60美金(WTI)。

铜:锚定新一轮全球制造业周期复苏,只不过这一轮复苏可能会慢于预期。

基准情形下,铜价的拐点应在降息后半程,即实体复苏的起点。

结构上,全球铜终端应用在建筑领域、基础设施、工业制造、交通终端等领域。这也决定了尽管全球流动性条件是观察铜价领先指标。往往是降息周期行至中后程,信用条件改善,铜价上行大周期才开启。

本轮铜价修复面临两重障碍,关税摩擦、以及特朗普政府对新能源产业的补贴退坡。

第一重压力,本轮关税落地节奏偏快,涉及规模进一步扩大,或将拖累制造业复苏周期,压制铜价表现。

我们曾深度复盘铜价二十年涨跌历史,清晰指向一条定价规律:全球需求周期割裂的背景,铜价通常表现不佳,例如2018-2019年的中美贸易战时期。

第二重压力,若特朗普政府不再继续拜登政府《通胀削减法案》对新能源产业的补贴,市场或需重新审视铜的需求逻辑。

2016年后住建领域用铜随着房地产竣工面积减少下滑,新能源行业用铜快速增长,一定程度抑制了基础设施领域及交通总体铜消费总量的下滑。

新能源铜消费主要集中在光伏、新能源车、风电和充电桩中,2020-2023年新能源铜消费增长高达34%。新能源铜的快速上升,显著拉动铜需求。新能源在铜需求中的占比也从2015年的3%提升至2022年的10%。

2023年铜价中枢上移的部分贡献来自新能源产业的快速增长。这和全球政府对于新能源产业的财政补贴密切相关。例如美国的《通胀削减法案》(IRA)和欧盟的《关键原材料法案》(CRM Act)等,这些政策旨在支持清洁能源技术发展,从而增加对铜的需求。

相关财政补贴退坡的基准情境下,广义电气化消费对于传统需求的对冲效果或减损,铜需求前景不确定性正在增加。

若需求弹性偏低,明年矿端的约束或不再成为主要矛盾。

2025年,铜精矿的增量更多集中在南美及非洲地区,矿端供应由紧转松。根据ICSG的预测,预计铜精矿供给增速将自2024年的1.7%回升至2025年的3.5%。

铜金比的参考意义减弱,明年LME铜价大概率在10000美金下方运行,难以突破今年年内高点。

以往周期视角下,铜金比往往受益于经济复苏呈现上行趋势,比价逻辑是铜定价的一个坐标轴。但过去三年金铜背后的定价逻辑出现分化,铜金比面临系统性下移,比价的参考意义已大幅减弱。

黄金:定价MAGA2.0的脆弱性,至今我们不看弱黄金。

2025年黄金交易节奏上,考虑实际利率的“非对称影响”。

美联储货币宽松的节奏以及通胀路径的演绎,仍将牵引黄金的交易节奏。美债利率(黄金传统持有成本)对金价仍产生影响,但或延续2023-2024年“跟涨不跟跌,涨多跌少”的交易新规律。

中长期视角下,金价中枢仍将受益于以央行购金为代表的避险买盘的支撑。

过去三年,美元和美国基本面持续强劲的核心原因是,通过大财政和资金回流提振美国资产,但也相应加剧了美国和非美市场的割裂,形成了美元与非美资产之间反差。

特朗普的诸多政策主张有可能固化或进一步强化大财政、科技创新和全球资金再平衡,演绎MAGA2.0。MAGA2.0的脆弱性在于,美国债务负担偏高以及,全球贸易体系脆弱性。

(三)2025国内黑色展望

2024年内需定价的黑色、非金属建材产品价格重心下移,底层逻辑是地产链向前端压力扩散。

地产和基建罕见双弱的格局下,粗钢产量和表需连续第四年下降,黑色系价格已连续第三年单边下跌,螺矿比(以铁元素的形式对炼钢利润的一种表达)在低位区间(4-4.7)窄幅波动。

2025年钢铁行业供给侧改革2.0的背景下,钢材价格仍存在上行天花板。

供给端出清或仍以市场化出清为主,产能出清力度或难以冲抵终端需求长期趋势向下。

今年5月,国务院印发了《2024-2025年节能降碳行动方案》。《方案》指出,严格落实钢铁产能置换,严禁以机械加工、铸造、铁合金等名义新增钢铁产能,严防“地条钢”产能死灰复燃。中钢协“一揽子政策建议”旨在促进联合重组与退出机制,钢铁行业供给侧2.0开启。

不同于上一轮供给侧出清,当时以行政化去产能且需求端强刺激共振,本轮钢铁行业产能利用率相对较高,需求改善条件并不强,供给侧出清或仍以市场化出清为主,这也意味着,本轮行业出清期将更为漫长,供给侧改革对钢价的影响也更弱。

矿端过剩矛盾升级,原料价格底部支撑将进一步松动。

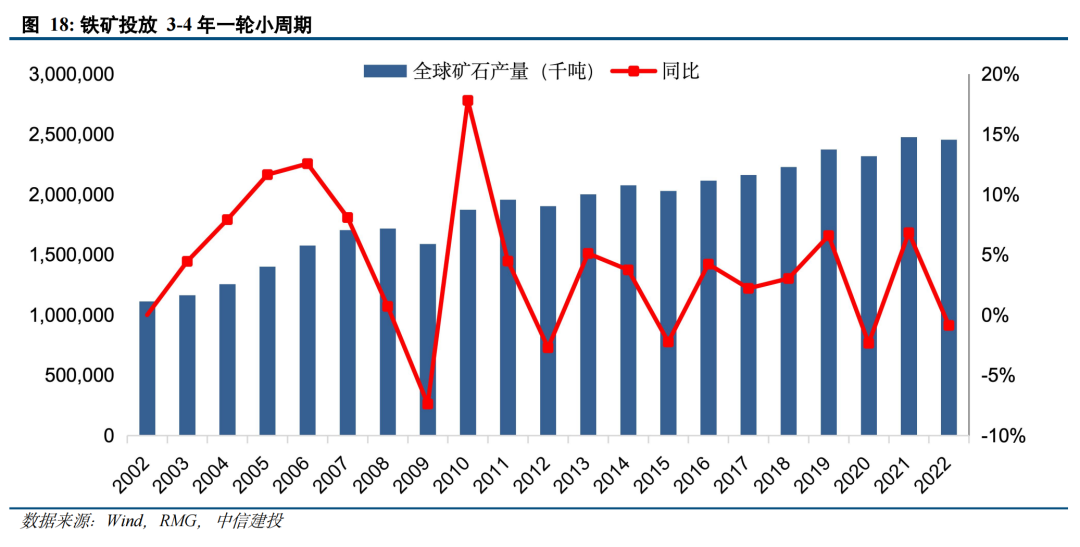

从产量的增长趋势看,全球铁矿石供给呈现出3-5年的小周期变化趋势。

自2020年进入本轮周期之后,全球铁矿石供应已经经历了2021年矿山产能释放、2022年受中国需求减缓以及疫情冲击的影响转弱、2023年全球需求回暖叠加高矿价驱动供给回升。2024年全球铁矿石供给过剩格局已然明朗。

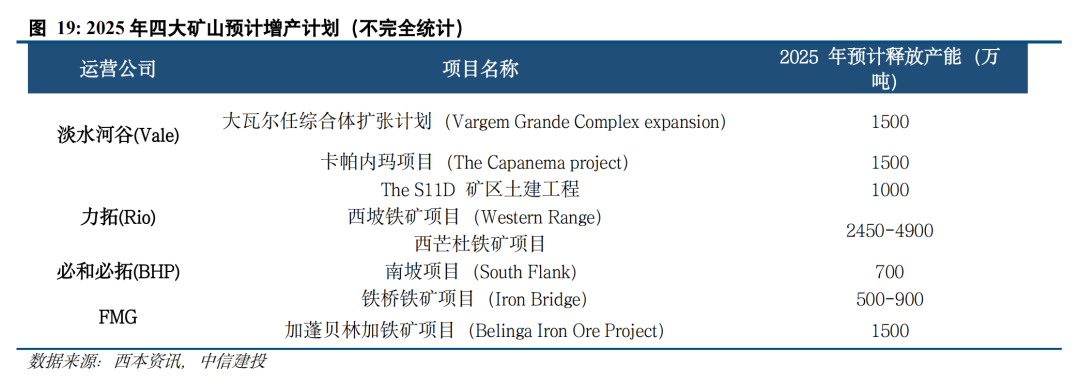

结合全球矿山的新增产能计划来看,2025-2027年全球铁矿石产能增加明显。根据中信建投期货测算,2023-2029年四大矿山(淡水河谷、力拓、必和必拓、FMG)的累计新增产能将达到2亿吨,近4年四大矿山产能释放在2025年。

黑色系商品能否终结年度下跌趋势,关键在于能否迎来一轮地产企稳反弹。

2025年黑色系商品能否终结连续三年的年度下跌趋势,关键定价锚仍在地产。按照我们的推演,若明年出现利率超调,地产部门或有望实现销量回补,届时信用条件改善,黑色系价格或迎修复。

若地产企稳节奏偏慢,黑色商品“买预期,卖现实”的交易节奏或仍将延续。

中国财政扩张范式转变的背景下,依靠地方预算外加杠杆的财政扩张方式较难启动。这也意味着本轮财政扩张若并不伴随着投资大刺激,“强预期”则难以向“强现实”转化。

3

2025年居民通胀结构分化

(一)猪周期:周期进入下半场,猪价中枢下移

2024年4月份猪价开始反弹,市场进入新一轮猪周期。

从生产端看,在市场引导和产能调控的共同作用下,全国能繁母猪存栏从2023年开始持续下降。生猪产能在进行了连续16个月的调减后,今年4月生猪出栏量下降,价格开启上行周期。

国家统计局数据显示,今年一季度末,全国生猪存栏40850万头,环比减少5.9%,同比减少5.2%。

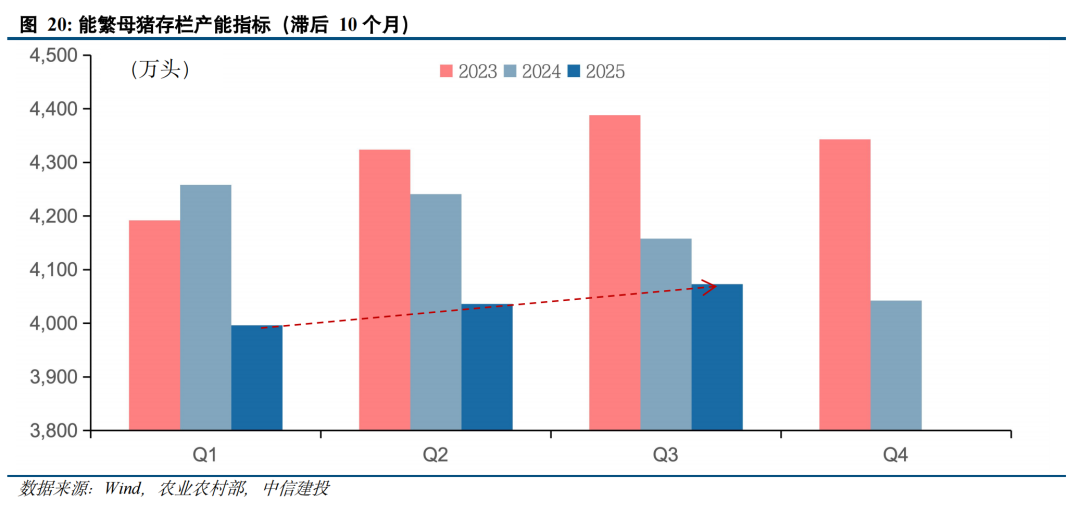

从季度和月度母猪存栏走势,大致对应2025年H1供给量逐步递增,上半年猪价下行压力增加。

由于生猪养殖的周期性规律,猪价变化也有强规律性。季度猪价与能繁母猪存量量存在明显负相关。季度母猪存栏量能大致反映未来行情走向,月度新生仔猪数量则是精度更高的先行指标。

2024年二季度能繁母猪存栏量增加,按照能繁季度存栏量与10个月后(不考虑压栏)生猪供给的对应关系,2025年H1猪价下行压力增加。

月度数据方面,5月之后全国新生仔猪数量持续较快增长,规模猪场新生仔猪数量连续多月超过4000万头,按照6个月的育肥期,届时将对明年春节后猪价走势产生影响。

考虑本轮周期补栏速度明显弱于往年,2025年H2受益于季节性因素,猪价或有望企稳回升。

本轮周期在上行阶段中能繁母猪补栏速度偏慢,今年三季度能繁母存栏量出现环比下降,反映的行业未来存栏水平仍在相对偏低水平,有望延长本轮周期的盈利景气时间。

2025年下半年,受益于学校开学、相关节假日以及冬季腌腊需求,终端消费情况或有好转,或对价格再度形成支撑。

周期进入下半场,猪价中枢或面临回落,对CPI的贡献减弱。

2025年猪价预计呈现先跌后涨趋势,绝对价格的高点低于2024年,但低点或高于2023年,价格整体跌幅有限,但对CPI的贡献应是确定性走弱。

(二)能源:对居民通胀的贡献大概率转负

拆分我国居民消费结构,能源消费大致分为两类,一类是交通工具用燃料消费(占比2.1%),一类是居住分项中的水电燃气消费(占比4.2%)。

国际原油价格变动对居民通胀的影响机制,主要是通过影响国内成品油(即交通工具用燃料)。

我国成品油价格以国际市场原油价格为基准确定,实行最高零售价控制。成品油价格每10个工作日调整一次,当调价幅度低于每吨50元时,不作调整,纳入下次调价时累加或冲抵。在现行的国内成品油定价机制下,成品油价格和国际原油波动趋势基本一致。

公用事业定价具有一定的公益和公共属性,仍有一定的稳价诉求。海外能源价格变动对公用事业价格的影响机制较为间接,因此对该分项的通胀影响较小。

基准情形下,2025年国际原油价格重心下移,对居民通胀的贡献大概率转负。

截至今年10月,交通工具用燃料CPI累计同比0.4%,拉动了CPI 不足0.01%的增长。若2025年国际原油价格重心下移,能源对居民通胀的贡献大概率由正转负。

(三)政策路径演绎下,核心CPI进入新的扩张阶段

2024年9月以来,一揽子增量政策落地,明确走出通缩的政策取向。

9月24日金融三部门联合会议确定货币宽松方向;9.26政治局会议确认了走出通缩的政策取向,定调地产“止跌企稳”;10月以来,增量财政政策加快推出,以化风险、稳增长为着力点强化政策供给。

2025年核心CPI的修复空间,关键取决于政策调整能否撬动有效杠杆。

2015年-2016年,政府为稳增长开启了一轮新的需求刺激,居民部门有效“加杠杆”,核心CPI大幅提振。

2014年底2015年年初,针对需求端的房地产市场逐步放松,商品房销售面积和住房同比增速触底后稳步回升。进入2016年,房地产市场已明确走出前期低迷,进入新一轮扩张周期,房地产开工和投资随之企稳。

在经济企稳回升的过程中,居民部门是加杠杆的主力。2016年我国新增债务融资规模达20.5万亿,比2015年增加4.5万亿元。其中,居民部门在2016年的新增贷款规模达6.3万亿元,比2015年增加了2.46万亿元,贡献了2016年信用扩张的最大增量部分。

本轮政策路径下,居民杠杆收缩有望得到缓解,带动核心CPI迎来企稳。

2025年货币宽松的方向既定,债务压力对需求的负反馈有望明显缓释,核心CPI边际改善的方向应较为确定。但是本轮政策路径缺乏基建和消费大刺激,杠杆扩张的幅度或难以简单参考过往规律,核心CPI修复弹性或面临一定约束。

4

2025年CPI和PPI预测

(一)2025年PPI预测:全年中枢或仍低于零值

我们分别对铜、原油、钢材价格分情境进行判断,从而对PPI走势进行评估。

乐观情境下,若美联储降息节奏偏快,关税落地偏慢,铜价年底或在11000元/吨,原油价格大致持平今年均值(75美元/铜),钢材利润空间受益于供给侧出清有所修复,绝对价格下行有限。

中性情境下,本轮制造业周期复苏偏慢,铜价全年在10000元/吨下方运行;原油价格中枢小幅下移至页岩油盈亏平衡的上限(70美元/桶),钢材价格的成本支撑出现松动。

悲观情境下,若全球衰退风险加剧,铜价或再度回落至8000元/吨;原油价格中枢下移至页岩油盈亏平衡的下限(60美元/桶);钢材价格年度跌幅未能收敛,价格重心下移至3000元/吨。

三种情境下,2025年PPI中枢均小于0(-0.9%、-1.6%、-1.9%),2025年PPI的低点在Q2,下半年PPI同比跌幅有望逐季收敛。

(二)2025年核心CPI预测:呈逐季改善

核心通胀反映整体社会服务业的景气度,历史上看与就业关系较强,而穿透底层是伴随经济周期波动。

明年不同政策路径的演绎下,核心CPI的环比增速存在差异。中性情形下,核心CPI呈逐季修复,Q4达到0.4%。

中性情境下,若政策的增量效果逐步释放,核心通胀季度环比波动大致持平2023-2024,则2025年Q1-Q4核心CPI同比均值为0%、0.1%、0.3%、0.4%。

(三)2025年CPI预测:温和回升

我们依据对生猪、原油价格、核心通胀的判断,对2025年CPI走势进行测算。

具体来看,2025年生猪周期进入下半场,猪价重心下移,但本轮周期补栏速度慢于往年,猪价跌幅或相对有限,生猪(外三元)全国均价约为16元/公斤;原油价格中枢则按65美金测算;核心CPI大概率呈现逐季修复。

中性情境下,2025年Q1-Q4CPI同比预计为0.1%、0%、0.3%、0.7%,全年均值为0.3%。

风险分析

消费复苏的持续性仍存不确定性。今年以来,居民消费开始回暖,但仍未达到疫前常态化增速,未来是否能持续性的、修复改善,仍需密切跟踪。消费如再度乏力,则经济回升动力将明显减弱。

地产行业能否继续改善仍存不确定性。本轮地产下行周期已经持续较长时间,当前出现短暂回暖趋势,但多类指标仍是负增长,未来能否保持回暖态势,仍需观察。

欧美紧缩货币政策的影响或超预期,拖累全球经济增长和资产价格表现。

地缘政治冲突仍存不确定性,扰动全球经济增长前景和市场风险偏好。

证券研究报告名称:《2025年大宗和通胀展望:不断延后的再通胀》

对外发布时间:2024年12月11日

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 2025年大宗和通胀展望:不断延后的再通胀

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来