分析师:李超/林成炜

研究助理:汤子玉

来源:浙商证券宏观研究团队

核心观点

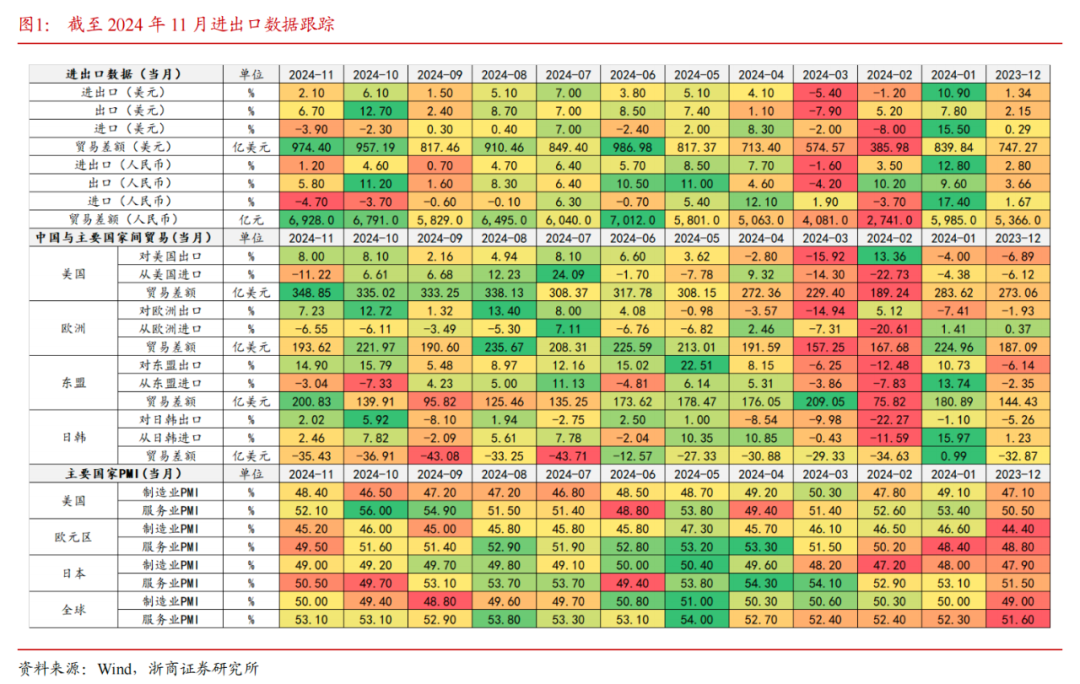

11月出口同比增速回落,除外需偏弱外(PMI出口分项连续7个月位于50以下),一是价格压力有所增加,同期海关监测出口货运量同比增19.9%与出口增速之差加大。二是9月台风扰动后船队出口排期顺延至10月推高当月出口增速,而11月短期扰动淡出后环比增速有所回落。

进入Q4以来,对美出口当月增速明显抬升,除了圣诞临近外,我们认为“抢出口”正在逐步出现。展望未来,我们预期本轮贸易摩擦特朗普加征关税节奏可能较快,“抢出口”对短期出口数据仍将形成支撑。

内容摘要

>>11月出口小幅回落,价格和台风扰动淡出均有影响

2024年11月人民币计价出口增速5.8%,前值11.2%,1-11月人民币计价出口23万亿元,累计同比增长6.7%,较1-10月同比6.7%持平。从贸易对象看,1-11月我国对东盟、欧盟、美国、韩国的人民币计价出口同比分别增长12.7%、3.8%、5.1%、-1.1%,其中,美国的出口仍然保持韧性高于欧洲,主要源于当前仍处于耐用品置换周期;此外,进入Q4以来,对美出口当月增速明显抬升,除了圣诞临近外,我们认为“抢出口”正在逐步出现。

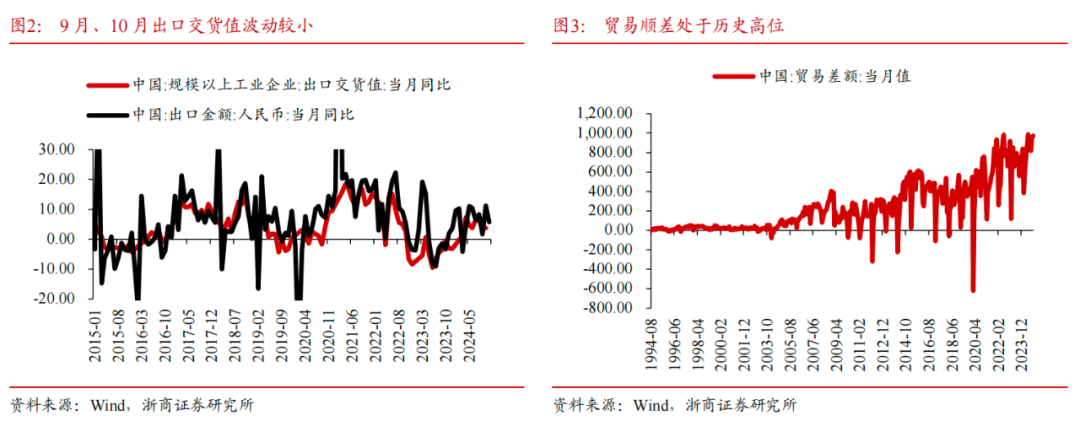

11月出口同比增速回落有两大原因。一是价格压力有所增加,同期海关监测出口货运量同比增19.9%与出口增速之差加大。二是9月台风扰动后船队出口排期顺延至10月推高当月出口增速,而11月短期扰动淡出后环比增速有所回落(参考前期报告《台风和基数扰动 9 月出口放缓》)。

>>美国大选尘埃落定,四大优势支持我国出口“美国不亮非美亮”

特朗普胜选后,贸易摩擦将是扰动2025年出口的不确定性因素,但需要指出的是,当前我国贸易结构的国别分布与上一轮贸易摩擦期间存在区别,对美欧日韩等经济体的依赖度逐步下降(出口占比由2018年的42%降至当下的35%附近),俄罗斯、东盟、中东及拉美地区在我国货物出口贸易中的重要性逐渐增强。展望未来,我国出口品的性价比优势、“新三样”等机械品的产业优势、企业的境外布局优势、全球地缘摩擦高发下的供给优势均将成为我国非美出口强势的核心支撑因素。

一是出口品的性价比优势。当前中美价格走势有明显分化,体现“外热内冷”的特征。此前在20世纪70年代美国面临高通胀的背景下,日本生产的汽车、家具家电、影音设备等领域的产品依赖性价比优势大幅抢占美国市场。在海外消费降级和企业降本的大背景下,我国出口品的性价比优势愈发显著。

二是“新三样”等机械品的产业优势。2018年以来我国“新三样”新能源汽车、锂电池、光伏产品等产业快速发展,驱动我国出口规模在化学成品及有关产品、机械及运输设备领域呈现出增长的态势。

三是企业的境外布局优势,供应链灵活。2018年贸易摩擦后中国企业积极布局海外,我国对外直接投资存量由1.98万亿快速增至2.96万亿美元,同时我国出口份额向东盟、墨西哥转移。从贸易份额来看,2018年贸易摩擦之后美国对华进口份额下降7%,中国降幅基本与墨西哥、东盟六国(新加坡、菲律宾、马来西亚、印尼、越南、泰国)的增量相一致,一定程度映射美国施加关税之后我国制造业出口份额的转移。企业大规模“出海”使我国供应链优势明显。

四是全球地缘摩擦高发下的供给优势。当前巴以冲突已扩大化至黎以冲突、俄乌冲突已蔓延至俄罗斯本土、朝韩边境也再生事端,未来全球地缘不确定性增强,供应链脆弱性提高,美国总统换届能否有效解决各个地缘领域的复杂冲突仍然存在不确定性,我国的供给能力将发挥较大优势。

>>节奏方面特朗普上台前可能是“抢出口”窗口期

11月中国对美出口同比累计增速5.1%,较前月4.9%上行。我们预期本轮贸易摩擦特朗普加征关税节奏可能较快,特朗普已经于11月26日威胁将对中国进口的所有商品加征10%的额外关税。

从历史经验来看,特朗普2018年第一轮和第二轮关税从宣布到实施的窗口期较短,导致“抢出口”现象并不明显。但2019年5月贸易谈判破裂到关税政策落地前一个季度,清单产品的出口呈现了明显的“抢出口”特征,清单产品同比增速高于出口整体。

>>11月进口回落主因内需影响,未来可能渐进复苏

2024年11月人民币计价进口增速-4.7%,前值-3.7%,连续三月处于收缩区间;2024年1-11月人民币计价进口同比增长2.4%,较1至10月3.2%继续回落。结构层面,1-11月我国铁矿砂、煤和天然气进口量增加,进口机电产品6.35万亿元,增长7.5%。

中国进口增速主要取决于内需,伴随政策落地预计渐进复苏。2014年以来中国进口同比增速与制造业PMI相关性显著。截至2024年11月,我国制造业PMI50.3,较10月50.1有所回升,保持扩张区间。中共中央政治局12月9日召开会议,出台多项积极政策,总量上“实施更加积极的财政政策”、“适度宽松的货币政策”,结构上“全方位扩大国内需求”。展望未来,我们预计随着扩张型政策组合拳兑现并逐步起效,进口增速可能受我国总需求改善的影响同步渐进复苏。

>>11月贸易顺差974.4亿美元,较10月957.2亿美元持续提升

11月贸易顺差保持高位。2024年11月贸易顺差974.4亿美元,较10月957.2亿美元进一步提升,接近1994年以来历史最高点2024年6月987亿美元。考虑我国中美利差、国际收支和汇率层面的压力,经常项目顺差的积极增长,一方面有助于对名义GDP形成支撑,另一方面有助于缓解国际收支和汇率压力。

>>风险提示

中美贸易摩擦超预期恶化;海外经济超预期下滑。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » “抢出口”对短期出口有支撑

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来